ANEXOS 1, 1-A, 3, 7, 9, 11, 14, 15, 16, 18, 23, 25 y 25-Bis de la Segunda Resolución de modificaciones a la Resolución Miscelánea Fiscal para 2017, publicada el 18 de julio de 2017. |

Viernes 21 de Julio de 2017 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Hacienda y Crédito Público.- Servicio de Administración Tributaria.

Modificación al Anexo 1 de la Resolución Miscelánea Fiscal para 2017

|

Contenido A. Formas oficiales aprobadas. 1. Código 2. Ley del ISR 3 a 4. ........................................................................................................................................................................... 5. Ley del IVA 6. a 9. B. a D. |

|

A. Formas oficiales aprobadas. |

1. Código

|

Número |

Nombre de la forma oficial |

Medio de presentación |

|

|

|

|

Impreso (Número de ejemplares a presentar) |

Electrónico |

|

...... |

……………………………………… |

………. |

………. |

|

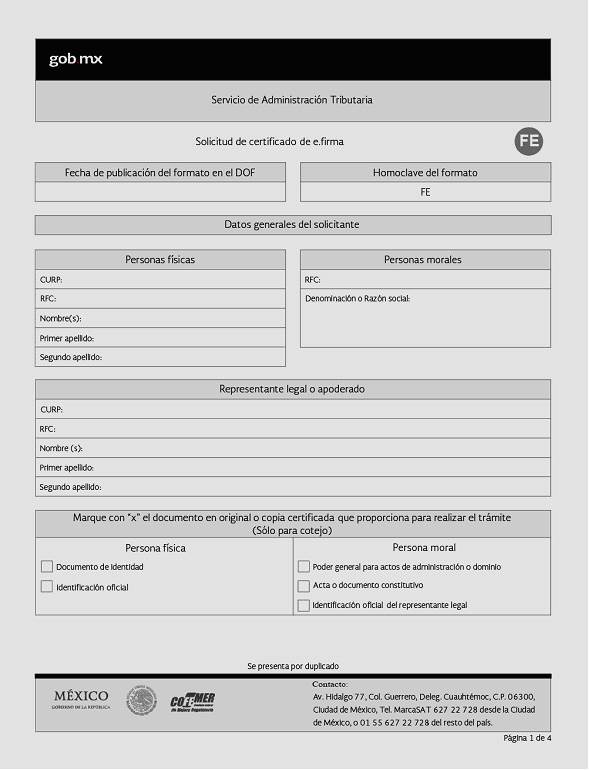

FE |

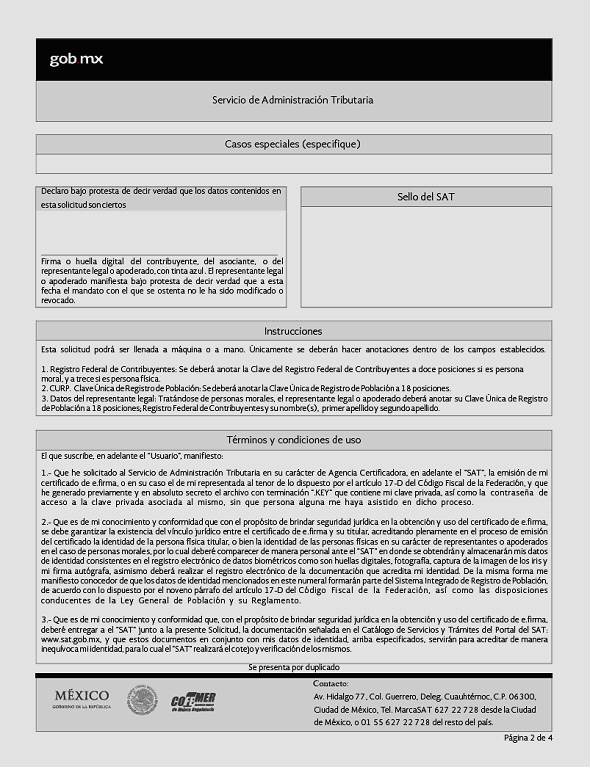

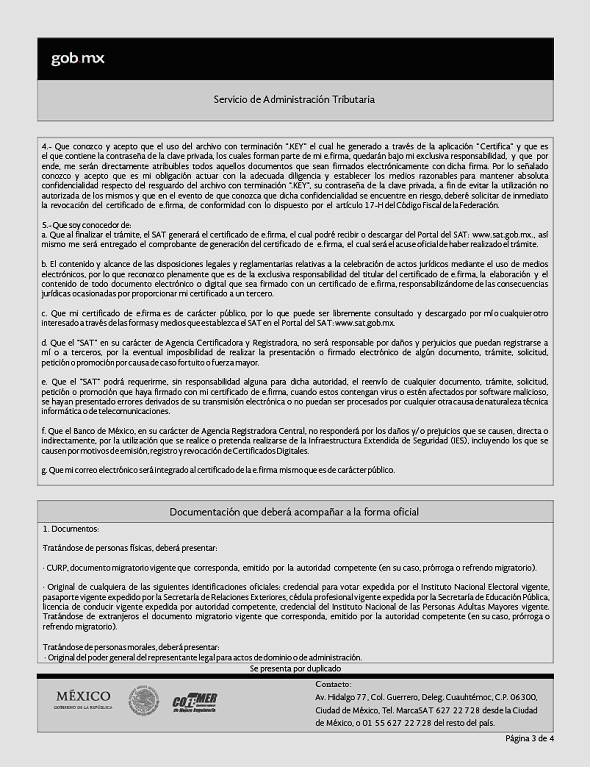

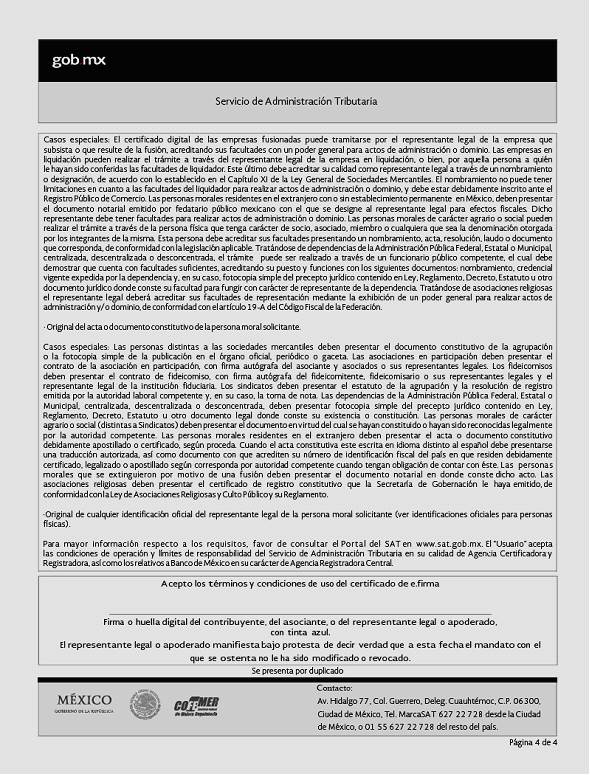

Solicitud de certificado de e.firma. 21.6 x 27.9 cms./Carta. Impresión negra en fondo blanco. Esta forma es de libre impresión. |

Duplicado |

– |

|

...... |

……………………………………… |

………. |

………. |

2. Ley del ISR

|

Número |

Nombre de la forma oficial |

Medio de presentación |

|

|

|

|

Impreso (Número de ejemplares a presentar) |

Electrónico |

|

...... |

……………………………………… |

………. |

………. |

|

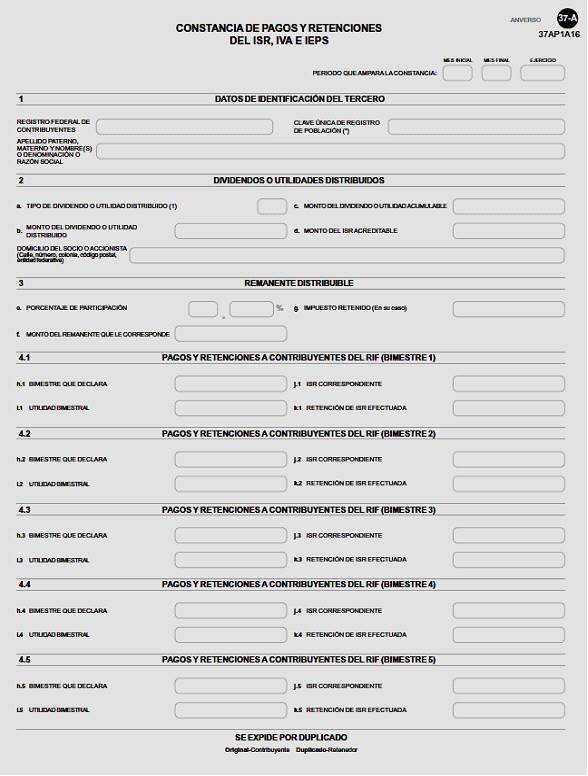

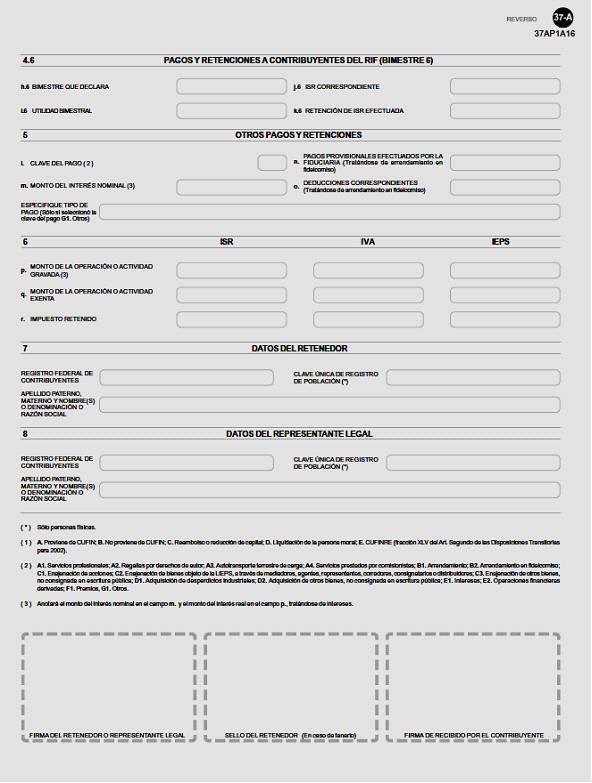

37-A |

Constancia de pagos y retenciones del ISR, IVA e IEPS. 21.6 x 27.9 cms./Carta. Impresión negra en fondo blanco. Esta forma es de libre impresión. |

Duplicado |

– |

|

...... |

……………………………………… |

………. |

………. |

|

5. Ley del IVA |

|

Número |

Nombre de la forma oficial |

Medio de presentación |

|

|

|

|

Impreso (Número de ejemplares a presentar) |

Electrónico |

|

…… |

……………………………………………………………… |

………… |

……….. |

|

DIOT |

Declaración informativa de operaciones con terceros. *Programa electrónico www.sat.gob.mx *Programa electrónico a través de PACRDD |

– |

*Internet |

|

…… |

……………………………………………………………… |

………… |

……….. |

|

6. a 9. ……………………………………………………………………………………………………………………. |

|

B. a D. …………………………………………………………………………………………………….……………. |

|

A. Formas oficiales aprobadas. |

1. Código.

2. Ley del ISR.

Atentamente

Ciudad de México, 07 de julio de 2017.- El Jefe del Servicio de Administración Tributaria, Osvaldo Antonio Santín Quiroz.- Rúbrica.

Modificación al Anexo 1-A de la Resolución Miscelánea Fiscal para 2017

“Trámites Fiscales”

|

Contenido I.................... Definiciones II................... Trámites Código Fiscal de la Federación 1/CFF a....... ..................................................................................................................................................................... 3/CFF................................................................................................................................................................................. 4/CFF.......... Informe relativo a fideicomisos en los que se generen ingresos 5/CFF a....... ..................................................................................................................................................................... 38/CFF........ ..................................................................................................................................................................... 39/CFF........ Solicitud de inscripción en el RFC de personas físicas. 40/CFF........ Solicitud de inscripción en el RFC de trabajadores. 41/CFF........ Solicitud de inscripción en el RFC de personas físicas del sector primario. 42/CFF........ Solicitud de inscripción en el RFC del representante legal, socios o accionistas de personas morales y de enajenantes de bienes inmuebles a través de fedatario público por medios remotos. 43/CFF........ Solicitud de inscripción en el RFC de personas morales en la ADSC. 44/CFF........ ..................................................................................................................................................................... 45/CFF........ ..................................................................................................................................................................... 46/CFF........ Solicitud de inscripción en el RFC de organismos de la Federación, de las entidades federativas, de los municipios, organismos descentralizados y órganos constitucionales autónomos. 47/CFF.............................................................................................................................................................................. 48/CFF ....... Aviso para llevar a cabo una fusión posterior. 49/CFF........ Solicitud de inscripción y cancelación en el RFC por escisión de sociedades. 50/CFF a........................................................................................................................................................................... 67/CFF.............................................................................................................................................................................. 68/CFF........ Reporte y entrega de documentación por fedatarios públicos de inscripción en el RFC de personas morales. 69/CFF a..... ..................................................................................................................................................................... 76/CFF ....... ..................................................................................................................................................................... 77/CFF........ Aviso de cambio de domicilio fiscal a través del Portal del SAT o en la ADSC. 78/CFF a..... ..................................................................................................................................................................... 81/CFF........ ..................................................................................................................................................................... 82/CFF........ Aviso de cancelación en el RFC por liquidación total del activo. 83/CFF........ ..................................................................................................................................................................... 84/CFF.............................................................................................................................................................................. 85/CFF........ Aviso de inicio de liquidación o cambio de residencia fiscal. 86/CFF........ Aviso de cancelación en el RFC por fusión de sociedades. 87/CFF a..... ..................................................................................................................................................................... |

|

90/CFF.............................................................................................................................................................................. 91/CFF........ Declaración de operaciones con clientes y proveedores de bienes y servicios (Forma oficial 42). 92/CFF a..... ..................................................................................................................................................................... 101/CFF...... ..................................................................................................................................................................... 102/CFF...... Consultas en materia de precios de transferencia. 103/CFF...... Solicitud de autorización para pagar adeudos en parcialidades o diferido. 104/CFF...... ..................................................................................................................................................................... 105/CFF...... Solicitud del Certificado de e.firma. 106/CFF...... Solicitud de renovación del Certificado de e.firma. 107/CFF a.. ..................................................................................................................................................................... 110/CFF...... ..................................................................................................................................................................... 111/CFF...... Solicitud de validación y opinión técnica para operar como proveedor de certificación de CFDI. 112/CFF a......................................................................................................................................................................... 121/CFF...... ..................................................................................................................................................................... 122/CFF...... Solicitud de reintegro del depósito en garantía. 123/CFF...... Solicitud de copias certificadas de declaraciones presentadas por medios electrónicos. 124/CFF...... Solicitud de copias certificadas de declaraciones presentadas en formatos fiscales en papel. 125/CFF...... Solicitud de constancias de declaraciones y pagos. 126/CFF a.. ..................................................................................................................................................................... |

|

131/CFF...... .................................................................................................................................................................... . 132/CFF...... Aclaración sobre créditos fiscales. Requerimiento de pago total por incumplimiento en el pago en parcialidades. 133/CFF...... ..................................................................................................................................................................... 134/CFF...... Solicitud para la presentación, sustitución de garantía del interés fiscal y solicitud de avalúo (en caso de ofrecimiento de bienes) o avalúo practicado por personas autorizadas. 135/CFF a.. ..................................................................................................................................................................... 140/CFF...... ..................................................................................................................................................................... 141/CFF...... Aviso para renunciar a la presentación del dictamen fiscal. 142/CFF...... Aviso que presenta el Contador Público Registrado cuando el contribuyente no acepte o no esté de acuerdo con el dictamen formulado por el Contador Público Registrado, en el que manifieste “bajo protesta de decir verdad” las razones o motivos por los cuales el contribuyente no acepta o no está de acuerdo con su dictamen para efectos fiscales. 143/CFF...... ..................................................................................................................................................................... 144/CFF...... Aviso que presentan las sociedades que inscriban en el registro o libro de acciones o partes sociales a socios o accionistas personas físicas que no les proporcionen la documentación necesaria para hacer la comprobación del impuesto a retener. 145/CFF...... Aviso de modificación a la carta de crédito por ampliación o disminución del monto máximo disponible o prórroga de la fecha de vencimiento. 146/CFF...... Solicitud para dejar sin efectos el pago a plazos, en parcialidades o diferido. 147/CFF...... .................................................................................................................................................................... . 148/CFF...... ..................................................................................................................................................................... 149/CFF...... Solicitud de condonación de multas. 150/CFF...... ..................................................................................................................................................................... 151/CFF...... ..................................................................................................................................................................... 152/CFF...... Informe que están obligadas a proporcionar las personas que lleven su contabilidad o parte de ella utilizando registros electrónicos sobre sus clientes y proveedores, relacionada con la clave del RFC de sus usuarios. 153/CFF...... Aviso para ofrecer como medio de pago de las contribuciones federales o de DPA´s y sus accesorios, las tarjetas de crédito o débito. 154/CFF...... ..................................................................................................................................................................... |

|

155/CFF...... ..................................................................................................................................................................... 156/CFF...... Informe y documentación que deberá contener la manifestación con la cual se desvirtúe la presunción del artículo 69-B del Código Fiscal de la Federación. 157/CFF...... Informe y documentación que deberán presentar los contribuyentes a que se refiere la regla 1.5. para acreditar que efectivamente recibieron los servicios o adquirieron los bienes que amparan los comprobantes fiscales que les expidieron o que corrigieron su situación fiscal. 158/CFF...... ..................................................................................................................................................................... 159/CFF...... Solicitud de Devolución de IVA a contribuyentes del sector agropecuario. 160/CFF...... ..................................................................................................................................................................... 161/CFF...... ..................................................................................................................................................................... 162/CFF...... Informe que deben remitir las instituciones de crédito y casas de bolsa a las autoridades fiscales. 163/CFF...... ..................................................................................................................................................................... 164/CFF...... Solicitud de instituciones de crédito para ser incluidas en el registro de emisoras de cartas de crédito. 165/CFF a.. ..................................................................................................................................................................... 174/CFF...... ..................................................................................................................................................................... 175/CFF...... Solicitud de validación y opinión técnica para operar como proveedor de certificación de documentos digitales. 176/CFF...... ..................................................................................................................................................................... 177/CFF...... Solicitud de renovación de autorización para operar como proveedor de certificación de documentos digitales. 178/CFF...... Avisos del proveedor de certificación de documentos digitales. 179/CFF a.. ..................................................................................................................................................................... 186/CFF...... ..................................................................................................................................................................... 187/CFF...... Solicitud de Reintegro. 188/CFF...... Aviso para eximir de la responsabilidad solidaria. 189/CFF...... Aviso de funcionarios autorizados para recibir requerimiento de pago. 190/CFF a.. ..................................................................................................................................................................... 195/CFF...... ..................................................................................................................................................................... 196/CFF ..... Informe de envío de archivo de avisos a clientes sobre la cesación de actividades como proveedor de certificación de documentos digitales. 197/CFF...... ..................................................................................................................................................................... 198/CFF...... Solicitud de reducción de multas y aplicación de tasa de recargos por prórroga. 199/CFF...... Solicitud de reducción de multas y aplicación de tasa de recargos por prórroga cuando resulta improcedente alguna compensación. 200/CFF...... Solicitud de condonación a contribuyentes sujetos a facultades de comprobación. 201/CFF a.. ..................................................................................................................................................................... 211/CFF...... ..................................................................................................................................................................... 212/CFF...... Informe de envío de avisos a prestatarios sobre la cesación de actividades como proveedor de certificación y generación de CFDI para el sector primario. |

|

213/CFF...... ..................................................................................................................................................................... 214/CFF...... ..................................................................................................................................................................... 215/CFF...... Informe de funcionarios autorizados para recibir requerimiento de pago. 216/CFF...... ..................................................................................................................................................................... 217/CFF...... ..................................................................................................................................................................... 218/CFF...... Solicitud de ofrecimiento de garantía del interés fiscal para adeudos parcializados a través de la modalidad de embargo de la negociación en la vía administrativa. 219/CFF a.. ..................................................................................................................................................................... 223/CFF ..... ..................................................................................................................................................................... 224/CFF...... Aviso para dejar de operar como proveedor de certificación de expedición de CFDI en el que manifieste que es su voluntad ya no operar en el esquema establecido en la regla 2.7.2.14. 225/CFF a.. ..................................................................................................................................................................... 227/CFF...... ..................................................................................................................................................................... 228/CFF...... Aviso de consentimiento del contribuyente para compartir información fiscal a Nacional Financiera y para que Nacional Financiera solicite información sobre las mismas a las sociedades de información crediticia. 229/CFF...... ..................................................................................................................................................................... 230/CFF...... ..................................................................................................................................................................... 231/CFF...... Solicitud de inscripción y cancelación en el RFC por fusión de sociedades. 232/CFF............................................................................................................................................................................ 233/CFF...... Consultas y autorizaciones en línea presentadas a través de organizaciones que agrupan contribuyentes. 234/CFF a.. ..................................................................................................................................................................... |

|

237/CFF...... ..................................................................................................................................................................... 238/CFF...... Reporte Anexos 25 y 25-Bis de la RMF sin Cuentas Reportables (reporte en ceros). 239/CFF...... Aviso sobre el GIIN de Instituciones Financieras Sujetas a Reportar que no califiquen como Instituciones Financieras de México Sujetas a Reportar, en los términos del Anexo 25 de la RMF. 240/CFF...... Aviso de la institución fiduciaria, que sea una Institución Financiera Sujeta a Reportar, que ejerce la opción prevista en el Anexo 25-Bis, Primera parte, Sección VIII, Subapartado B(1)(e) de la RMF. 241/CFF a.. ..................................................................................................................................................................... 243/CFF............................................................................................................................................................................ 244/CFF...... Solicitud de inicio de procedimiento amistoso contenido en un Tratado para Evitar la Doble Tributación (Mutual Agreement Procedure, MAP por sus siglas en inglés). 245/CFF ..... Habilitación del buzón tributario y registro de mecanismos de comunicación como medios de contacto. 246/CFF...... ..................................................................................................................................................................... 247/CFF...... ..................................................................................................................................................................... 248/CFF...... (Se deroga) 249/CFF...... Solicitud de suspensión del plazo para notificar el inicio de un procedimiento amistoso en términos del Convenio entre el Gobierno de los Estados Unidos Mexicanos y el Gobierno de los Estados Unidos de América para Evitar la Doble Imposición e Impedir la Evasión Fiscal en Materia de Impuestos sobre la Renta y su Protocolo. 250/CFF...... Solicitud de modificación de la clave en el RFC asignada por el SAT. 251/CFF...... ..................................................................................................................................................................... 252/CFF............................................................................................................................................................................ 253/CFF...... Solicitud de aclaración de las resoluciones que procedan en términos del artículo 41, fracción II del CFF. 254/CFF...... Solicitud de aclaración de créditos fiscales firmes ante las autoridades fiscales. 255/CFF Aviso relativo a Terceros Prestadores de Servicios conforme los Anexos 25 y 25-Bis de la RMF. |

|

Impuesto Sobre la Renta 1/ISR.................................................................................................................................................................................. 2/ISR.................................................................................................................................................................................. 3/ISR Declaración de operaciones efectuadas a través de fideicomisos. (DIM Anexo 10) 4/ISR Aviso para la determinación de la pérdida deducible en venta de acciones y otros títulos valor, cuando se adquieran o se enajenen fuera de la Bolsa de Valores. 5/ISR Solicitud de validación y opinión técnica del cumplimiento de requisitos tecnológicos para solicitar la autorización para emitir monederos electrónicos de combustibles. 6/ISR a.............................................................................................................................................................................. 8/ISR.................................................................................................................................................................................. 9/ISR Solicitud de validación y opinión técnica del cumplimiento de requisitos tecnológicos y de seguridad para solicitar la autorización para emitir monederos electrónicos de vales de despensa. 10/ISR a............................................................................................................................................................................ 12/ISR............................................................................................................................................................................... 13/ISR Solicitud de autorización para aplicar el régimen opcional para grupos de sociedades. 14/ISR Aviso de desincorporación del Régimen Opcional para Grupos de Sociedades cuando el grupo pretenda dejar de aplicarlo. 15/ISR............................................................................................................................................................................... 16/ISR......... ..................................................................................................................................................................... 17/ISR Solicitud de nueva autorización para recibir donativos deducibles. 18/ISR............................................................................................................................................................................... 19/ISR Informe para garantizar la transparencia, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación. |

|

20/ISR............................................................................................................................................................................... 21/ISR............................................................................................................................................................................... 22/ISR Aviso para optar por determinar el impuesto sobre una base neta. 23/ISR............................................................................................................................................................................... 24/ISR Declaración de contribuyentes que otorguen donativos (DIM Anexo 3). 25/ISR Declaración presentada por las instituciones fiduciarias respecto de los rendimientos en operaciones de fidecomiso por las que se otorgue el uso o goce temporal de inmuebles. 26/ISR............................................................................................................................................................................... 27/ISR .............................................................................................................................................................................. 28/ISR Declaración de retenciones y pagos efectuados a residentes en el extranjero (DIM Anexo 4). 29/ISR Solicitud de autorización para disminuir pagos provisionales. 30/ISR Aviso de opción para deducir las erogaciones estimadas relativas a los costos directos o indirectos de obras o de la prestación del servicio. 31/ISR Aviso de constitución o cambios al fondo de creación de las reservas para pensiones, jubilaciones y primas de antigüedad. 32/ISR Aviso de transferencia de fondos y rendimientos del fondo de pensiones, jubilaciones y primas de antigüedad de una institución a otra. 33/ISR Aviso de incorporación al régimen opcional para grupos de sociedades cuando se adquiera más del 80% de las acciones con derecho a voto de una sociedad. 34/ISR Aviso de desincorporación de sociedades integradas del Régimen Opcional para Grupos de Sociedades. |

|

35/ISR Aviso de presentación de la copia simple del registro de los documentos en los que conste la operación de financiamiento correspondiente inscrito en la Sección Especial del Registro Nacional de Valores e Intermediarios a cargo de la Comisión Nacional Bancaria y de Valores. 36/ISR Aviso que debe presentar el residente en México emisor de los títulos, en el que su representante legal manifieste “bajo protesta de decir verdad”, datos personales del emisor de los títulos, el monto de la colocación y en los que cotizarán los títulos, la tasa pactada, etc. 37/ISR Aviso de cambio o modificación de los datos manifestados, respecto a las características de la operación de títulos de crédito. 38/ISR a...... ..................................................................................................................................................................... 40/ISR............................................................................................................................................................................... 41/ISR Aviso que presenta el contribuyente cuando los bienes dejen de ser útiles para obtener sus ingresos. 42/ISR......... ..................................................................................................................................................................... 43/ISR Aviso que presenta el depositario de valores para quedar liberado de la obligación de retener el ISR respecto a los ingresos provenientes de la enajenación de títulos de crédito. 44/ISR a............................................................................................................................................................................ 46/ISR............................................................................................................................................................................... 47/ISR Aviso mediante el cual se asume voluntariamente la responsabilidad solidaria para calcular y enterar el impuesto por operaciones financieras derivadas. 48/ISR......... ..................................................................................................................................................................... 49/ISR Aviso de designación de representante en México para no presentar dictamen fiscal cuando la enajenación de acciones o títulos valor se encuentre exenta en términos de los tratados para evitar la doble tributación. 50/ISR............................................................................................................................................................................... 51/ISR Aviso para proporcionar la información sobre las personas que optaron por adquirir acciones o títulos valor, sin costo alguno o a un precio menor o igual al de mercado. 52/ISR Aviso por el cual los contribuyentes que realicen proyectos de infraestructura productiva mediante contratos de obra pública financiada, manifiestan que optan por considerar como ingreso acumulable del ejercicio las estimaciones por el avance de obra. 53/ISR Aviso que se deberá presentar en los meses de enero y febrero de cada año, respecto a la opción de no retención del ISR por concepto del uso o goce temporal de bienes inmuebles a residentes en Estados Unidos de América. 54/ISR Aviso relativo a deducciones de pérdidas por créditos incobrables. 55/ISR Aviso por el cual las personas residentes en México informan que optan por aplicar lo dispuesto en las fracciones I y II del artículo 182 de la Ley del ISR. 56/ISR............................................................................................................................................................................... 57/ISR Solicitud de autorización para transmitir la autorización de consolidación a otra sociedad. 58/ISR......... ..................................................................................................................................................................... 59/ISR......... ..................................................................................................................................................................... |

|

60/ISR Solicitud de autorización para administrar planes personales de retiro. 61/ISR Solicitud de autorización de sociedades de objeto múltiple de nueva creación. 62/ISR Declaración DIM Anexo 5 “De los regímenes fiscales preferentes”. 63/ISR......... ..................................................................................................................................................................... 64/ISR Informe de intereses y enajenación de acciones correspondiente, generada por instituciones que componen el sistema financiero. 65/ISR Informe que deberán proporcionar las sociedades que componen el sistema financiero y los organismos públicos federales y estatales que perciban intereses derivados de los créditos hipotecarios. 66/ISR Reporte trimestral en el que se manifiesta la información contenida en la regla 3.18. 21., fracción III de la RMF. 67/ISR Informe del monto de las aportaciones efectuadas a los fondos y cajas de ahorro que administren, así como de los intereses nominales y reales pagados, en el ejercicio de que se trate. 68/ISR Aviso de enajenación de acciones derivadas de una reestructuración internacional. 69/ISR............................................................................................................................................................................... 70/ISR............................................................................................................................................................................... 71/ISR Aviso para no disminuir el costo de adquisición en función de los años trascurridos. 72/ISR Aviso para deducir pagos por el uso o goce temporal de casa habitación e inversiones en comedores, aviones y embarcaciones. 73/ISR............................................................................................................................................................................... 74/ISR Declaración anual de depósitos en efectivo. 75/ISR Declaración mensual de depósitos en efectivo. 76/ISR a............................................................................................................................................................................ |

|

80/ISR............................................................................................................................................................................... 81/ISR Solicitud de resolución para deducir intereses por deudas contraídas con partes relacionadas. 82/ISR Informe sobre el estímulo fiscal aplicable por los contribuyentes que lleven a cabo operaciones de maquila. 83/ISR Aviso por el cual las empresas maquiladoras informan sobre la obtención de ingresos por enajenación de bienes muebles e inmuebles. 84/ISR Solicitud de autorización para ampliar el plazo de las operaciones mediante las cuales las empresas maquiladoras obtienen ingresos por arrendamiento de bienes muebles e inmuebles de partes no relacionadas. 85/ISR Solicitud de autorización para considerar los activos en la proporción en que éstos sean utilizados en la operación de maquila. 86/ISR Solicitud de autorización para no aplicar las disposiciones del Título VI, Capítulo I de la Ley del Impuesto sobre la Renta a los ingresos pasivos generados por entidades o figuras jurídicas del extranjero que tengan autorización para actuar como entidades de financiamiento por las autoridades del país en que residan. 87/ISR Aviso de continuación de vigencia y de contratación de nuevos financiamientos para quienes hayan obtenido la autorización a que se refiere la ficha 86/ISR. 88/ISR............................................................................................................................................................................... 89/ISR......... ..................................................................................................................................................................... 90/ISR Aviso para asumir la obligación de retener el ISR que, en su caso, corresponda a los intereses o las ganancias que provengan de las operaciones financieras derivadas de deuda o de capital que se realicen a través de cuentas globales. 91/ISR a............................................................................................................................................................................ 98/ISR............................................................................................................................................................................... 99/ISR (Se deroga). 100/ISR Informe sobre el registro con la relación analítica de los conceptos que apliquen contra el saldo contable de las reservas preventivas globales que tuvieron al 31 de diciembre de 2013, así como el monto del saldo contable de la reserva preventiva global pendiente por aplicar al inicio y al final del ejercicio de que se trate. 101/ISR....... ..................................................................................................................................................................... 102/ISR............................................................................................................................................................................. 103/ISR Informe sobre deducción de reservas preventivas globales. |

|

104/ISR Informe de la relación analítica de créditos vencidos que sean enajenados. 105/ISR Aviso sobre la compra de acciones por un fideicomiso de inversión en energía e infraestructura. 106/ISR Aviso sobre los fideicomisos de inversión en energía e infraestructura. 107/ISR Informe para desvirtuar los incumplimientos que fueron detectados durante la verificación del cumplimiento de requisitos y obligaciones del aspirante a emisor y emisor autorizado de monederos electrónicos utilizados en la adquisición de combustibles para vehículos marítimos, aéreos y terrestres. 108/ISR Informe para desvirtuar los incumplimientos que fueron detectados durante la verificación del cumplimiento de requisitos y obligaciones del aspirante emisor y emisor autorizado de monederos electrónicos de vales de despensa. 109/ISR............................................................................................................................................................................. 110/ISR............................................................................................................................................................................. 111/ISR Aviso de los residentes en el extranjero en el que manifiesten su voluntad de optar por la facilidad administrativa establecida en la regla 3.20.6. 112/ISR Aviso mediante el cual se asume voluntariamente la responsabilidad solidaria en el cálculo y entero del impuesto determinado por cuenta del residente en el extranjero. 113/ISR....... ..................................................................................................................................................................... 114/ISR............................................................................................................................................................................. 115/ISR Aviso para prorrogar el plazo de reinversión de las cantidades recuperadas en pérdidas por caso fortuito o fuerza mayor. 116/ISR....... ..................................................................................................................................................................... 117/ISR Informe al Programa de Verificación en Tiempo Real. 118/ISR Declaración informativa de empresas manufactureras, maquiladoras y de servicios de exportación (DIEMSE). 119/ISR a.......................................................................................................................................................................... 122/ISR............................................................................................................................................................................. 123/ISR Aviso de desincorporación del Régimen Opcional para Grupos de Sociedades cuando la integradora ya no pueda ser considerada como tal o deje de cumplir con requisitos para serlo. 124/ISR Autorización para excluir inversiones en activos nuevos de la limitante establecida como requisito de los fideicomisos de inversión en energía e infraestructura. 125/ISR Aviso para optar por acumular la ganancia derivada de la enajenación de acciones relacionadas con el desarrollo de inversión en infraestructura. 126/ISR Aviso para la liberación de la obligación de pagar erogaciones con transferencias electrónicas, cheque nominativo, tarjeta o monedero electrónico. |

|

Impuesto al Valor Agregado 1/IVA a........ ..................................................................................................................................................................... 3/IVA............ ..................................................................................................................................................................... 4/IVA Aviso de exportación de servicios de filmación o grabación. 5/IVA Avisos que presentan la fiduciaria y los fideicomisarios en el RFC a que se refiere el Art. 74 del Reglamento del IVA. 6/IVA............ ..................................................................................................................................................................... 7/IVA............ ..................................................................................................................................................................... 8/IVA Declaración informativa de operaciones con terceros. 9/IVA Informe de inicio de actividades. |

|

Impuesto Especial sobre Producción y Servicios 1/IEPS a............................................................................................................................................................................ 6/IEPS............................................................................................................................................................................... 7/IEPS Solicitud de ministración de marbetes y precintos de importación a los contribuyentes que en forma ocasional importen bebidas alcohólicas de acuerdo a lo dispuesto en las reglas 1.3.1., 1.3.6. o 3.7.3. de las Reglas Generales de Comercio Exterior. 8/IEPS Solicitud de ministración de marbetes y precintos de bebidas alcohólicas para adherirse en el país de origen o en la aduana. 9/IEPS......... ..................................................................................................................................................................... 10/IEPS Aviso de cambio del representante autorizado para recoger marbetes o precintos. 11/IEPS Solicitud para la sustitución de marbetes o precintos con defectos o la entrega de faltantes. 12/IEPS Aviso de robo, pérdida, deterioro o no utilización de marbetes o precintos. 13/IEPS Aviso del control de marbetes o precintos en la importación de bebidas alcohólicas. 14/IEPS Aviso de celebración de contrato con terceros para fabricar, producir o envasar bebidas alcohólicas. |

|

15/IEPS Aviso de terminación anticipada o vigencia del contrato. 16/IEPS Declaración informativa Anual del IEPS y consumo por Entidad Federativa. 17/IEPS Informe del precio de enajenación de cada producto, del valor y del volumen de enajenación por marca y el precio al detallista base para el cálculo del IEPS. 18/IEPS Informe de los equipos de control físico de la producción de cervezas y tabacos labrados. 19/IEPS a... ..................................................................................................................................................................... 22/IEPS....... ..................................................................................................................................................................... 23/IEPS Solicitud de inscripción al padrón de contribuyentes de bebidas alcohólicas en el RFC. 24/IEPS Aviso de cambio de domicilio o de apertura de lugar donde se fabrican, producen, envasan o almacenan bebidas alcohólicas. 25/IEPS....... ..................................................................................................................................................................... 26/IEPS....... ..................................................................................................................................................................... 27/IEPS Reporte trimestral del volumen y valor por la adquisición de alcohol, alcohol desnaturalizado y mieles incristalizables, a efecto de solicitar la devolución una vez efectuado el acreditamiento. 28/IEPS....... ..................................................................................................................................................................... 29/IEPS Aviso por fallas en los sistemas de cómputo. 30/IEPS a... ..................................................................................................................................................................... 36/IEPS....... ..................................................................................................................................................................... 37/IEPS Aviso de interrupción de la comunicación. 38/IEPS a.......................................................................................................................................................................... 40/IEPS............................................................................................................................................................................. 41/IEPS Aviso exportación definitiva de bienes a que se refiere la fracción I, inciso J) del artículo 2 de la Ley del IEPS. 43/IEPS |

|

Impuesto Sobre Tenencia o Uso de Vehículos 1/ISTUV............................................................................................................................................................................. Impuesto Sobre Automóviles Nuevos 1/ISAN a..... ..................................................................................................................................................................... 3/ISAN......... ..................................................................................................................................................................... |

|

Ley de Ingresos de la Federación 1/LIF Informe que debe presentarse para gozar del estímulo fiscal a que se refiere el artículo 16 de la LIF. 2/LIF Informe de las altas y bajas que tuvo el inventario de los vehículos que utilicen el diésel por el que se pagó el IEPS y por los que se realizará el acreditamiento, así como la descripción del sistema de abastecimiento de dicho combustible. 3/LIF Aviso que presentan los contribuyentes manifestando la aplicación de un estímulo fiscal que se otorga a los que adquieran diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado de personas o de carga. 4/LIF Aviso mediante el cual se otorga un estímulo fiscal a las personas que realicen actividades empresariales y que para determinar su utilidad puedan deducir el diésel que adquieran para su consumo final, siempre que se utilice exclusivamente como combustible en maquinaria en general. 5/LIF............ ..................................................................................................................................................................... 6/LIF............ ..................................................................................................................................................................... 7/LIF Aviso para la aplicación del estímulo fiscal por la utilización de diésel o biodiésel y sus mezclas en maquinaria propiedad del contribuyente o que se encuentren bajo su legítima posesión. |

|

Ley de Ingresos sobre Hidrocarburos 1/LISH Declaraciones provisionales mensuales de pago del derecho por la utilidad compartida. 2/LISH Declaración anual de pago del derecho por la utilidad compartida. 3/LISH Declaraciones mensuales de pago del derecho de extracción de hidrocarburos. 4/LISH Declaraciones mensuales de pago del derecho de exploración de hidrocarburos. 5/LISH......... ..................................................................................................................................................................... 6/LISH Plazo para el envío de la información incorporada al registro. 7/LISH......... ..................................................................................................................................................................... |

|

Del Decreto por el que se otorgan diversos beneficios fiscales a los contribuyentes que se indican, publicado en el DOF el 30 de octubre de 2003 y modificado mediante Decretos publicados en el DOF el 12 de enero de 2005, 12 de mayo, 28 de noviembre de 2006 y 4 de marzo de 2008 1/DEC-1 a.. ..................................................................................................................................................................... 4/DEC-1............................................................................................................................................................................ 5/DEC-1 Aviso de aplicación de los beneficios que confiere el Decreto por el que se establece un estímulo fiscal a la importación o enajenación de jugos, néctares y otras bebidas. |

|

Decreto que otorga facilidades para el pago de los impuestos sobre la renta y al valor agregado y condona parcialmente el primero de ellos, que causen las personas dedicadas a las artes plásticas de obras artísticas y antigüedades propiedad de particulares, publicado en el DOF el 31 de octubre de 1994 y modificado el 28 de noviembre de 2006 y 5 de noviembre de 2007 1/DEC-2...... ..................................................................................................................................................................... 2/DEC-2 Aviso de las obras de arte recibidas en donación por museos. 3/DEC-2 Solicitud de prórroga para acudir a recoger las obras de arte plásticas asignadas a entidades Federativas o a Municipios. |

|

Del Decreto por el que se fomenta la renovación del parque vehicular del autotransporte, publicado en el DOF el 26 de marzo de 2015 1/DEC-3 Solicitud de series y números de folios para la destrucción de vehículos. 2/DEC-3 Informe de series y números de folios cancelados. 3/DEC-3 Aviso que deberán presentar los centros de destrucción autorizados por el SAT, a través del Sistema de avisos de destrucción y donación de mercancías. 4/DEC-3 Solicitud de los centros de destrucción para ser autorizados por el SAT. 5/DEC-3 a.. ..................................................................................................................................................................... 7/DEC-3...... ..................................................................................................................................................................... |

|

Decreto por el que se otorgan diversos beneficios fiscales a los contribuyentes de las zonas de los Estados de Campeche y Tabasco, publicado en el DOF el 11 de mayo de 2016 1/DEC-4............................................................................................................................................................................ 2/DEC-4............................................................................................................................................................................ |

|

Del Decreto por el que se otorgan estímulos fiscales para incentivar el uso de medios electrónicos de pago y de comprobación fiscal, publicado en el DOF el 30 de septiembre de 2016. 1/DEC-5 Aviso para participar en el sorteo “El Buen Fin” conforme al Decreto por el que se otorgan estímulos fiscales para incentivar el uso de medios electrónicos de pago y de comprobación fiscal. 2/DEC-5 Aviso para que se aplique la compensación permanente de fondos que deben presentar las Entidades Federativas. 3/DEC-5 Presentación del comprobante de pago a la Secretaría de Gobernación de aprovechamientos por premios no reclamados conforme al Decreto por el que se otorgan estímulos fiscales para incentivar el uso de medios electrónicos de pago y de comprobación fiscal. |

|

Del Decreto por el que establecen estímulos fiscales a la gasolina y el diésel en los sectores pesquero y agropecuario, publicado en el DOF el 30 de diciembre de 2015. 1/DEC-6 Informe del Padrón de Beneficiarios de Energéticos Agropecuarios. |

|

Ley Federal de Derechos 1/DERECHOS ................................................................................................................................................................ |

I. Definiciones

(…)

1.2. Identificaciones oficiales, comprobantes de domicilio y poderes

Para efectos de este Anexo se entenderá, salvo que se señale en el mismo lo contrario, por:

A. Identificación oficial, cualquiera de las siguientes:

1. Credencial para votar vigente, expedida por el Instituto Nacional Electoral (antes Instituto Federal Electoral).

2. Pasaporte vigente.

3. Cédula profesional vigente.

4. Licencia de conducir vigente y en el caso de menores de edad permiso para conducir vigente.

5. En el caso de menores de edad, la credencial emitida por Instituciones de Educación Pública o Privada con reconocimiento de validez oficial con fotografía y firma, o la Cédula de Identidad Personal emitida por el Registro Nacional de Población de la Secretaría de Gobernación vigente.

6. Credencial del Instituto Nacional de las Personas Adultas Mayores vigente.

7. Tratándose de extranjeros, documento migratorio vigente que corresponda, emitido por autoridad competente (en su caso, prórroga o refrendo migratorio).

B. Comprobante de domicilio, cualquiera de los siguientes documentos:

1. Estado de cuenta a nombre del contribuyente que proporcionen las instituciones del sistema financiero, el mismo no deberá tener una antigüedad mayor a 4 meses, no será necesario que se exhiba pagado.

2. Último recibo del impuesto predial a nombre del contribuyente, el mismo no deberá tener una antigüedad mayor a 4 meses, tratándose de recibo anual deberá corresponder al ejercicio en curso, no será necesario que se exhiba pagado.

3. Último recibo de los servicios de luz, gas, televisión de paga, internet, teléfono o de agua a nombre del contribuyente, el mismo no deberá tener una antigüedad mayor a 4 meses, no será necesario que se exhiban pagados.

4. Última liquidación a nombre del contribuyente del Instituto Mexicano del Seguro Social.

5. Contratos de:

a) Arrendamiento o subarrendamiento suscritos por el contribuyente, en ambos casos, el arrendador o subarrendador deberá estar inscrito y activo en el RFC, y cuando el arrendador o subarrendador sea una persona física tendrá que estar inscrito en el Régimen de Arrendamiento y adjuntar al contrato copia simple de su identificación oficial.

En este caso, el contrato de arrendamiento deberá cumplir con las formalidades requeridas por las disposiciones legales tales como nombre y firma de las partes que lo suscriben, el objeto del contrato, las cláusulas y declaraciones a las que se sujetaran, por mencionar algunas.

b) Prestación de servicios a nombre del contribuyente, en el que se incluya el uso de una oficina o espacio de trabajo, suscrito con un plazo mínimo de 6 meses, acompañado del recibo de pago que cumpla con los requisitos fiscales.

c) Fideicomiso formalizado ante Fedatario Público.

d) Apertura de cuenta bancaria suscrito por el contribuyente, el mismo no deberá tener una antigüedad mayor a 3 meses.

e) Servicio de luz, teléfono o agua suscrito por el contribuyente, que no tenga una antigüedad mayor a 2 meses.

6. Carta de radicación o de residencia a nombre del contribuyente expedida por los Gobiernos Estatal, Municipal o sus similares en la Ciudad de México, conforme a su ámbito territorial, que no tenga una antigüedad mayor a 4 meses.

7. Comprobante de alineación y número oficial emitido por el Gobierno Estatal, Municipal o su similar en la Ciudad de México a nombre del contribuyente, dicho comprobante deberá contener el domicilio fiscal, con una antigüedad no mayor a 4 meses.

8. Recibo oficial u orden de pago expedido por el gobierno estatal, municipal o su similar en la Ciudad de México a nombre del contribuyente, dicho comprobante deberá contener el domicilio fiscal, con una antigüedad no mayor a 4 meses, tratándose de pago anual deberá corresponder al ejercicio en curso), no será necesario que se exhiban pagados.

9. En el caso de los asalariados y de los contribuyentes sin actividad económica, la credencial para votar emitida por el Instituto Nacional Electoral (antes Instituto Federal Electoral) vigente.

10. En el caso de inscripción en el RFC de personas morales extranjeras, podrán presentar la Autorización de Oficina de Representación o Toma de Nota de Domicilio, expedidas por la Secretaría de Economía, siempre que éstas contengan la información del domicilio en donde se llevarán a cabo las actividades económicas. Este documento deberá ser expedido a nombre de la persona moral.

Para los trámites que realicen las personas físicas, los comprobantes de domicilio podrán estar a nombre de un tercero, excepto los previstos en los numerales 1, 4, 5 incisos c) y d) y 6 del presente apartado, siempre y cuando cumplan con los requisitos respectivos.

La autoridad fiscal podrá aceptar para el trámite de inscripción en el RFC de una persona moral los comprobantes de domicilio establecidos en los numerales 1, 2, 3, 5 incisos a), b), d) y e) del presente apartado que se encuentren a nombre de uno de los socios o accionistas, siempre y cuando cumplan con los requisitos previstos en dichos numerales, para cualquier otro trámite los comprobantes de domicilio deberán estar a nombre de la persona moral.

C. Poderes, alguno de los siguientes documentos:

(…)

II. Trámites

Código Fiscal de la Federación

|

4/CFF Informe relativo a fideicomisos en los que se generen ingresos |

|

¿Quiénes lo presentan? Las instituciones de crédito, las de seguros y las casas de bolsa que participen como fiduciarias en fideicomisos en los que se generen ingresos. |

|

¿Dónde se presenta? A través de buzón tributario. Hasta en tanto este trámite no se publique en la relación de promociones, solicitudes, avisos y demás información disponibles en el buzón tributario, el mismo deberá presentarse ante la Administración Central de Servicios Tributarios al Contribuyente o la Administración Desconcentrada Jurídica que corresponda al domicilio fiscal del contribuyente, de conformidad con lo establecido en la regla 1.6. en relación con la regla 2.2.6. de la RMF. |

|

¿Qué documento se obtiene? Acuse de recibo. |

|

¿Cuándo se presenta? A más tardar el 15 de febrero de cada año. |

|

Requisitos: No se requiere presentar documentación |

|

Condiciones: · Contar con e.firma y Contraseña. |

|

Información adicional: No aplica |

|

Disposiciones jurídicas aplicables Art. 32-B, fracción VIII CFF, Regla 2.1.29. RMF. |

|

39/CFF Solicitud de inscripción en el RFC de personas físicas |

|

¿Quiénes lo presentan? Personas físicas a partir de 18 años de edad cumplidos. |

|

¿Dónde se presenta? · En el Portal del SAT · En una ADSC previa cita registrada en el Portal del SAT, SAT Móvil o Portal GOB.MX. · En las oficinas de la Entidad Federativa que corresponda a tu domicilio, si optas por tributar en el Régimen de Incorporación Fiscal. |

|

¿Qué documentos se obtienen? 1. Solicitud de inscripción en el RFC. 2. Acuse único de Inscripción en el RFC que contiene la cédula de identificación fiscal y el código de barras bidimensional (QR). 3. Acuse de preinscripción en el RFC. 4. Acuse de presentación inconclusa de solicitud de inscripción o aviso de actualización en el RFC, que contiene el motivo por el cual no se terminó el trámite. |

|

¿Cuándo se presenta? Dentro del mes siguiente al día en que se tenga la obligación de presentar las declaraciones periódicas, de pago o informativas propias o por cuenta de terceros o cuando exista la obligación de expedir comprobantes fiscales por las actividades que se realicen. |

|

Requisitos: En el Portal del SAT: No se requiere presentar documentación En la ADSC y en la Entidad Federativa: ü Contar con CURP ó · Cédula de Identidad Personal, expedida por la Secretaría de Gobernación a través del Registro Nacional de Población (original), en caso de menores de edad que no cuenten con CURP. · Carta de naturalización expedida por la autoridad competente debidamente certificada o legalizada, según corresponda, tratándose de mexicanos por naturalización (original o copia certificada) o · Documento migratorio vigente, emitido por autoridad competente, en caso de extranjeros (original o copia certificada). ü Comprobante de domicilio fiscal, cualquiera de los señalados en el inciso B) del apartado de Definiciones de este Anexo (original). ü Poder notarial para actos de administración, dominio o especiales en caso de representación legal, o carta poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales o ante fedatario público (copia certificada). ü Identificación oficial vigente del contribuyente o representante legal, cualquiera de las señaladas en el inciso A) del apartado de Definiciones de este Anexo (original). ü Acuse de preinscripción en el RFC, si iniciaste el trámite por internet (original) |

|

Requisitos adicionales para quienes se encuentren en los siguientes casos: |

|

a) Residentes en el extranjero con o sin establecimiento permanente en México |

|

ü Documento notarial con el que se haya designado el representante legal para efectos fiscales (original). ü Documento con el que acrediten su número de identificación fiscal del país en que residan, cuando tengan obligación de contar con éste en dicho país (copia certificada, legalizada o apostillada por autoridad competente). |

|

b) Personas físicas que realicen actividades de exportación de servicios de convenciones y exposiciones |

|

ü Documento con el que se acredite que el interesado es titular de los derechos para operar un centro de convenciones o de exposiciones (original). |

|

c) Menores de edad |

|

Los padres o tutores que ejerzan la patria potestad o tutela de menores de edad y actúen como representantes de los mismos, deben presentar: · Acta de nacimiento del menor, expedida por el Registro Civil, Cédula de Identidad Personal, expedida por la Secretaría de Gobernación a través del Registro Nacional de Población (original). · Resolución judicial o documento emitido por fedatario público en caso de patria potestad o tutela (copia certificada). · Manifestación por escrito de conformidad de los padres para que uno de ellos actúe como representante del menor, acompañado de las copias simples de sus identificaciones oficiales vigentes cualquiera de las señaladas en el inciso A) del apartado de Definiciones de este Anexo (original). · Identificación oficial vigente cualquiera de las señaladas en el inciso A) del apartado de Definiciones de este Anexo, del (los) padre(s) o tutor(es) que funja(n) como representante(s) del menor. (original) · Poder notarial que acredite la personalidad del representante legal, o carta poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales o ante Notario o Fedatario Público (copia certificada). |

|

d) Personas con incapacidad legal, judicialmente declarada. |

|

· Resolución judicial definitiva, en la cual se declare la incapacidad de la persona física y conste la designación del tutor o representante legal (original). · Identificación oficial vigente del tutor o representante legal, cualquiera de las señaladas en el inciso A) del apartado de Definiciones de este Anexo (original). |

|

Condiciones · Llenar el formulario electrónico de inscripción que se encuentra en el Portal del SAT, proporcionando los datos solicitados. · El contribuyente, su representante o apoderado legal deberá responder las preguntas que le realice la autoridad, relacionadas con la identidad, domicilio y en general sobre la situación fiscal de la persona física a inscribir. |

|

Información adicional Si no cuentas con CURP, puedes realizar tu preinscripción en el Portal del SAT y concluirla en cualquier ADSC con cita, presentando la documentación respectiva, dentro de los diez días siguientes al envío de la solicitud, acreditando tu identidad mediante copia certificada del acta de nacimiento. Los menores de edad a partir de los 16 años pueden inscribirse en el RFC cumpliendo los requisitos establecidos en la ficha 160/CFF de este Anexo, siempre que dicha inscripción sea con la finalidad de realizar un servicio personal subordinado (salarios). |

|

Disposiciones jurídicas aplicables Arts. 27 CFF, 22, 26 Reglamento del CFF, Reglas 2.4.2., 2.4.6., 2.4.7., 2.4.8., 2.4.15. RMF. |

|

40/CFF Solicitud de inscripción en el RFC de trabajadores |

|

¿Quiénes lo presentan? Personas físicas y morales en su carácter de empleador o patrón que realice la inscripción de 2 o más trabajadores. |

|

¿Dónde se presenta? En el Portal del SAT o en Mi @spacio de cualquier ADSC. |

|

¿Qué documento se obtiene? Acuse de Recepción con número de folio. |

|

¿Cuándo se presenta? Cuando contrates personal que preste servicios personales subordinados. |

|

Requisitos: · Archivo con la información de tus asalariados, que se genere por medios propios o a través del sistema de RU electrónico: |

|

Condiciones: · Contar con Contraseña. |

|

Información adicional Si el archivo se genera por medios propios, el mismo deberá de contar con las siguientes características: 1. Nombre del archivo RFC ddmmaaaa_consecutivo de dos dígitos (##) Donde el RFC se refiere a la clave en el RFC del patrón persona física o moral. ddmmaaaa dd día mm mes aaaa año de la fecha de generación del archivo. consecutivo número consecutivo del archivo. Por ejemplo XAXX010101AAA07072012_01 2. Sin tabuladores. 3. Únicamente mayúsculas. 4. El formato del archivo debe ser en Código Estándar Americano para Intercambio de Información (ASCII). |

|

5. La información del archivo deberá contener los siguientes siete campos delimitados por pipes “|”: Primera columna.- CLAVE CURP A 18 POSICIONES del asalariado. Segunda columna.- Apellido paterno del asalariado. Tercera columna.- Apellido materno del asalariado (No obligatorio). Cuarta columna.- Nombre(s) del asalariado. Quinta columna.- Fecha de ingreso del asalariado, debe ser en formato DD/MM/AAAA. Sexta columna.- Marca del indicador de los Ingresos del asalariado de acuerdo a los valores siguientes: (únicamente pueden ser los valores 1, 2, 3, 4, 5 ó 6). 1. Asalariados con ingresos mayores a $400,000.00(Cuatrocientos mil pesos M.N. 00/100). 2. Asalariados con ingresos menores o iguales a $400,000.00(Cuatrocientos mil pesos M.N. 00/100). 3. Asimilables a salarios con ingresos mayores a $400,000.00(Cuatrocientos mil pesos M.N. 00/100). 4. Asimilables a salarios con ingresos menores o iguales a $400,000.00(Cuatrocientos mil pesos M.N. 00/100). 5. Ingresos por actividades empresariales asimilables a salarios con ingresos mayores a $400,000.00(Cuatrocientos mil pesos M.N. 00/100). 6. Ingresos por actividades empresariales asimilables a salarios con ingresos menores o iguales a $400,000.00(Cuatrocientos mil pesos M.N. 00/100). Séptima columna.- Clave en el RFC del patrón a 12 ó 13 posiciones, según corresponda Persona Moral o Persona Física. Las columnas no deberán contener títulos o estar vacías, excepto la tercera columna (sólo si no tiene dato). 6. La información deberá enviarse en archivos de texto plano. Si generas tú archivo a través del RU SECTORES, los pasos a seguir son: · Descargar el aplicativo RU SECTORES. · Capturar en el aplicativo la información de los asalariados con los que mantiene una relación laboral. · Guardar la información de los asalariados, para crear el archivo. 7. Para continuar, adjuntar el archivo al caso de “Servicio o Solicitud” y enviar al SAT |

|

Disposiciones jurídicas aplicables Arts. 27, quinto párrafo CFF, 23 Reglamento del CFF, Reglas 2.4.6., 2.4.9., 2.4.15. RMF. |

|

41/CFF Solicitud de inscripción en el RFC de personas físicas del sector primario |

|

¿Quiénes lo presentan? Las personas físicas o morales en su carácter de industrializador que requieran inscribir en el RFC a sus productores. |

|

¿Dónde se presenta? En el Portal del SAT. |

|

¿Qué documentos se obtienen? En inscripción con CURP: Acuse de Inscripción en el RFC con Cédula de Identificación Fiscal. En la inscripción masiva a través del RU SECTORES: Acuse de recepción con número de folio. Acuse de respuesta con el resultado y las claves de RFC o Acuse de rechazo que contiene el motivo por sé cuál no se realizó la inscripción. |

|

¿Cuándo se presenta? Cuando compres productos agrícolas, silvícolas, pesqueros y requieras facturar a nombre de tus productores. |

|

Requisitos: Para inscribir de manera masiva a través del RU SECTORES · Archivo que se genera en el aplicativo RU SECTORES |

|

Condiciones: · Contar con Contraseña. Para inscripción con CURP: · Contar con CURP. Puedes registrar a tus productores en este esquema, siempre que se dediquen exclusivamente a actividades agrícolas, silvícolas, ganaderas o pesqueras, cuyos ingresos en el ejercicio anterior no hayan excedido de un monto equivalente a 40 veces el salario mínimo general de su área geográfica elevado al año, y que no tengan la obligación de presentar declaraciones periódicas. |

|

Información adicional: Inscripción masiva a través del RU SECTORES: Consiste en la inscripción de los productores de manera masiva ya que en un solo trámite se realiza la solicitud y la inscripción de al menos 2 productores con el mínimo de requisitos Puedes consultar la situación que guarda tu solicitud a través del Portal del SAT, hasta que recibas tu acuse de respuesta. |

|

Disposiciones jurídicas aplicables Arts. 27 CFF, 74 Ley del ISR, Reglas 2.4.3., 2.4.6., 2.4.17., 2.7.3.1. RMF. |

|

42/CFF Solicitud de inscripción en el RFC del representante legal, socios o accionistas de personas morales y de enajenantes de bienes inmuebles a través de fedatario público por medios remotos |

|

¿Quiénes lo presentan? · Personas físicas que tengan el carácter de representante legal, socios, accionistas o asociados de personas morales constituidas ante fedatario público. · Personas físicas que enajenen bienes inmuebles cuya operación quede consignada en escritura pública. |

|

¿Dónde se presenta? Ante cualquier fedatario público incorporado al “Esquema de Inscripción en el RFC a través de fedatario público por medios remotos”. |

|

¿Qué documentos se obtienen? · Solicitud de Inscripción en el RFC. · Acuse único de Inscripción en el RFC que contiene la Cédula de Identificación Fiscal y el código de barras bidimensional (QR). |

|

¿Cuándo se presenta? · En el caso de personas que enajenen bienes, al momento de consignar la operación en escritura pública ante Fedatario Público. · En el caso del representante legal, socios, accionistas o asociados al momento de constituir legalmente una persona moral ante Fedatario Público. |

|

Requisitos: ü Identificación oficial vigente cualquiera de las señaladas en el inciso A) del apartado de Definiciones de este Anexo, del contribuyente y en su caso del representante legal. (original y copia simple para cotejo). |

|

ü C Poder notarial en caso de representación legal, que acredite la personalidad del representante legal. Esto en los casos en donde la personalidad no se acredite en la propia acta o documento constitutivo. (copia certificada y copia simple para cotejo). ü Comprobante de domicilio, cualquiera de los señalados en el inciso B) del apartado de Definiciones de este Anexo (original y copia simple para cotejo). ü Contar con CURP o en su caso. ü Carta de naturalización expedida por la autoridad competente debidamente certificada o legalizada, según corresponda, tratándose de mexicanos por naturalización o. · Documento migratorio vigente que corresponda emitido por autoridad competente, tratándose de extranjeros (original o copia certificada y copia simple para cotejo). |

|

Condiciones: No aplica |

|

Información adicional: No aplica |

|

Disposiciones jurídicas aplicables Arts. 27, 31 CFF, 22, 23, 28 Reglamento del CFF, 146 Ley del ISR, Regla 2.4.12., 2.4.14. RMF. |

|

43/CFF Solicitud de inscripción en el RFC de personas morales en la ADSC |

|

¿Quiénes lo presentan? Personas morales de nueva creación a través de sus representantes legales, como son entre otras: Asociaciones civiles, sociedades civiles, sociedades anónimas, sociedades de responsabilidad limitada, sindicatos, partidos políticos, asociaciones religiosas, sociedades cooperativas, sociedades de producción rural, y otras personas morales. |

|

¿Dónde se presenta? Portal del SAT (preinscripción, misma que no se tendrá por presentada si el contribuyente no cumple con la conclusión del trámite en la ADSC dentro de los diez días siguientes al envío de la solicitud). En una ADSC para iniciarlo y concluirlo, previa cita registrada en el Portal del SAT, SAT Móvil o Portal GOB.MX. |

|

¿Qué documentos se obtienen? 1. Solicitud de inscripción en el RFC. 2. Acuse único de inscripción en el RFC que contiene la cédula de identificación fiscal y código de barras bidimensional (QR). 3. Acuse de presentación con información inconclusa de la solicitud de inscripción o aviso de actualización en el RFC con el que se informa que la autoridad está en posibilidad de constatar los datos proporcionados en el RFC, se deberá presentar aclaración para continuar con el trámite de inscripción. 4. Acuse de preinscripción en el RFC, en el caso de que el trámite se inicie en el Portal del SAT. |

|

¿Cuándo se presenta? Dentro del mes siguiente al día en que se tenga la obligación de presentar las declaraciones periódicas, de pago o informativas propias o por cuenta de terceros o cuando exista la obligación de expedir comprobantes fiscales por las actividades que se realicen. |

|

Requisitos: ü En el Portal del SAT: No se requiere presentar documentación. ü En la ADSC: · Acuse de preinscripción en el RFC, en caso de haber iniciado la solicitud a través del Portal del SAT. · Documento constitutivo protocolizado (copia certificada). · Comprobante de domicilio fiscal, cualquiera de los señalados en el inciso B) del apartado de Definiciones de este Anexo (original). · Poder notarial en caso de representación legal, que acredite la personalidad del representante legal (copia certificada), o carta poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales o ante Fedatario Público (original). Si fue otorgado en el extranjero deberá estar debidamente apostillado o legalizado y haber sido formalizado ante fedatario público mexicano y en su caso, contar con traducción al español realizada por perito autorizado. · Identificación oficial vigente del representante legal, cualquiera de las señaladas en el inciso A) del apartado de Definiciones de este Anexo (original). · Personas morales diferentes del Título III de la Ley del ISR, deberán contar con clave de RFC válido, de cada uno de los socios, accionistas o asociados dentro del acta constitutiva. En caso de que el RFC válido de los socios, accionistas o asociados no se encuentren dentro del acta constitutiva el representante legal debe presentar manifestación por escrito que contenga las claves de RFC correspondientes. · En el caso de personas morales y asociaciones en participación residentes en México que cuenten con socios, accionistas o asociados residentes en el extranjero que no están obligados a solicitar su inscripción en el RFC, utilizarán el RFC genérico siguiente: o Personas físicas: EXTF900101NI1 o Personas morales: EXT990101NI1 |

|