|

Resolución por la que se acepta la solicitud de parte interesada y se declara el inicio de la investigación antidumping sobre las importaciones de tubería de acero sin costura, originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 7304.19.01, 7304.19.04, 7304.19.99, 7304.31.01, 7304.31.10, 7304.31.99, 7304.39.01, 7304.39.05 y 7304.39.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Miércoles 21 de noviembre de 2012 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCION POR LA QUE SE ACEPTA LA SOLICITUD DE

PARTE INTERESADA Y SE DECLARA EL INICIO DE LA INVESTIGACION ANTIDUMPING SOBRE

LAS IMPORTACIONES DE TUBERIA DE ACERO SIN COSTURA, ORIGINARIAS DE LA REPUBLICA

POPULAR CHINA, INDEPENDIENTEMENTE DEL PAIS DE PROCEDENCIA. ESTA MERCANCIA

INGRESA POR LAS FRACCIONES ARANCELARIAS 7304.19.01, 7304.19.04, 7304.19.99,

7304.31.01, 7304.31.10, 7304.31.99, 7304.39.01, 7304.39.05 Y 7304.39.99 DE LA

TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACION Y DE EXPORTACION.

Visto para resolver en la etapa

inicial el expediente administrativo 13/12 radicado en la Unidad de Prácticas

Comerciales Internacionales (UPCI) de la Secretaría de Economía (la

“Secretaría”), se emite la presente Resolución de conformidad con los

siguientes:

RESULTANDOS

A. Solicitud

2. TAMSA manifestó que se han observado volúmenes considerables de importaciones de tubería de acero sin costura originarias de China que ingresaron al mercado nacional en condiciones de discriminación de precios. Argumentó que la magnitud de dichas importaciones y las condiciones en que se efectuaron causaron daño y amenaza de daño a la industria nacional de la mercancía similar, que se observó en una afectación negativa sobre los precios nacionales y, por consiguiente, en sus indicadores financieros. Propuso como periodo de investigación el comprendido del 1 de abril de 2011 al 31 de marzo de 2012 y como periodo de análisis de daño y causalidad a la rama de producción nacional el comprendido del 1 de enero de 2009 al 31 de marzo de 2012.

B. Solicitante

3. TAMSA es una sociedad constituida conforme a las leyes mexicanas. Una de sus principales actividades es la fabricación de tubos de hierro, acero o de cualquier otro metal. Señaló como domicilio para oír y recibir notificaciones el ubicado en Avenida Insurgentes Sur No. 1793, oficina 204, colonia Guadalupe Inn, C.P. 01020, en México, Distrito Federal, y los correos electrónicos ftp@tamsa.com.mx y marisol.gonzalez@dciabogados.com.

C. Información sobre el

producto investigado

1. Descripción general

4. TAMSA manifestó que el producto objeto de su solicitud es la tubería de acero sin costura, con excepción de la tubería mecánica o inoxidable, de diámetro nominal externo igual o mayor a 2” (60.3 mm) y menor o igual a 4” (114.3 mm), independientemente del espesor de pared, recubrimiento o grado de acero con que se fabrique. Esta tubería incluye la denominada tubería para conducción o tubería estándar, tubería de presión, tubería de línea y tubería estructural. En Estados Unidos de América (“Estados Unidos”) se conocen como “seamless standard pipe”, “seamless pressure pipe”, “seamless line pipe” y “seamless structural pipe”, respectivamente.

2. Tratamiento arancelario

Tabla 1.

Descripción arancelaria del producto investigado

|

Clasificación

arancelaria |

Descripción |

|

Capítulo 73 |

Manufacturas de

fundición, hierro o acero. |

|

Partida 7304 |

Tubos y perfiles

huecos, sin costura (sin soldadura), de hierro o acero. |

|

Subpartida 7304.19 |

--Los demás. |

|

Fracción

7304.19.01 |

Tubos laminados en

caliente, sin recubrimiento u otros trabajos de superficie, incluidos los

tubos laminados en caliente barnizados o laqueados: de diámetro exterior

inferior o igual a 114.3 mm y espesor de pared igual o superior a 4 mm sin

exceder de 19.5 mm. |

|

Fracción

7304.19.04 |

Tubos laminados en

frío, sin recubrimiento u otros trabajos de superficie, incluidos los tubos

laminados en frío barnizados o laqueados: de diámetro exterior inferior o

igual a 114.3 mm y espesor de pared igual o superior a 1.27 mm sin exceder de

9.5 mm. |

|

Fracción

7304.19.99 |

Los demás. |

|

Subpartida 7304.31 |

Los demás, de

sección circular, de hierro o acero sin alear: --Estirados o

laminados en frío. |

|

Fracción

7304.31.01 |

Tubos llamados

"mecánicos" o "estructurales", sin recubrimientos u otros

trabajos de superficie, de diámetro exterior inferior o igual a 114.3 mm y

espesor de pared igual o superior a 1.27 mm sin exceder de 9.5 mm. |

|

Fracción

7304.31.10 |

Tubos llamados

"térmicos" o de "conducción", sin recubrimientos u otros

trabajos de superficie, de diámetro exterior inferior o igual a 114.3 mm y

espesor de pared igual o superior a 1.27 mm sin exceder de 9.5 mm. |

|

Fracción

7304.31.99 |

Los demás. |

|

Subpartida 7304.39 |

Los demás, de

sección circular, de hierro o acero sin alear: --Los demás. |

|

Fracción 7304.39.01 |

Tubos llamados

"mecánicos" o "estructurales", laminados en caliente, sin

recubrimiento o trabajos de superficie, incluidos los tubos llamados

"mecánicos" o "estructurales" laminados en caliente,

laqueados o barnizados: de diámetro exterior inferior o igual a 114.3 mm, y

espesor de pared igual o superior a 4 mm sin exceder de 19.5 mm. |

|

Fracción 7304.39.05 |

Tubos llamados

"térmicos" o de "conducción", sin recubrimiento o

trabajos de superficie, incluidos los tubos llamados "térmicos" o

de "conducción" laqueados o barnizados: de diámetro exterior

inferior o igual a 114.3 mm y espesor de pared igual o superior a 4 mm, sin

exceder 19.5 mm. |

|

Fracción 7304.39.99 |

Los demás. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

6. De acuerdo con el SIAVI, la Base de Datos DIA y el Decreto por el que se modifica la TIGIE publicado en el Diario Oficial de la Federación (DOF) el 24 de diciembre de 2008 (véase la Tabla 2):

a. las importaciones que ingresan por las fracciones arancelarias 7304.19.01, 7304.19.04, 7304.31.01, 7304.31.10, 7304.39.01 y 7304.39.05 están sujetas a un arancel ad valorem de 5% a partir del primero de enero de 2012;

b. las importaciones que ingresan por las fracciones arancelarias 7304.19.99, 7304.31.99 y 7304.39.99 (independientemente de su origen) quedaron libres de arancel a partir del primero de enero de 2012, y

c. las importaciones de países con los que México ha suscrito tratados de libre comercio están exentas, salvo las de Japón, que están sujetas a los aranceles indicados en las dos literales anteriores, según la fracción arancelaria, de conformidad con lo que establece el artículo 1 del Acuerdo por el que se da a conocer la Tasa Aplicable a partir del 1 de julio de 2012 del Impuesto General de Importación para las mercancías originarias del Japón, publicado en el DOF el 29 de junio de 2012.

Tabla 2.

Aranceles de las fracciones objeto de investigación

|

Fracción |

Aranceles ad valorem (%) |

||||

|

2009 |

2010 Ene |

2010 Feb-Dic |

2011 |

2012 |

|

|

7304.19.01 |

10 |

5 |

7 |

7 |

5 |

|

7304.19.04 |

10 |

5 |

7 |

7 |

5 |

|

7304.19.99 |

10 |

0 |

7 |

7 |

0 |

|

7304.31.01 |

10 |

0 |

7 |

7 |

5 |

|

7304.31.10 |

10 |

0 |

7 |

7 |

5 |

|

7304.31.99 |

10 |

0 |

5 |

5 |

0 |

|

7304.39.01 |

10 |

0 |

7 |

7 |

5 |

|

7304.39.05 |

10 |

0 |

7 |

7 |

5 |

|

7304.39.99 |

10 |

0 |

7 |

7 |

0 |

Fuente: SIAVI y Base de Datos DIA.

7. La unidad de medida en la TIGIE es el kilogramo, aunque TAMSA indicó que las operaciones comerciales pueden realizarse en unidades de peso, longitud o cantidad, tales como kilogramos, toneladas métricas o cortas, metros, pies o piezas.

3. Normas técnicas y características físicas

9. TAMSA explicó que los fabricantes de tubería de acero sin costura normalmente la producen conforme especificaciones de dos, tres o incluso de cuatro normas, de modo que una tubería puede cumplir las normas A53/A 53M-07 y A106/A 106M-06a y, por tanto, denominarse “binorma”, que podría considerarse “trinorma” si, además, cumple con los requisitos de la norma API 5L. Señaló que una tubería “trinorma” puede clasificarse como tubería de conducción, o bien, de presión o de línea. Agregó que una tubería “trinorma” comúnmente se utiliza como tubería estructural, cuando se destina a instalaciones petroleras o en la construcción de puentes y estructuras arquitectónicas complejas.

10. A partir de los requisitos de las normas mencionadas, la Solicitante indicó que la tubería objeto de su solicitud se fabrica comúnmente con los grados de acero, la composición química y en las dimensiones que se indican a continuación:

a. el grado de acero más utilizado para fabricar la tubería es el X42 y B, según las normas API 5L o A53/A 53M-07, A106/A 106M-06a y A501-99 de la ASTM. Las tuberías que cumplen con dos o tres normas (que es la forma en la que comúnmente se comercializa la mercancía objeto de análisis) se identifican como B/X42;

b. diámetro exterior nominal en un rango de 2” a 4”, que son equivalentes a 60.3 y 114.3 mm de diámetro exterior real;

c. espesores de pared en un rango de 1.65 a 25 mm, aunque suele producirse tubería con un espesor de pared fuera de este rango debido a que también se fabrica según las especificaciones que requiere el cliente, y

d. contenido máximo de carbono, silicio, manganeso, fósforo, azufre, vanadio, niobio y titanio, en porcentajes de 0.30, 0.40, 1.06, 0.035, 0.045, 0.08, 0.05 y 0.04%, respectivamente.

4. Proceso productivo

12. En el primero de estos procesos, el acero líquido se obtiene de la siguiente manera: el coque y mineral de hierro se funden en el BF para obtener arrabio; este material se carga al BOF, donde se adiciona chatarra y ferroaleaciones, y se inyecta oxígeno a alta presión para separar las impurezas como gases y escoria. Una vez refinado, el acero líquido se vacía en una olla y se agregan las ferroaleaciones, separándolo de la escoria. En el EAF se mezcla chatarra y briquetas, y se adicionan ferroaleaciones; estos materiales se funden mediante energía eléctrica, utilizando para ello electrodos.

13. TAMSA indicó que en China se utilizan el BF y el BOF, así como el EAF para obtener el acero. Esto fue sustentado con diagramas de flujo del proceso de producción de las productoras de tubería de acero sin costura originarias de China: Baotou Iron & Steel (“Baosteel”), que utiliza el BF y el BOF, y Tianijn Pipe International Economic & Trading Corportation (TPCO) que obtiene el acero mediante el EAF.

14. De acuerdo con TAMSA, el acero líquido que se obtiene por cualquiera de estos procesos de fundición se pasa por una máquina de colada continua, mediante la cual se produce una barra de acero (lingote o billet) con diámetro que dependerá de la tubería que se requiera fabricar; luego se corta y enfría. La Solicitante indicó que este proceso para obtener las barras o lingotes lo llevan a cabo las empresas integradas, en tanto que aquellas que no lo están, las compran para fabricar la tubería de acero sin costura, ya sea en su mercado local o de proveedores externos.

a. la barra o lingote se calienta en un horno giratorio (precalentamiento);

b. las barras calientes pasan por el “laminador a mandril retenido”, donde se perforan y ajustan al diámetro y espesor del tubo que se requiere fabricar (de 2” a 4” de diámetro);

c. el tubo se corta en la dimensión que se requiere, se enfría y se inspecciona para detectar posibles defectos;

d. de acuerdo con las normas que tenga que cumplir, el tubo puede someterse a un tratamiento térmico a fin de mejorar las propiedades químicas del acero, o bien, a una prueba hidrostática (para eliminar la probabilidad de fugas causadas por fisuras, al someter el tubo a altas presiones), y

e. finalmente, en ambos extremos del tubo se coloca grasa y protectores para evitar corrosión y daños durante el transporte de dicho producto.

5. Usos y funciones

D. Posibles partes interesadas

18. Los importadores y exportadores de los que tiene conocimiento la Secretaría son:

1. Importadores

Administradora

e Informática Framar, S.A. de C.V.

Av.

Los Reyes No. 12

Col.

Centro Urbano

C.P. 54715, Cuautitlán Izcalli, Estado de

México

Asesoría

y Venta de Acero, S.A. de C.V.

Av. La

Juventud No. 140

Col.

Salvador Allende

C.P. 66486, San Nicolás de los Garza,

Nuevo León

CIBM,

S.A. de C.V.

Calzada

del Valle Alberto Santos No. 400, Piso 11, Local 1217

Col.

Del Valle

C.P. 66220, San Pedro Garza García, Nuevo

León

Comercializadora

y Logística HSS, S.A. de C.V.

Carretera

a Colombia No. 3072

Col.

Sócrates Rizzo

C.P. 66050, Escobedo, Nuevo León

Down

Ara Comercializadora Integral, S.A. de C.V.

General

Jerónimo Treviño No. 2057

Zona

Centro

C.P. 64000, Monterrey, Nuevo León

Fersum,

S.A. de C.V.

Av.

Ricardo Margain No. 201-18

Col.

Residencial San Agustín

C.P. 66260, San Pedro Garza García, Nuevo

León

Industrias

Somi, S.A. de C.V.

Vicente

Guerrero No. 712

Col.

Fraccionamiento Altamira II

C.P. 89600, Altamira, Tamaulipas

Insumos

y Bienes de México, S.A. de C.V.

Calzada

del Valle Alberto Santos No. 400-1217

Col.

Del Valle

C.P. 66220, San Pedro Garza García, Nuevo

León

Perfi

Tubos y Accesorios, S.A. de C.V.

Libramiento

Carlos Salinas de Gortari Km 7.5 No. 617

Col.

Aeropuerto

C.P. 25616, Frontera, Coahuila

Proveedora

Arnor, S.A. de C.V.

Puerto

de todos los Santos No. 2970

Col.

Miramar

C.P. 45060, Zapopan, Jalisco

Proveedora

de Aceros, S.A. de C.V.

Ernesto

García No. 115

Col.

Del Norte

C.P. 64500, Monterrey, Nuevo Leon

Proveedora

Industrial Laredo, S.A. de C.V.

Europa

No. 110

Col.

Unidad Nacional II

C.P. 66350, Santa Catarina, Nuevo León

Samsung

Electronics México, S.A. de C.V.

Presidente

Masaryk No. 111

Col.

Chapultepec Morales

C.P. 11570, México, D.F.

Steel

Breeze Tech, S.A. de C.V.

Carretera

a Colombia S/N Km. 11.2

Col.

Salinas Victoria

C.P. 65500, Salinas Victoria, Nuevo León

Tubos

y Barras Huecas, S.A. de C.V.

Henry

Ford No. 1

Col.

Fraccionamiento Industrial San Nicolás

C.P. 54000, Tlalnepantla, Estado de México

Tuvasur

del Bajío, S.A. de C.V.

Vallarta

No. 3

Col.

Felipe Carrillo Prieto

C.P. 76138, Querétaro, Querétaro

Tuvasur,

S.A. de C.V.

Río

Colorado Lote 11, Manzana 18

Col.

Puente Blanco

C.P. 09770, México, D.F.

Válvulas

de Oriente, S.A. de C.V.

Priv.

Citlaltepetl No. 2508

Col.

Volcanes

C.P. 72410, Puebla, Puebla

2. Productores chinos exportadores

Baoding

Tangxing Trade Co. Ltd.

Dongfeng

East 379

Baoding

071000, Hebei, China

Dongying

Zhongke Petroleum Equipment Co. Ltd.

Xi'er

Road 474, Room 1303, Huana Building

Dongying

City

257000, Shandong, China

Haiyan

Everbright Co. Ltd.

West

Zaoyuan Road 188

Jiaxing

314300, Haiyan, Zhejiang China

Hebei

Huike Steel Pipes Co. Ltd.

Jiefang

West Road, Yihe International Building A, Room 614

Cangzhou

061001, Hebei Province, China

Hk

Myind Ltd.

Bei

21, Road 8

Economic

Development Zone

110141, Shenyang, China

Makalu

Corporation Ltd.

2802,

Sino Life Tower 707

Zhangyang

Road

200120, Shangai, China

Maximwell

Co. Ltd.

Room

1205, Sun Young Center 28

Xuanhua

Road

200050, Shanghai, China

Panasia

Manufacturing Grand Industrial Ltd.

Chalongkrung

Road

Lamplatew

10520, Latkrabang, Bangkok

Qingdao

Commercial I/E Corp. Ltd.

Donghai

Road 708b, 7th floor 39

266071, Qingdao, China

Qingdao

Fulin Casting And Forging Co. Ltd.

Shandong

Road, Guohua Building 7 1003/B

266071, Qingdao, China

Salzgitter

Mannesmann International (USA) Inc.

Corporate

Headquarters, St. James Place, 1770, Suite 500

77056-3499, Houston, Texas, USA

Samsung

Electronics Hong Kong Co. Ltd.

The

Center, 99 Queen's Road Central, 18 Harbour Road, 31st floor

Wanchai, Hong Kong

Shandong

Flying Casying & Forcing Co. Ltd.

Guangqu

Road, Jinhai Wealth Commercial Center 21 2-1309

Beijing

100022, Beijing, China

Shanghai

Xin Lin International Trading Co. Ltd.

Kong

Jaing Road 2075 Room 817

Shangai

200092, Shangai, China

Sino

Base Metal Co. Ltd.

Zhongshan

Road (S.1) LiDu Mansion 500 1904

Shangai

200023, Shanghai, China

State

Pipe & Supply Inc.

Cedar

Avenue Rialto 183 S.

California

92376, California, USA

Tianjin

TJ Industrial Co. Ltd.

Suzhou

Road, 19/F Wenhua Center 2

Tianjin

City

300203, Hexi District, China

Titan

Power Industries

Keelung

Rd Sec 1

Taipei

Taiwan

Sinyi District

Trustworthy

Trading (Dalian) Co. Ltd.

Mingze

Street 16, Liyuan Mansion

Zhongshan,

District

116001, Dalian, China

Wuxi

Huayou Special Steel Co. Ltd.

Nankai

Road, Shuofang Town

Wuxi

City, Concentration of industries area

214142, Jiangsu Province, China

Yangzhou

Lontrin Steel Tube Co. Ltd.

Xinggang

Rd. 1

Jiangdu

City, Yanjiang Developing Zone

225244, Yangzhou, Jiangsu, China

3. Gobierno

Consejero de Asuntos Económicos y Comerciales de la Embajada de China en México

Platón

317

Col.

Polanco

C.P. 11560, México, D.F.

19. El 19 de octubre de 2012 la Solicitante respondió la prevención que la Secretaría le formuló mediante oficio del 12 de octubre de 2012, de conformidad con los artículos 52 fracción II de la Ley de Comercio Exterior (LCE) y 78 del Reglamento de la Ley de Comercio Exterior (RLCE).

F. Argumentos y medios de

prueba

1. Discriminación de precios

a. Valor normal

A. China tiene una economía centralmente planificada, y de conformidad con el Protocolo de Adhesión de China a la Organización Mundial del Comercio (OMC), la carga de la prueba para demostrar que la industria que produce el producto investigado opera en condiciones de economía de mercado recae en el gobierno de China o en los exportadores de ese país.

B. Propone a Estados Unidos como país sustituto de China para efecto de determinar el valor normal del producto investigado. Para la selección del país sustituto analizó la semejanza de Estados Unidos con respecto a China en términos de la oferta y la demanda del producto investigado.

C. Sugiere la utilización de los precios internos en el país sustituto que fueron determinados con base en la información de Pipe Logix para el periodo de abril de 2011 a marzo de 2012. Pipe Logix es una publicación de Estados Unidos especializada en el mercado de la tubería de acero sin costura, con reconocimiento internacional. Dicha publicación reporta sobre una base mensual los precios de venta en Estados Unidos de la tubería de acero sin costura para todos los diámetros.

D. TAMSA obtuvo un precio de exportación para abril de 2011 a marzo de 2012, para la mercancía objeto de investigación originaria de China por diámetro (2”, 2½”, 3”, 3½” y 4”) y por fracción arancelaria a partir de una muestra aleatoria de pedimentos de importación.

E. La Solicitante manifestó que las importaciones del producto investigado se realizaron sobre una base de Costo Seguro y Flete (CIF, por sus siglas en inglés) al puerto de Manzanillo, por lo tanto, los precios de exportación obtenidos de la muestra de pedimentos incluyen costo y flete (puerto de entrada a México), y se calcularon en forma individual para los diámetros de 2”, 2½”, 3”, 3½” y 4”.

F. Los tubos mecánicos no fueron incluidos en el producto objeto de investigación por lo que se segregaron de la estadística del cálculo del precio de exportación.

G. Adicionalmente a las nueve fracciones arancelarias denunciadas, TAMSA observó que durante el periodo investigado ingresó tubería de acero sin costura que se clasificó por fracciones incorrectas (7304.31.03 y 7304.31.06). El volumen de dichas importaciones representó 23 toneladas, las que fueron consideradas en el cálculo del precio de exportación.

c. Margen de discriminación

de precios

H. TAMSA calculó el margen de discriminación de precios de la mercancía investigada por diámetro y obtuvo un margen de dumping promedio ponderado (en términos de volumen) de 150%.

2. Daño y causalidad

I. TAMSA presentó la solicitud de investigación por daño y amenaza de daño. Manifestó:

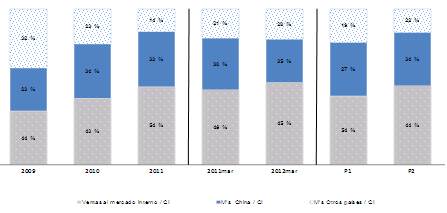

a. las importaciones de tubería de acero sin costura de origen chino han crecido en forma significativa, en términos absolutos y en relación con el consumo interno;

b. los precios de importación de la mercancía investigada se han ubicado en niveles por debajo de los precios nacionales (es decir, ha existido una significativa subvaloración), haciéndolos bajar (generándose una significativa depresión de precios) e impidiendo, además, el aumento que en otras circunstancias se habría registrado (generándose una significativa contención de precios). Por ello, las importaciones en condiciones de dumping han tenido un impacto negativo sobre los precios internos;

c. a través de la depresión de precios, las importaciones en condiciones de dumping han tenido efectos adversos sobre los indicadores financieros, entre otros, el margen de operación, el margen neto y el rendimiento de las inversiones;

d. la contención de precios que sufrió la rama de producción nacional es independiente del comportamiento del costo de producción, y

e. prevé que las importaciones en condiciones de dumping aumenten en el futuro próximo y que su incremento agrave el daño a la producción nacional.

J. El hecho de que el producto objeto de investigación ingrese al mercado nacional en condiciones de dumping y con un significativo margen de subvaloración genera mayor preferencia por los consumidores para adquirir el producto importado, en virtud de que sus precios son inferiores a los del producto nacional.

K. TAMSA afirmó que por las fracciones arancelarias investigadas ingresa tubería que no es objeto de su solicitud, por ejemplo, de diámetros menores a 2” o bien mayores a 4”, tubería usada, inoxidable, mecánica y para calderas, así como barras huecas.

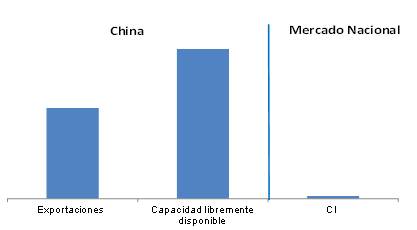

L. TAMSA manifestó que no hay factores distintos a las importaciones de la mercancía investigada en condiciones de dumping que expliquen el daño a la industria nacional y que es probable que las importaciones en condiciones de dumping aumenten sustancialmente debido a que la industria china de tubería de acero sin costura cuenta con suficiente capacidad libremente disponible y un amplio potencial de exportación.

A. Instrumentos notariales:

a. copia certificada de la escritura pública número 35,234 otorgada por el Notario Público número 28 en Veracruz, Veracruz, el 16 de marzo de 2011, en la que consta la compulsa de los estatutos sociales de TAMSA, de los que se desprende su legal existencia, denominación y objeto social, entre otros, y

b. primer testimonio de la escritura pública número 33,856 otorgado por el Notario Público número 19, en Tlalnepantla de Baz, Estado de México, el 20 de abril de 2012, en el que consta el otorgamiento del poder general limitado que TAMSA otorgó a sus representantes.

B. Título profesional del 16 de diciembre de 2010, cédula del 23 de mayo de 2011 y dos credenciales para votar expedidas por el Instituto Federal Electoral, a favor de sus representantes legales.

C. Carta de la Cámara Nacional de la Industria del Hierro y del Acero (CANACERO) del 29 de agosto de 2012, en la que se hace constar que TAMSA es el único productor de tubería de acero sin costura en México.

D. Copia de una solicitud de consulta que la CANACERO realizó al Servicio de Administración Tributaria (SAT) el 14 de septiembre de 2012.

E. Copia de las normas técnicas:

a. A53/A 53M-07. Especificación estándar para tubos de acero, con o sin costura, negros y galvanizados por inmersión en caliente de la ASTM;

b. A106/A 106M-06a. Especificación estándar para tubos de acero al carbono sin costura para servicios de alta temperatura de la ASTM;

c. B36.10M-2004. Tubería de acero forjado soldada y sin costura de la American Society of Mechanical Engineers (ASME, por sus siglas en inglés);

d. API 5L. Tubo de acero para sistemas de transporte por tubería (con fecha efectiva al 1 de octubre de 2008 y fe de erratas de enero de 2009);

e. A501-99. Estándar de especificaciones para soldadura de forje en caliente y tubería estructural de acero al carbón sin costura de la ASTM, y

f. A519-96. Estándar de especificaciones para tubería de acero al carbón sin costuras y de aleación mecánica de la ASTM.

F. Equivalencias de diámetro, espesor de pared y peso, para los rangos de tubería <2”, 2” a 4”, 5” a 16” y >16”, elaboradas por TAMSA con base en las normas A53/A 53M-07 y B36.10M-2004.

G. Diagramas de los procesos de producción de:

a. tubería laminada en caliente de TAMSA de la página de Internet www.tenaristamsa.com;

b. productos de hierro y acero de Baosteel, obtenido de la página de Internet http://www.btsteel.com el 13 de septiembre de 2012, y

c. tubería de acero sin costura a través de horno de arco eléctrico de TPCO obtenido de la página de Internet http://www.tpcointernational.com el 27 de julio de 2012.

H. Certificados de pruebas en fábrica de tubería de acero de conducción sin costura del 12 de octubre y 30 de noviembre de 2011 elaborador por TAMSA.

I. Metodología de la depuración de las importaciones. Incluye las siguientes bases de datos elaboradas por TAMSA, a partir de los pedimentos de importación de la mercancía investigada realizadas por México de 2009, 2010, 2011 y de enero a mayo de 2012, y de la base de datos que de dichas importaciones elaboró la CANACERO:

a. importaciones de la mercancía investigada divididas por fracción arancelaria y origen (China y del resto del mundo) de enero de 2009 a mayo de 2012;

b. selección de una muestra de pedimentos de importación de China y del resto del mundo de 2009 a 2011 y de enero a mayo 2012;

c. análisis de pedimentos de importación del producto investigado de China y del resto del mundo de 2009 a 2011 y de enero a mayo de 2012;

d. correlación pedimento por pedimento de importación del producto investigado de China y del resto del mundo de 2009 a 2011 y de enero a mayo de 2012;

e. estimaciones porcentuales de las importaciones del producto investigado de la muestra de importaciones originarias de China y del resto del mundo de 2009 a 2011, y de enero a mayo 2012;

f. importaciones a México del producto investigado originarias de China que ingresaron por fracciones arancelarias diferentes a las investigadas en 2011;

g. importaciones mensuales del producto investigado (<4”) y (2” a 4”) que ingresaron por las fracciones arancelarias denunciadas y por una fracción incorrecta de enero de 2009 a mayo de 2012;

h. importaciones de tubería de acero sin costura de 2” a 4” y <4” divididas por fracciones arancelarias denunciadas; con y sin tubo usado, y por país de 2009 a 2012;

i. importaciones del producto investigado realizadas por TAMSA de 2009 a 2011, e

j. importaciones de tubería de acero sin costura originarias de China a México que ingresan por las fracciones arancelarias investigadas y por otras fracciones de abril de 2011 a marzo de 2012.

J. Ajuste por flete marítimo con información de los reportes Drewry Shipping Consultants de julio, septiembre y diciembre de 2011 y enero, marzo y abril de 2012.

K. Ajuste por comercialización con datos de los resultados consolidados de las operaciones de una empresa distribuidora de productos tubulares en Estados Unidos para 2010, 2011 (2011 vs 2010 y 2010 vs 2009).

L. Ajuste terrestre calculado a partir de las distancias entre Los Angeles, California a Houston, Texas, y de Laredo a Houston, Texas, en Estados Unidos, consultadas en la página de Internet http://www.travelmath.com, en marzo de 2012.

M. Puntos de referencia (Puerto/Región) de Asia a Estados Unidos y Transpacífico dirección Este de 2011 obtenidos de la página de Internet http://www.searates.com, en marzo de 2012.

N. Precios del producto investigado en el mercado doméstico de Estados Unidos en toneladas cortas de Pipe Logix Line Pipe Spot Market Price de abril de 2011 a mayo de 2012, y promedio de abril de 2011 a marzo de 2012.

O. Indice de precios mensual del productor de la industria (transporte terrestre de carga de larga distancia, camión) de 2003 a 2011, incluye datos preliminares a mayo de 2012, consultado en el reporte anual 2011 del U.S. Bureau of Labor Statistics en la página de Internet http://data.bls.gov/pdg/SurveyOutputServlet.

P. Memorándum de White & Case sobre el uso de Pipe Logix como fuente de información de precios en el mercado de tubería de línea en Estados Unidos con fecha del 18 de junio de 2012, incluye siguientes los documentos:

a. impresión de la página de Internet de Pipe Logix http://www.pipe-logix.com consultada el 11 de junio de 2012;

b. antecedentes de la firma Pipe Logix y sus fundadores de la página de Internet http://www.pipe-logix.com/about_PipeLogix.htm, consultada el 11 de junio de 2012;

c. datos sobre la firma consultora Spears & Associates, Inc. que difunde la publicación Pipe Logix de la página de Internet http://www.spearsresearch.com consultada el 11 de junio de 2012;

d. investigación antidumping (preliminar) 701-TA-463 y 731-TA1159 sobre cierta materia tubular para pozos de petróleo procedente de China, publicada en junio de 2009 por la International Trade Commission (ITC) en la página de Internet http://www.usitc.gov/publications;

e. segunda revisión de la investigación antidumping 731-TA-847 y 849 sobre tubería estándar al carbono y aleado sin costura, tubería de línea y tubería de presión procedentes de Japón y Rumania, publicada en septiembre de 2011 por la ITC en la página de Internet http://usitc.gov/publications;

f. información de la empresa US Steel y de los productos tubulares de acero de Estados Unidos de la página de Internet http://www.uss.com/corp/tubular/seamless-products-facilities.asp consultada el 18 de junio de 2012, y

g. precios promedio en el mercado spot de los usuarios finales de la tubería de mayor demanda en Estados Unidos, que reporta Pipe Logix, y sobre los reportes “Line Pipe Price & Key Market Factors (LLP)” y “Line Pipe Review and Outlook (LPRO)” de las páginas de Internet http://www.pipe-logix.com/Reports/LinePipeReportsMain.htm; http://www.pipe-logix.com/Reports/LPPR.htm, y http://www.pipe-logix.com/Reports/LPRO.htm consultadas el 11 de junio de 2012.

Q. Memorándum de White & Case sobre la comparabilidad de los precios de la tubería de acero sin costura de conducción con los precios de la tubería de presión y línea con fecha del 18 de septiembre de 2012.

R. Consumo aparente de acero per cápita; producción, exportación e importación de mineral de hierro, y exportaciones e importaciones de chatarra, todas, por país y a nivel mundial de 2001 a 2010, del Steel Statistical Yearbook 2011.

S. Estadísticas mensuales de la producción de tubería de acero sin costura y de acero crudo (miles de toneladas métricas) por país, publicadas por la World Steel Association (WSA) el 20 de enero de 2009, el 19 de julio y 20 de octubre de 2011.

T. Tubería y tubería de acero sin costura, reporte mensual del Metal Bulletin Research (MB) de diciembre de 2008.

U. Copia parcial del Informe de Trabajos de Hierro y Acero en el Mundo del Metal Bulletin Ltd. de noviembre de 2010.

V. Informes de Pipe Logix:

a. precios de venta del distribuidor a usuarios finales, libre a bordo (FOB, por sus siglas en inglés) Houston Texas, del producto nacional y de importación (por diámetro, espesor de pared, grado de acero y tipo de tubo), del 5 de julio y 4 de octubre de 2011, y del 3 de enero y 2 de abril de 2012, y

b. factores clave del mercado de tubería de línea (embarques nacionales, reportados, de exportación, nacionales neto, reportados netos y ajustados, e importaciones netas), de 3 de junio y 5 de julio de 2011, y 3 de enero de 2012.

W. Análisis de daño y amenaza de daño de la industria nacional causado por las importaciones de la tubería de acero sin costura originarias de China en condiciones de dumping, de 2009 a marzo de 2012, elaborado por TAMSA.

X. Hojas de trabajo utilizadas por TAMSA para elaborar los cálculos siguientes:

a. valor normal ajustado de la tubería de acero sin costura por diámetro de 2” a 4”, de abril de 2011 a marzo de 2012;

b. producción, ventas e importaciones de tubería de 2” a 4” de 2009 a 2012, E-M 2011 y 2012 (periodo de 3 meses), proyecciones sin cuota y con cuota para 2013 y 2014, y diferencia % (2014) sin cuota/con cuota;

c. precio de ventas y de importaciones de tubería de 2” a 4” de 2009 a 2012, E-M 2011 y 2012 (periodo de 3 meses), proyecciones sin cuota y con cuota para 2013 y 2014, y diferencia % (2014) sin cuota/con cuota;

d. evolución anual de los indicadores operativos y de empleo de TAMSA (actualizados a marzo de 2012) de 2009 a 2011 y primer trimestre de 2011 y 2012;

e. resumen de variaciones porcentuales en indicadores de tubería de 2” a 4” de 2009 a 2012 (2011/2009), E-M 2012, así como proyecciones con discriminación y sin discriminación para 2013 y 2014;

f. análisis de la contención de precios TAMSA vs Pipe Logix de 2007 a marzo de 2015, y

g. capacidad instalada de TAMSA para la producción de la tubería de acero sin costura, por línea de producción (LACO/LARE y PQF) de 2009 a 2011 y de enero a marzo de 2011 y 2012, elaboradas con datos del informe de gestión operativa, análisis de gestión operativa e informe de dotación y contabilidad de TAMSA.

Y. Metodología y series de datos utilizados en la elaboración de los pronósticos de las importaciones de la mercancía investigada originaria de China, elaborada por TAMSA.

Z. Evolución anual de los indicadores operativos (producción, capacidad de producción y productividad) y de empleo (salarios) de 2009 a 2011 y primer trimestre de 2011 y 2012 de TAMSA.

AA. Clientes de TAMSA de 2010 a 2012.

BB. Estados financieros de TAMSA dictaminados y su consolidado para los años terminados al 31 de diciembre de 2010 y 2009, y al 31 de diciembre de 2011 y 2010 (incluidos balances generales, estados de resultados, estados de variaciones en el capital contable, estado de flujos de efectivo, y notas sobre los estados financieros), con dictamen de auditores independientes de 25 de abril de 2011 y 11 de abril de 2012.

CC. Proyectos de inversión de TAMSA relacionados con la producción de tubería de acero sin costura (3T y Acería) elaborado por la Solicitante, incluye los siguientes documentos:

a. análisis de Inversión 3T y Acería cuyo objetivo es la producción de tubería de acero sin costura de 2” a 7” (flujo neto de efectivo), en escenarios con dumping y sin dumping de 2011 a 2031;

b. informe de costos por línea de producción TenarisTamsa de julio-diciembre de 2009, de julio de 2010-marzo de 2011, de julio-diciembre de 2010, de julio de 2011-marzo de 2012, y de julio-diciembre de 2011;

c. análisis de vidas útiles activaciones 3T (2011) de 3 a 17, 21 y 50 años, y metodología para determinar la producción en porcentaje del producto investigado en el proyecto 3T y nueva Acería (de noviembre de 2011 a mayo de 2012);

d. análisis de costo estándar de producción del nuevo laminador de diciembre de 2011 a marzo de 2012;

e. costo estándar total (materia prima, mano de obra directa y gasto indirecto de fabricación) con datos sobre las aperturas de costo de 2011 y de enero a marzo de 2012;

f. datos de financiamiento para la participación de la tubería de 2” a 4” en el proyecto 3T, pagos al principal (prestamos local y extranjero en pesos y dólares estadounidenses, en lo sucesivo “dólares”) de 2011 a 2018;

g. índices de precios al consumidor y unidades de inversión del Banco de México de 1992 a 2011, consultados el 7 de septiembre de 2012;

h. proyecciones de las ventas y los precios nacionales de la tubería de acero sin costura de TAMSA en un escenario con y sin dumping de 2011 a 2037, y

i. flujos de compras de activos para el proyecto de inversión 3T a 21 años.

DD. Tasa de cotización por flete de Melton Truck Lines, Inc. del 14 de marzo de 2012.

EE. Informes mensuales sobre los precios del flete marítimo (perspectiva de las tarifas de flete en contenedores, precios mensuales de referencia en el mercado de contenedores) publicados por Drewry Shipping Consultans de junio, julio, septiembre y diciembre de 2011, y enero, marzo y abril de 2012.

FF. Distancias en millas náuticas del puerto de carga de Shanghai y de Tianjin a los puertos de descarga de Manzanillo, México y a los Angeles, Estados Unidos, obtenidas de la página de Internet http://www.searates.com.

GG. Mercado en Estados Unidos de tubería de línea sin costura (productores domésticos e importaciones) de abril de 2011 a marzo de 2012, cuya fuente es Presto Pipe & Tube Report.

HH. Análisis del mercado de tubería de línea API y condiciones de mercado en Estados Unidos de 1 de julio y 1 de octubre de 2011, y 1 de enero y 1 de abril de 2012, cuya fuente es Presto Publishing Company.

II. Publicaciones de TAMSA:

a. folleto Tenaris, Soluciones tubulares para aplicaciones estructurales, versión del 1 de febrero de 2011;

b. TenarisTamsa Núm. 19 de noviembre de 2008, de la página de Internet www.tenaristamsa.com;

c. TenarisTamsa 3T Nuevo Laminador Centro Industria TenarisTamsa, mayo 2011 de la página de Internet www.tenaristamsa.com;

d. TenarisTamsa 3T Avances a diciembre de 2010 de la página de Internet www.tenaristamsa.com, y

e. tres videos sobre las instalaciones de la

nueva línea de producción (3T), visibles en las páginas de Internet:

http://www.tenaris.com/en/MediaAndPublications/Videos/Corporate.aspx; http://www.youtube.com/watch?v=ZZQuscEKQPI, y

http://www.youtube.com/watch?v=PhvS1ifHWzs.

JJ. Explicación sobre la contención de los precios sufrida por TAMSA durante el periodo analizado a causa de las importaciones chinas del producto investigado en condiciones de discriminación de precios. Incluyó las fuentes bibliográficas siguientes:

a. “International Economics”, Thomas Greenes, Prentice-Hall, Inc. Englewood Cliffs, 1984 (portada y páginas 97 y 98);

b. “International Economy”, Peter B. Kenen,

Prentice Hall, Englewood Cliffs, 1985 (portada y página 167);

c. “International Economics I”, The Pure Theory

of International Trade, Giancarlo Gandolfo, Springer-Verlag, 1987 (portada y

página 108);

d. “The World Economy: Trade and Finance”, Beth V.

Yarbrough y Robert M. Yarbrough, The Dryden Press, 1988 (portada y páginas 184

y 185);

e. “International Economics”, Bo Sodersten y

Geoffrey Reed, St. Martin’s Press, 1994 (portada y página 200);

f. “International Economics”, Robert M.

Dunn, Jr. y John H. Mutti, Routledge, 2000 (portada y página 125);

g. “International Economics”, Dennis R.

Appleyard, Alfred J. Field, Jr., y Steven L. Cobb, McGraw-Hill Irwin, 2008

(portada y página 280);

h. “International Economics”, Robert C.

Feenstra y Alan M. Taylor, Worth Publishers, 2008 (portada y página 281);

i. “International Economics”, Robert J.

Carbaugh, South-Western, 2009 (portada y páginas 122 y 123), y

j. “International Economics”, Theory &

Policy, Paul R. Krugman y Maurice Obstefeld, Pearson Addison Wesley, 2009 (portada

y páginas 185 y 186).

KK. Los artículos:

a. “Países productores de petróleo (barriles/día)”, Central Intelligence Agency (CIA) - The World Factbook consultado en la página de Internet http://www.cia.gov/library/publications/the-world-factbook/rankorder/2173 rank.html el 14 de septiembre de 2012, y

b. “Excedente de capacidad de tubos sin soldadura afecta al mercado de China” del Steel Business Briefing (SBB) del 10 de abril de 2012.

LL. Principales países productores de tubos sin costura del 2001 al 2010, obtenidos del Steel Statistical Yearbook 2011.

MM. Principales países importadores y exportadores de las partidas 7304.19, 7304.31 y 7304.39 (por kilogramos y dólares) para los años 2008 a 2011, cuya fuente es UN Comtrade.

NN. Metodología de TAMSA para calcular la capacidad de producción de tubería de acero sin costura de China y su utilización de 2008 a 2012; capacidad, producción, importaciones, exportaciones y ventas de China de la tubería de acero sin costura de línea y conducción (todos los diámetros) de 2009 a 2011, y de 2” a 4” de 2009 a 2011, elaborada con los informes del WSA anual y mensual de 2009 a 2011 y la información del SBB de 10 de abril de 2012;

a. producción de tubería de acero sin soldadura por país de 2001 a 2010, cuya fuente es el Steel Statistical Yearbook 2011;

b. producción de tubería sin soldadura por país de enero a diciembre de 2010 y 2011, obtenida del Informe de las estadísticas mensuales del WSA revisado el 20 de febrero de 2012;

c. producción, capacidad de producción, ventas e inventarios de tubería de acero sin costura de China de 2006 a 2008, de enero a marzo de 2008 y 2009, y proyecciones de su capacidad de producción para 2009 y 2010, elaborada por TAMSA con información proporcionada por China a la ITC en la investigación antidumping (preliminar) 701-TA-463 y 731-TA1159 sobre cierta materia tubular para pozos de petróleo;

d. producción e importación de tubería de acero sin costura de TAMSA en 2011 (toneladas y diámetro) y la participación de la tubería de acero sin costura de 2” a 4”, elaborada por TAMSA;

e. capacidad de producción de laminados sin soldadura (Th Tn) por empresas chinas del noroeste de Asia, con datos de 2009, 2010 y 2011, información obtenida de las páginas de Internet http://www.wireweb.de/1-2007-march/artikel_-pqf-mill-for-anshan-_8249_1_239_en.html y http://ir.wsphl.com/phoenix.zhtml?c=216706&p=irol-newsArticle_print&ID=1139437&highlight=;

f. base de datos de importaciones y exportaciones chinas de 2009 a 2011 por las fracciones 730419, 720431 y 730439, partida 7304 y su resumen, obtenidas de UN Comtrade, en la página de Internet http://comtrade.un.org/db/dqQuickQuery.aspx, e

g. impresión de pantallas de UN Comtrade sobre la consulta de importaciones y exportaciones por país de las fracciones 730419, 720431 y 730439 de 2009, 2010, 2011 de China, y exportaciones de China al mundo de 2009, 2010, 2011 y 2010-2011, obtenidas de la página de Internet http://comtrade.un.org/db/dqQuickQuery.aspx.

OO. Perspectivas del daño en algunos indicadores económicos (producción, ventas y utilización de la capacidad instalada) y financieros (rendimiento y retorno de la inversión) de la industria nacional de tubería de acero sin costura, en caso de que no se determinen cuotas compensatorias al producto investigado, elaborado por TAMSA.

PP. Lista a modo de introducción de la totalidad del capital social H sobre el panel principal de la bolsa de valores de Hong Kong, correspondiente a la empresa Anhuai Tianda Oil Pipe Company Limited publicada por Cazenove Asia Limited el 29 de agosto de 2007.

QQ. Otras publicaciones:

a. “Elementos de muestreo”, de Richard L. Scheaffer, William Mendenhall y Lyman Ott, México, Grupo Editorial Iberoamérica, 1987 (portada, contraportada, y páginas 52 y 53);

b. “Especificación de elasticidad de sustitución Armington en un modelo ITC del sector-128”, de la Nota No. 2004-01-A de la oficina de investigaciones económicas de la ITC, de enero de 2004 (portada y tabla 3), y

c. “Barreras a la exportación y la industria del acero” (capítulo 3), del libro El impacto económico de las restricciones a las exportaciones de materias primas, de la Organización para la Cooperación y el Desarrollo Económico (OCDE) 2010.

RR. Comunicado de los datos disponibles sobre licencias de importación de acero y tubería en línea en 2012 por país, emitido por el Departamento de Comercio de los Estados Unidos.

SS. Informes semestrales previstos en el párrafo 4 del artículo 16 del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 G/ADP/N/223/USA y G/ADP/N/230/MEXICO que Estados Unidos y México presentaron ante el Comité de Prácticas Antidumping de la OMC el 3 de abril y 12 de agosto de 2012, respectivamente.

TT. Informe semestral previsto en el párrafo 11 del artículo 25 del Acuerdo sobre Subvenciones y Medidas Compensatorias G/SCM/N/242/USA presentado por Estados Unidos ante el Comité de Subvenciones y Medidas Compensatorias de la OMC el 31 de agosto de 2012.

UU. Investigaciones sobre subvenciones contra tubos y laminados en caliente (origen India) cuya fuente es el informe semestral G/SCM/N/242/USA de Estados Unidos del 31 de agosto de 2012.

VV. Casos antidumping y antisubvenciones contra exportaciones siderúrgicas India por sector, del 1 de enero de 1995 al 31 de diciembre de 2011, obtenidos de las estadísticas sobre investigaciones antidumping, y subvenciones y medidas compensatorias de la OMC, de la página de Internet http://www.wto.org/spanish/tratop_s/scm_s/scm/s.htm#top y http://www.wto.org/spanish/tratop_s/adp_s/adp_s.htm actualizadas a 2012.

WW. Cuadro comparativo de los países productores de insumos, materias primas y tubería de acero sin costura con datos de 2009 y 2010, elaborado a partir de la información obtenida del WSA; Steel Statistical Yearbook 2011; Banco Mundial (BM), páginas de Internet http://datos.bancomundial.org y http://datos.bancomundial.org/indicador/; Iron and Steel Works of the World 2010; Iron and Steel Works of the World 2010 y para Reino Unido, Alemania, Corea del Sur, Austria, Suecia datos de 2007, y Comtrade 2010 para las subpartidas 7304.19, 7304.31 y 7304.39.

XX. Estimación de los costos de los insumos para la fabricación de tubería de acero sin costura de diámetro de 2" a 4" para los años de 2009 a 2011 y los periodos de abril de 2010 a marzo de 2011 y abril de 2011 a marzo de 2012, cuya fuente son los informes de costos de TAMSA del producto similar.

YY. Listas de importadores y exportadores (fabricantes y comercializadores) de la mercancía investigada con información obtenida de diversas páginas de Internet.

ZZ. Importaciones de la India por las partidas 7304.19, 7304.31 y 7304.39 (volumen, valor y precio) de China y otros países, en 2011 de la página de Internet http://www.trademap.org/Country_SelProductCountry.aspx.

AAA. Simulación del proceso de producción de la mercancía investigada en un Basic Oxygen Steelmaking y descripción del BOF, de las páginas de Internet http://www.steeluniversity.org/content/html/eng/default.asp?cantid=24&pageid=2081272110 y http://www.substech.com/dokuwiki/doku.php?id=basic_oxygen_furnace_bof.

BBB. Las noticias siguientes:

a. “Subsidios a los productores de tubos”, obtenida de la página de Internet http://www.cybex.in/DEPB_RATE.aspx?PD=seamless&PageNo=1 consultada en julio de 2012;

b. “Restricciones a la exportación de mineral de hierro y carbón”, de 2010 y 2011, publicado por el Business Standard & Money Control;

c. “TIMELINE. Los movimientos de la India para frenar las exportaciones de mineral de hierro, minería”. Mumbai, 3 de septiembre de 2012;

d. “Las exportaciones de mineral de hierro en FY13 apunta un declive del 37% a 45mt. Un impuesto alto a la exportación y cargas diferenciadas de flete por los ferrocarriles han hecho las exportaciones inviables”. Mahesh Kulkarni/Bangalore, del 30 de agosto de 2012, y

e. “India para adoptar nueva política nacional de acero”, publicado por INDIACSR News Network, en la página de Internet http://www.indiacsr.in/en/?p=4516 del 14 de enero de 2012.

CCC. Impresión de la página de Internet CRU Monitor Steel, www.crugroup.com consultada el 17 de octubre de 2012.

CONSIDERANDOS

A. Competencia

22. La Secretaría es competente para emitir la presente Resolución, conforme a lo dispuesto en los artículos 16 y 34 fracciones V y XXXI de la Ley Orgánica de la Administración Pública Federal; 1, 2 y 16 fracciones I y V del Reglamento Interior de la Secretaría; 5 y 12.1 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”), y 5 fracción VII y 52 fracciones I y II de la LCE.

B. Legislación aplicable

23. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, la Ley Federal de Procedimiento Contencioso Administrativo y el Código Federal de Procedimientos Civiles, estos 3 últimos de aplicación supletoria.

C. Protección de la

información confidencial

24. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial de que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE, 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Legitimidad procesal

25. De conformidad con el punto 85 de esta Resolución, la Secretaría determina que la Solicitante está legitimada para solicitar el inicio de la investigación conforme a los artículos 5.4 del Acuerdo Antidumping y 50 de la LCE.

E. Periodo investigado y

analizado

26. Para efectos de esta investigación la Secretaría fija como periodo investigado el comprendido del 1 de abril de 2011 al 31 de marzo de 2012, y como periodo de análisis de daño y causalidad el comprendido del 1 de enero de 2009 al 31 de marzo de 2012.

F. Análisis de discriminación

de precios

1. Precios de exportación

27. Para acreditar el precio de exportación, TAMSA presentó información sobre las importaciones de tubería de acero sin costura originarias de China que se realizaron durante el periodo investigado. Proporcionó una base de datos que obtuvo de la CANACERO, la que incluye, entre otros, los siguientes campos: el valor en dólares, la cantidad en toneladas métricas, el país de origen y la fecha de la operación.

29. TAMSA observó que 23 toneladas métricas del producto investigado se clasificaron incorrectamente e ingresaron por las fracciones arancelarias 7304.31.03 y 7304.31.06, las cuales también consideró para el cálculo del precio de exportación.

30. La Secretaría se allegó de las estadísticas de importación de la mercancía objeto de investigación del Sistema de Información Comercial de México (SICM). Comparó el volumen y el valor total de las importaciones que obtuvo TAMSA de CANACERO y no encontró diferencias. La Secretaría corroboró la afirmación de TAMSA de que la muestra de pedimentos representó el 76% del volumen total que se importó, por lo que en esta etapa de la investigación, aceptó la base de datos que presentó TAMSA para el cálculo del precio de exportación.

31. Con fundamento en los artículo 39 y 40 del RLCE, la Secretaría calculó un precio de exportación promedio ponderado en dólares por kilogramo para cada diámetro nominal de tubería de acero sin costura, originarias de China. La ponderación refiere la participación relativa de cada operación en el volumen total de cada diámetro nominal que se importó durante el periodo investigado propuesto. Este volumen total corresponde al que se obtuvo para la muestra a que se refiere el punto 28 de esta Resolución.

a. Ajustes a precio de exportación

32. TAMSA propuso ajustar el precio de exportación por términos y condiciones de venta, en particular, por concepto de flete marítimo. Afirmó que todas las operaciones que revisó están en términos de venta CIF Manzanillo libre de descuentos.

34. Posteriormente, para obtener un costo por tonelada métrica por contenedor para cada uno de los puertos de salida, dividió el costo promedio de transporte en cada puerto entre el tonelaje máximo permitido de carga por camión (21.7 toneladas). TAMSA promedió los dos costos para obtener el costo del flete marítimo de China a Estados Unidos en dólares por tonelada. Para obtener el costo por tonelada métrica hasta el puerto de Manzanillo, México, TAMSA realizó una estimación que adicionó a este costo.

35. La estimación que realizó TAMSA es la siguiente: calculó un promedio simple de la distancia en millas náuticas que hay entre dos puertos en China al puerto en Estados Unidos, así como la distancia promedio en millas náuticas entre esos puertos chinos a Manzanillo, México. TAMSA consideró que la diferencia en términos porcentuales entre esas distancias promedio es lo que se debe ajustar al costo por tonelada que determinó en el punto anterior de esta Resolución, para obtener el costo del flete marítimo de China a México.

36. La Secretaría validó la información y metodología de cálculo del ajuste por flete marítimo que presentó TAMSA y de conformidad con los artículos 2.4 y 5.3 del Acuerdo Antidumping; 36 de la LCE, y 53 y 54 del RLCE, aceptó ajustar el precio de exportación por ese concepto.

2. Valor normal

a. Selección de país sustituto

37. TAMSA argumentó que el artículo 15 inciso a), romanita ii), del Protocolo de Adhesión de China a la OMC, permite utilizar una metodología que no se base estrictamente en los precios internos o los costos en China en los casos en que los productores de ese país no puedan demostrar claramente que prevalecen en la rama de producción que produce el producto similar, las condiciones de una economía de mercado en lo que respecta a la manufactura, la producción y la venta de tal producto. Enfatizó que la carga de la prueba para utilizar los precios o costos de China recae sobre los exportadores.

38. Manifestó que la práctica administrativa de la Secretaría es considerar a China como una economía centralmente planificada, lo cual es congruente con el Protocolo de Adhesión de China a la OMC. Por lo tanto, el valor normal del producto investigado debe determinarse sobre la base del precio interno en un país sustituto, conforme a lo dispuesto en los artículos 33 párrafo primero de la LCE y 48 del RLCE. Argumentó que el artículo 48 del RLCE establece que el país sustituto debe ser un tercer país con economía de mercado que sea “similar” al país con economía centralmente planificada. La condición de “similitud” debe establecerse de manera razonable, de tal forma que esto permita aproximar razonablemente los precios internos que existirían en China si ésta tuviera una economía de mercado.

39. TAMSA señaló que en la selección del país sustituto la Secretaría realiza un análisis integral de los siguientes criterios: que el país sustituto produzca la mercancía investigada; que el proceso de producción sea similar, porque de esta manera los insumos y las cantidades que se utilizan también serán similares; la disponibilidad de los insumos necesarios para la producción del producto investigado; que exista un nivel de desarrollo económico similar o que esté en una vecindad razonable, y otros elementos, como la disponibilidad de la información de los precios internos y la existencia de mercado doméstico no distorsionado del producto investigado.

b. Enfoque propuesto por TAMSA para la selección de país sustituto

41. Manifestó que con el fin de evaluar la similitud en términos de desarrollo económico, es más apropiado tomar una aproximación sectorial y no una general de las economías, tal y como se señala en el formulario oficial, en la nota al pie de página de la pregunta 25, inciso c). Agregó que la similitud debe tener necesariamente una estrecha conexión con las particularidades del mercado del que forma parte el producto investigado. Así, el análisis de oferta y demanda tiene un enfoque sectorial al proponer un país sustituto que tiene una oferta y demanda similares a la producción y consumo que se observan en China y, por lo tanto, en ese país el grado de desarrollo del mercado de que se trata es semejante al de China.

42. En relación con la oferta consideró los procesos de producción (tecnología), disponibilidad de insumos, escala de producción y número de productores. De la semejanza en términos de la escala de producción infirió la similitud en términos del grado de desarrollo de la oferta. En cuanto al número de productores, dedujo una semejanza en términos de la configuración de la oferta. La semejanza en términos de la demanda se examinó sobre la base del consumo interno de tubería de acero sin costura, dado que este criterio indica el grado de desarrollo de la misma.

c. Similitud en relación con la oferta

43. TAMSA identificó a los países productores de tubería de acero sin costura a partir del reporte que emite el WSA y del listado de empresas productoras de la mercancía investigada en el mundo que publica Iron & Steel Works of the World 2010. Excluyó de esa lista a los países con economía de no mercado y descartó aquellos países con economía de mercado que no producen los tipos de tubería de acero sin costura objeto de esta investigación, como es el caso de Turquía, que no cuenta con las licencias necesarias para fabricar el producto investigado, lo cual acreditó con el listado de empresas productoras. De la depuración anterior, señaló que los países productores de la mercancía investigada, además de China, son: Japón, Estados Unidos, India, Corea del Sur, Alemania, Brasil, Italia, España, Francia, Reino Unido, Austria, Argentina y Suecia.

45. También proporcionó el número de empresas fabricantes de tubería de acero sin costura en 2010 para cada uno de los países. El número de empresas lo obtuvo del reporte del Iron and Steel Works of the World 2010. Manifestó que Estados Unidos es el más cercano a China y que todos los demás países, incluida India, tienen un número inferior de productores, como se observa en el Cuadro 1.

Cuadro 1. Indicadores de la oferta: capacidad de

producción y producción

|

País |

Capacidad

de Producción Tubería de acero sin Costura 2010 |

Producción

Tubería de acero sin Costura 2010 |

Número de

Productores 2010 |

|

Millones

Ton. |

Millones

Ton. |

||

|

China |

29.79 |

24.36 |

33 |

|

Japón |

4.1 |

2.14 |

5 |

|

Alemania |

2 |

1.82 |

6 |

|

Estados Unidos |

2.53 |

1.78 |

8 |

|

Italia |

1.1 |

0.85 |

4 |

|

Francia |

1 |

0.84 |

1 |

|

Argentina |

0.9 |

0.77 |

1 |

|

Brasil |

0.6 |

0.58 |

1 |

|

Austria |

0.44 |

0.37 |

3 |

|

España |

0.35 |

0.3 |

7 |

|

India |

0.35 |

n. d. |

6 |

|

Suecia |

0.13 |

0.13 |

2 |

|

Reino Unido |

0.01 |

0.02 |

2 |

|

Corea del Sur |

0.02 |

0.01 |

n. d. |

Fuente: Cuadro elaborado por TAMSA con

información del Iron and Steel Works of the World 2010.

Cuadro 2. Indicadores de la oferta: procesos de producción

|

País |

Tipo de Proceso Productivo |

|

China |

BOF EAF Billets |

|

Japón |

BOF EAF Billets |

|

Estados Unidos |

BOF EAF Billets |

|

Italia |

BOF EAF |

|

Alemania |

EAF Billets |

|

India |

EAF Billets |

|

Brasil |

BOF |

|

Francia |

EAF |

|

Argentina |

EAF |

|

Austria |

EAF |

|

España |

EAF |

|

Suecia |

EAF |

|

Corea del Sur |

EAF |

|

Reino Unido |

EAF |

Fuente: Información que presentó TAMSA a

partir del Iron and Steel Works of the World 2010.

47. TAMSA aclaró que la semejanza en términos del proceso de producción (o tecnología) implica una similitud en cuanto a insumos y cantidades de insumos. Al respecto, TAMSA señaló que no existen datos sobre barras de acero, sin embargo, en razón a la relación que hay entre las barras de acero y el acero crudo, la disponibilidad (producción) de acero crudo puede manejarse como una aproximación de la disponibilidad de barras de acero que es uno de los insumos importantes en la fabricación de la tubería de acero sin costura. Afirmó que después de China, Estados Unidos, Japón e India tienen la mayor producción de acero crudo. Presentó datos de producción de acero crudo en toneladas para el año 2010 que obtuvo del informe que emitió WSA el 20 de octubre de 2011, como se observa en el Cuadro 3.

48. Agregó que el mineral de hierro y la chatarra son otros insumos relevantes en la fabricación de la mercancía investigada. TAMSA presentó datos de producción, exportación e importación de mineral de hierro en 2009, así como datos de comercio de chatarra en 2010. La información para ambos insumos la obtuvo a partir del reporte de WSA del 20 de octubre de 2011. Argumentó que los datos sobre el hierro y la chatarra no reflejan la magnitud de oferta que puede existir para estos insumos en cada país, ya que un país que importa mucho puede no tener producción de los insumos y depender de la importación. Mencionó que Japón no produjo mineral de hierro e importó todos sus requerimientos y no tuvo exportaciones mientras que China es el primer productor importante de mineral de hierro pero importó grandes cantidades y prácticamente no realizó exportaciones.

Cuadro 3. Indicadores de la

oferta: insumos

|

País |

Producción de Acero Crudo 2010 |

Producción de Mineral de Hierro 2009 |

Comercio de Mineral de Hierro 2009 |

Comercio de Chatarra 2010 |

Producción de Energía 2010 |

||

|

Millones Ton |

Miles Ton |

Importación |

Exportación |

Importación |

Exportación |

kt equivalente de petróleo |

|

|

China |

626.6 |

881,213 |

628175 |

2 |

5,877 |

0 |

2,084,940 |

|

Japón |

109.6 |

0 |

105,471 |

0 |

493 |

6,472 |

95,060 |

|

Estados Unidos |

80.5 |

26,500 |

3,868 |

3,918 |

10,520 |

20,557 |

1,740,907 |

|

India |

68.3 |

257,400 |

623 |

90,747 |

3,606 |

0 |

502,470 |

|

Corea del Sur |

58.9 |

100 |

42,080 |

78 |

8,108 |

459 |

44,617 |

|

Alemania |

43.8 |

400 |

28,812 |

4 |

5,556 |

9,176 |

129,197 |

|

Brasil |

32.9 |

305,000 |

0 |

266,040 |

177 |

80 |

230,307 |

|

Italia |

25.7 |

0 |

8,160 |

0 |

4,770 |

422 |

28,825 |

|

España |

16.3 |

0 |

3,951 |

0 |

5,732 |

277 |

33,901 |

|

Francia |

15.4 |

0 |

10,015 |

124 |

2,778 |

6,683 |

135,795 |

|

Reino Unido |

9.7 |

0 |

9,186 |

35 |

1,985 |

7,503 |

149,654 |

|

Austria |

7.2 |

0 |

3,471 |

0 |

1,027 |

969 |

11,173 |

|

Argentina |

5.1 |

0 |

3,229 |

0 |

11 |

15 |

80,819 |

|

Suecia |

4.8 |

17,700 |

41 |

16,104 |

527 |

1,313 |

32,547 |

Fuente:

Cuadro elaborado por TAMSA a partir del WSA, BM y otras fuentes.

49. Adicionalmente, aportó datos de niveles de producción de energía en 2010 que obtuvo del BM en el portal de Internet http://datos.bancomundial.org. Señaló que con este indicador Estados Unidos es el país dentro del universo relevante con el nivel más cercano al de China, tal como se observa en el Cuadro 3.

d. Similitud en relación con la

demanda y otros factores adicionales

50. Para el caso de la demanda, TAMSA consideró el nivel de consumo de tubería de acero sin costura. Para calcular este indicador, sumó la producción y las importaciones de la mercancía investigada, y después restó las exportaciones. Utilizó los datos de producción que se señalan en el punto 44 de esta Resolución y obtuvo las exportaciones e importaciones para las subpartidas 7304.19, 7304.31 y 7304.39 en 2010 de la estadística UN Comtrade. Señaló que de esta información se desprende que Estados Unidos tiene el mayor consumo de tubería de acero sin costura después de China, tal como se ilustra en el Cuadro 4.

51. Como factores adicionales a la selección de país sustituto, TAMSA argumentó que Estados Unidos, Argentina y México impusieron cuotas compensatorias a Japón, y que Alemania también cuenta con una cuota compensatoria en Estados Unidos, por lo que estos países deben descartase como opciones de país sustituto. Para acreditar las cuotas compensatorias vigentes impuestas a estos dos países por parte de Estados Unidos, Argentina y México, TAMSA proporcionó los informes que se presentan ante el Comité Antidumping de la OMC correspondientes al segundo semestre de 2011 y primer semestre de 2012.

52. En el caso de India, aun cuando no le fue posible obtener información sobre producción de la mercancía investigada en 2010, TAMSA argumentó que su mercado está distorsionado debido a que los productores se benefician de un programa de subsidios, existe un plan de desarrollo sectorial que traza metas de crecimiento independientemente de lo que dicten la oferta y la demanda locales. Además que se aplican restricciones a la exportación de mineral de hierro, carbón y chatarra que tienen el efecto de abatir el precio doméstico de tales materias primas incluso a niveles inferiores al precio internacional. Presentó copia del documento “Barreras a la exportación y la industria del acero” publicado por la OCDE en 2010. Añadió que las importaciones originarias de China tienen una incidencia fuerte sobre los precios locales ya que se tiene conocimiento, que representan cerca del 70% del total de importaciones y el 40% del consumo nacional aparente. La Secretaría corroboró, con base en las estadísticas del Trademap y en la página de Internet de la OCDE, la información que aportó la Solicitante.

Cuadro 4.

Indicadores de la demanda y distorsiones en el mercado

|

País |

Producción Tubería de acero sin Costura

2010 |

Importaciones 2010 |

Exportaciones 2010 |

Consumo Nacional Aparente 2010 |

Distorsiones en el Mercado Interno |

|

Millones TM |

TM |

TM |

Millones TM |

||

|

China |

24.36 |

43,385 |

1,847,811 |

22.56 |

- - - |

|

Japón |

2.14 |

15,253 |

390,651 |

1.76 |

sí |

|

Alemania |

1.82 |

316,424 |

661,229 |

1.48 |

sí |

|

Estados Unidos |

1.78 |

402,147 |

115,253 |

2.07 |

- - - |

|

Italia |

0.85 |

337,857 |

396,001 |

0.79 |

- - - |

|

Francia |

0.84 |

176,836 |

197,991 |

0.82 |

- - - |

|

Argentina |

0.77 |

10,680 |

136,492 |

0.64 |

- - - |

|

Brasil |

0.58 |

45,245 |

36,687 |

0.59 |

- - - |

|

Austria |

0.37 |

75,535 |

86,192 |

0.36 |

- - - |

|

España |

0.3 |

110,885 |

119,827 |

0.29 |

- - - |

|

India |

n. d. |

212,566 |

46,341 |

n. d. |

sí |

|

Suecia |

0.13 |

51,962 |

24,184 |

0.16 |

- - - |

|

Corea del Sur |

0.01 |

221,335 |

47,559 |

0.18 |

- - - |

|

Reino Unido |

0.015 |

84,353 |

66,729 |

0.03 |

- - - |

Fuente: Cuadro elaborado por TAMSA a partir de

diversas fuentes.

54. Con base en la información expuesta en los puntos del 40 al 53 de esta Resolución, TAMSA concluyó que el precio interno de la tubería de acero sin costura en Estados Unidos que se determina conforme a la interacción de la oferta y la demanda sería semejante al de China, en caso de que este país tuviera un régimen de economía de mercado. Agregó que Estados Unidos tampoco se descarta como opción de país sustituto sobre la base de la existencia de distorsiones en su mercado interno, pues no las tiene como sí ocurre con Japón, Alemania e India. Enfatizó que tampoco se descarta por las importaciones de tubería de acero sin costura que realiza de China debido a que desde 2010 aplica un derecho antidumping que impide que tengan un efecto sobre los precios en ese país.

e. Determinación de la Secretaría

55. La Secretaría observó que el enfoque de oferta y demanda del producto investigado que presentó TAMSA, incorpora los criterios de selección de país sustituto establecidos en el formulario de inicio de investigación (disponible en http://www.economia.gob.mx/comunidad-negocios/industria-y-comercio/upci/formularios -y-formatos-oficiales). Tales criterios están orientados a encontrar una similitud entre la industria del país con economía centralmente planificada y la industria del país sustituto que produce la mercancía similar. En su propuesta, TAMSA retoma los indicadores de producción, proceso de producción y disponibilidad de insumos, y agregó el número de productores, que abordó desde la perspectiva de la oferta. En cuanto al consumo, este es un indicador que también permite establecer la similitud de la industria del país sustituto por el lado de la demanda.

56. En cuestión de desarrollo económico, TAMSA señaló que la aproximación sectorial es más adecuada para establecer una similitud sobre todo a partir de su enfoque de oferta y demanda. La Secretaría considera que el desarrollo económico es uno de los criterios que se analizan en su conjunto para establecer la similitud y selección del país sustituto y ha empleado, entre otros, el indicador de Ingreso Nacional Bruto del BM para establecer la comparación de nivel de desarrollo entre el país que se pretende como sustituto del país exportador con economía de no mercado. En los casos en que se cuente con información menos agregada y enfocada a la industria que fabrica el producto similar en el país sustituto se podrá establecer una mayor similitud como lo establece el artículo 48 del RLCE.

57. El segundo párrafo del artículo 48 RLCE señala que la similitud entre el país sustituto y el país exportador se definirá de manera razonable, de tal modo que el valor normal en el país exportador, en ausencia de una economía planificada, pueda aproximarse sobre la base del precio interno en el país sustituto. En particular, para efectos de seleccionar el país sustituto, deberán considerarse criterios económicos, tales como el costo de los factores que se utilizan intensivamente en la producción del bien sujeto a investigación. De su lectura se desprende que la similitud será a partir del producto investigado y, en consecuencia, de la industria que lo produzca y venda. En el mismo sentido, se observa que el artículo 15 del Protocolo de Adhesión de China a la OMC aborda la importancia de la rama o sector de producción, al señalar la pertinencia de utilizar los precios internos y costos en China, sólo si se demuestra que en la rama de producción del producto similar prevalecen las condiciones de una economía de mercado en lo que respecta a la manufactura, la producción y la venta de tal producto. Ambos ordenamientos jurídicos establecen la importancia del producto investigado y la industria o rama de producción. En consecuencia, la Secretaría considera que el enfoque de oferta y demanda sectorial es una aproximación razonable para establecer la similitud y la selección de país sustituto.

58. Con base en las estadísticas que proporcionó TAMSA, la Secretaría observa que en términos de capacidad y volumen de producción de tubería de acero sin costura Japón, Alemania y Estados Unidos son los países que tienen indicadores cercanos a los registrados por China. Con respecto de India, TAMSA no tuvo a su alcance datos sobre la producción de la industria, pero al revisar su capacidad de producción, otros países tienen una mayor cercanía a China aun cuando este país cuenta con un número de productores similar que Alemania, por ejemplo. El número de productores en Estados Unidos es el más cercano al número de productores que tiene China.

59. En el caso de los procesos productivos únicamente Japón y Estados Unidos producen la mercancía investigada a través de procesos integrados (BOF y EAF) y un no integrado (lingotes o billets) al igual que China. Alemania únicamente utiliza procesos integrados. Italia e India utilizan un proceso integrado y uno no integrado (lingotes o billets). Los países restantes entre los que se encuentra Brasil, sólo cuentan con un proceso productivo.

60. La disponibilidad de los insumos de los países que son los principales productores de tubería de acero sin costura y que cuentan con procesos productivos similares, muestra que en producción de acero crudo, Japón y Estados Unidos son los más cercanos a China. Los demás países como India, Corea del Sur, Alemania y Brasil se sitúan después.

61. En relación con la producción de mineral de hierro Brasil fue el mayor productor, seguido de India, China, Estados Unidos y Suecia. Sin embargo, en función de los principales productores de la mercancía investigada y de los procesos de producción, Estados Unidos es el país más cercano a China. En el comercio de mineral de hierro China es el principal importador de ese mineral y sus exportaciones son casi nulas. Japón es el segundo importador de ese material y no realizó exportaciones. Por su parte, las importaciones y exportaciones de Estados Unidos representaron casi 17% de su producción de ese mineral y realizó exportaciones casi en la misma proporción. En el caso de la chatarra Estados Unidos fue el principal importador y exportador. Japón no tiene niveles tan altos como China en relación con las importaciones, pero si exportó una cantidad importante. Finalmente, en consumo aparente, Estados Unidos, Alemania y Japón son los países más cercanos a China.

62. A pesar de que Japón es un gran productor de tubería y cuenta con los tres procesos productivos, no cuenta con una producción de mineral de hierro como la tiene Estados Unidos. Además, Estados Unidos y México impusieron derechos antidumping a las importaciones de tubería originaria de Japón.

63. Respecto a las restricciones a la exportación del mineral de hierro y chatarra que tiene India, este es un factor que distorsiona los precios de esos insumos como lo señala el documento “Barreras a la exportación y la industria del acero” publicado por la OCDE en 2010, que presentó TAMSA. Además, como quedó demostrado en el punto 52 de esta Resolución, una buena parte de las importaciones que realiza India provienen de China por lo que los precios locales podrían estar afectados considerando que China es el mayor productor a nivel mundial y la capacidad que tiene para deprimir precios.

64. Con la información disponible, la Secretaría observó que Estados Unidos también importó una parte importante de la tubería de acero sin costura que representó el 23% con respecto a su producción en 2010, y que China es uno de los principales proveedores de Estados Unidos, tal como se muestra con las estadísticas de importación de Estados Unidos que obtuvo de la base de datos de la ITC (2009, 2010, 2011, 2012) en su página de Internet http://dataweb.usitc.gov/, sin embargo, la Solicitante aportó pruebas que demuestran que Estados Unidos impuso un derecho antidumping a las importaciones de esa mercancía originaria de China en 2010, lo que sugiere que la imposición de ese derecho corrige la distorsión que pudieran tener los precios en el mercado interno del país propuesto como sustituto.