Resolución Final del examen de vigencia y de la revisión de oficio de la cuota compensatoria impuesta sobre las importaciones de tubería de acero sin costura con diámetro exterior igual o mayor a 101.6 milímetros, que no exceda 460 milímetros, originarias de Japón, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 7304.11.01, 7304.11.02, 7304.11.03, 7304.11.99, 7304.19.01, 7304.19.02, 7304.19.03, 7304.19.99, 7304.39.05, 7304.39.06, 7304.39.07, 7304.39.99, 7304.59.06, 7304.59.07, 7304.59.08 y 7304.59.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

Viernes 20 de abril de 2012 |

Al margen

un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.-

Secretaría de Economía.

RESOLUCION FINAL DEL EXAMEN DE VIGENCIA Y DE LA

REVISION DE OFICIO DE LA CUOTA COMPENSATORIA IMPUESTA SOBRE LAS IMPORTACIONES

DE TUBERIA DE ACERO SIN COSTURA CON DIAMETRO EXTERIOR IGUAL O MAYOR A 101.6 MILIMETROS,

QUE NO EXCEDA 460 MILIMETROS, ORIGINARIAS DE JAPON, INDEPENDIENTEMENTE DEL PAIS

DE PROCEDENCIA. ESTA MERCANCIA INGRESA POR LAS FRACCIONES

ARANCELARIAS 7304.11.01, 7304.11.02, 7304.11.03, 7304.11.99,

7304.19.01, 7304.19.02, 7304.19.03, 7304.19.99, 7304.39.05, 7304.39.06,

7304.39.07, 7304.39.99, 7304.59.06, 7304.59.07, 7304.59.08 Y 7304.59.99 DE LA

TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACION Y DE EXPORTACION.

Visto para resolver en la etapa final el expediente administrativo E.C.

28/10 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de

la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de

conformidad con los siguientes

RESULTANDOS

A. Resolución final de la investigación antidumping

1. El

10 de noviembre de 2000 se publicó en el Diario Oficial de la Federación (DOF)

la Resolución final de la investigación antidumping sobre las importaciones de

tubería de acero sin costura originarias de Japón, independientemente del país

de procedencia (la “Resolución Final”).

B. Cuota compensatoria

2. Mediante

la Resolución Final se impuso una cuota compensatoria definitiva de 99.9% a la

mercancía investigada.

3. Se

excluyó del pago de la cuota compensatoria a la tubería de acero sin costura,

con diámetro exterior inferior a 101.6 milímetros (mm).

C. Primer examen de vigencia

4. El

4 de octubre de 2006 se publicó en el DOF la Resolución final del primer examen

de vigencia de la cuota compensatoria. Se determinó mantenerla vigente por 5

años más, contados a partir del 11 de noviembre de 2005.

D. Aviso sobre la vigencia de cuotas compensatorias

5. El 11 de noviembre de

2009 se publicó en el DOF el Aviso sobre la vigencia de las cuotas

compensatorias. Por este medio se comunicó a los productores nacionales y a

cualquier persona que tuviera interés, que las cuotas compensatorias impuestas

a los productos listados en dicho Aviso se eliminarían a partir de la fecha de

vencimiento que se señaló en el mismo para cada uno, salvo que un productor

nacional interesado manifestara por escrito su interés en que se iniciara un

procedimiento de examen. El listado de referencia incluyó a la tubería de acero

sin costura objeto de estos procedimientos.

E. Manifestación de interés

6. El 4 de octubre de 2010

Tubos de Acero de México, S.A. (“TAMSA”) manifestó su interés en que la Secretaría

iniciara el examen de vigencia de la cuota compensatoria. Propuso como periodo

de examen el comprendido del 1 de enero al 30 de junio de 2010.

F. Resolución de inicio del segundo examen de vigencia y de la

revisión de la cuota compensatoria

7. El 3 de noviembre de 2010

se publicó en el DOF la Resolución por la que se declaró el inicio del segundo

examen de vigencia y de la revisión de oficio de la cuota compensatoria. Se

fijó como periodo de examen y de revisión del 1 de enero al 30 de junio de 2010;

para el análisis de daño a la rama de la producción nacional del 1 de enero de

2006 al 30 de junio de 2010.

G. Convocatoria

y notificaciones

8. Mediante la publicación a que se refiere el punto

anterior, la Secretaría convocó a los productores nacionales, importadores,

exportadores y a cualquier persona que considerara tener interés jurídico en el

resultado de estos procedimientos, para que comparecieran a presentar los

argumentos y las pruebas que estimaran pertinentes.

9. La Secretaría también envió notificaciones del

inicio de los procedimientos a los posibles interesados de que tuvo

conocimiento.

H. Parte

interesada compareciente

10. Unicamente compareció la productora nacional:

TAMSA

Islote 71

Col. Las Aguilas

C.P. 01710, México,

D.F.

I. Producto

objeto de examen y de revisión

11. En el presente procedimiento no compareció parte

alguna que controvirtiera o desvirtuara las características esenciales que

definen el producto objeto de examen y revisión. TAMSA tampoco proporcionó

información adicional al respecto. Por consiguiente, la descripción del

producto, normas, proceso productivo y usos que se describen en los puntos

subsecuentes corresponden a lo establecido sobre estos aspectos en la

Resolución Final.

1. Características esenciales

a. Descripción general

12. La mercancía

objeto de esta investigación corresponde a la tubería de acero sin costura al

carbono o acero aleado laminada en caliente, con diámetro exterior igual o

mayor a 101.6 mm sin exceder de 460 mm, sin recubrimiento u otros trabajos de

superficie, independientemente del espesor de pared o extremos. El producto se

conoce comúnmente como tubería de conducción (standard pipe), tubería de línea

(line pipe), o tubería de presión (pressure pipe). Se produce comúnmente

conforme a especificaciones de las normas API 5L; ASTM: A106, A53, A333, A520,

A179, A335, A312, A210, A213, A252-90 y A334; DIN: 1629, 2448, 17175, 2448,

2391 y 17172.

b. Clasificación arancelaria

13. El producto objeto

de estos procedimientos tiene la siguiente clasificación arancelaria de acuerdo

con la Tarifa de la Ley de los Impuestos Generales de Importación y de

Exportación (TIGIE):

Tabla 1. Descripción arancelaria

|

Fracción |

Descripción |

|

Capítulo: 73 |

Manufacturas de fundición, hierro o acero |

|

Partida: 7304 |

Tubos y perfiles huecos, sin costura (sin soldadura), de hierro o

acero. |

|

Subpartida: 7304.11 |

De acero inoxidable. |

|

7304.11.01 |

Tubos laminados en caliente, sin recubrimiento u otros trabajos de

superficie, incluidos los tubos laminados en caliente barnizados o laqueados:

de diámetro exterior inferior o igual a 114.3 mm y espesor de pared igual o

superior a 4 mm sin exceder de 19.5 mm. |

|

7304.11.02 |

Tubos laminados en caliente, sin recubrimiento u otros trabajos de

superficie, incluidos los tubos laminados en caliente barnizados o laqueados:

de diámetro exterior superior a 114.3 mm sin exceder de 406.4 mm y espesor de

pared igual o superior a 6.35 mm sin exceder de 38.1 mm. |

|

7304.11.03 |

Tubos laminados en caliente, sin recubrimiento u otros trabajos de

superficie, incluidos los tubos laminados en caliente barnizados o laqueados:

de diámetro exterior igual o superior a 406.4 mm y espesor de pared igual o

superior a 9.52 mm sin exceder de 31.75 mm. |

|

7304.11.99 |

Los demás. |

|

Subpartida: 7304.19 |

Los demás. |

|

7304.19.01 |

Tubos laminados en caliente, sin recubrimiento u otros trabajos de

superficie, incluidos los tubos laminados en caliente barnizados o laqueados:

de diámetro exterior inferior o igual a 114.3 mm y espesor de pared igual o

superior a 4 mm sin exceder de 19.5 mm. |

|

7304.19.02 |

Tubos laminados en

caliente, sin recubrimiento u otros trabajos de superficie, incluidos los

tubos laminados en caliente barnizados o laqueados: de diámetro exterior

superior a 114.3 mm sin exceder de 406.4 mm y espesor de pared igual o

superior a 6.35 mm sin exceder de 38.1 mm. |

|

7304.19.03 |

Tubos laminados en

caliente, sin recubrimiento u otros trabajos de superficie, incluidos los

tubos laminados en caliente barnizados o laqueados: de diámetro exterior

igual o superior a 406.4 mm y espesor de pared igual o superior a 9.52 mm sin

exceder de 31.75 mm. |

|

7304.19.99 |

Los demás. |

|

Subpartida de primer

nivel |

Los demás, de sección

circular, de hierro o acero sin alear. |

|

Subpartida de segundo

nivel: 7304.39 |

Los demás. |

|

7304.39.05 |

Tubos llamados

“térmicos” o de “conducción”, sin recubrimiento o trabajos de superficie,

incluidos los tubos llamados “térmicos” o de “conducción” laqueados o

barnizados: de diámetro exterior inferior o igual a 114.3 mm y espesor de

pared igual o superior a 4 mm, sin exceder 19.5 mm. |

|

7304.39.06 |

Tubos llamados

“térmicos” o de “conducción”, sin recubrimiento u otros trabajos de

superficie, incluidos los tubos llamados “térmicos” o de “conducción”

laqueados o barnizados: de diámetro exterior superior a 114.3 mm sin exceder

de 406.4 mm y espesor de pared igual o superior a 6.35 mm sin exceder de 38.1

mm. |

|

7304.39.07 |

Tubos llamados

“térmicos” o de “conducción”, sin recubrimiento u otros trabajos de

superficie, incluidos los tubos llamados “térmicos” o de “conducción”

laqueados o barnizados: de diámetro exterior superior o igual a 406.4 mm y

espesor de pared igual o superior a 9.52 mm sin exceder de 31.75 mm. |

|

7304.39.99 |

Los demás. |

|

Subpartida de primer

nivel |

Los demás, de sección

circular, de los demás aceros aleados. |

|

Subpartida de segundo

nivel: 7304.59 |

Los demás. |

|

7304.59.06 |

Tubos llamados

“térmicos” o de “conducción”, sin recubrimiento u otros trabajos, incluidos

los tubos llamados “térmicos” o de “conducción” laqueados o barnizados: de

diámetro exterior inferior o igual a 114.3 mm y espesor de pared igual o

superior a 4 mm sin exceder de 19.5 mm. |

|

7304.59.07 |

Tubos llamados

“térmicos” o de “conducción”, sin recubrimiento u otros trabajos de

superficie, incluidos los tubos llamados “térmicos” o de “conducción”

laqueados o barnizados: de diámetro exterior superior a 114.3 mm sin exceder

de 406.4 mm y espesor de pared igual o superior a 6.35 mm sin exceder de 38.1

mm. |

|

7304.59.08 |

Tubos llamados

“térmicos” o de “conducción”, sin recubrimiento u otros trabajos de

superficie, incluidos los tubos llamados “térmicos” o de “conducción”

laqueados o barnizados: de diámetro exterior superior o igual a 406.4 mm y

espesor de pared igual o superior a 9.52 mm sin exceder de 31.75 mm. |

|

7304.59.99 |

Los demás. |

Fuente: Sistema de Información

Arancelaria Vía Internet (SIAVI) de la Secretaría de Economía

14. La unidad de medida utilizada en la TIGIE es el kilogramo, aunque las

operaciones comerciales normalmente se realizan en metros lineales, piezas,

pies, toneladas métricas o toneladas cortas.

2. Información adicional del producto

a. Tratamiento arancelario

15. De acuerdo con el SIAVI, las importaciones de las mercancías que se

clasifican en las fracciones antes referidas están exentas y sujetas a un

arancel ad valorem conforme a lo indicado en la Tabla 2:

Tabla 2: Tarifas arancelarias

|

Fracciones arancelarias |

Arancel |

|

7304.11.99, 7304.59.06,

7304.59.07, 7304.59.08 |

Exenta |

|

7304.11.01, 7304.11.02,

7304.11.03, 7304.59.99 |

5% |

|

7304.19.01, 7304.19.02,

7304.19.03, 7304.19.99, 7304.39.05, 7304.39.06, 7304.39.07 y 7304.39.99 |

7% |

Fuente:

SIAVI.

b. Proceso

productivo

16. Conforme a lo indicado en el punto 12 de la Resolución preliminar de la

revisión de la cuota, publicada en el DOF el 25 de noviembre de 2011 (la

“Resolución Preliminar”), la Secretaría describe el proceso productivo que inicia

con la obtención del acero líquido. En las plantas integradas, éste se obtiene

en altos hornos (blast furnaces) u hornos denominados BOF (por las siglas en

inglés de basic oxigen furnace), a partir de mineral de hierro, chatarra,

fierro esponja, carbón mineral y oxígeno. En plantas de tipo mini-mill, el

acero líquido se obtiene en hornos de arco eléctrico EAF (por las siglas en

inglés de electric arc furnace), que utilizan fundamentalmente chatarra,

briquetas, arrabio, energía eléctrica, electrodos y oxígeno.

17. El acero líquido que se obtiene por cualquiera de estos procesos pasa

por una máquina de colada continua donde se obtienen barras o lingotes de

acero, insumo para la fabricación de la tubería sin costura (otros insumos son:

refractarios, energía eléctrica, gas natural, equipos de laminación,

protectores de bisel, pinturas y barnices).

18. Después de la obtención de barras o lingotes de acero, el proceso para

fabricar la tubería sin costura es básicamente el mismo en el mundo. Las barras

se precalientan en un horno giratorio y se pasan por el laminador “a mandril

retenido”, en donde se perforan y ajustan al diámetro y espesor requeridos. A

continuación la tubería se corta en la longitud requerida y se somete a

inspección para detectar posibles defectos. Posteriormente, para mejorar las

propiedades químicas del acero, los tubos se someten a un proceso de

tratamiento térmico. Conforme las normas lo requieran, se les pueden o no

realizar pruebas hidrostáticas. Finalmente, se coloca grasa y protectores en

los extremos de la tubería para evitar corrosión y daños en el producto.

c. Usos

y funciones

19. El producto investigado puede utilizarse como tubería de conducción a

bajas temperaturas y presiones de agua, vapor, gas natural, aire y otros

líquidos y gases en sistemas de plomería y calefacción, unidades de aire

acondicionado, sistemas de irrigación automáticos y otros usos relacionados;

tubería de línea para la conducción de petróleo y gas natural u otros líquidos;

tubería de presión, principalmente para la conducción de agua, vapor, productos

petroquímicos, productos químicos, productos petroleros, gas natural y otros

líquidos y gases en sistemas de tubería industriales.

J. Resolución Preliminar

20. El 25 de noviembre de 2011 la Secretaría publicó en el DOF la

Resolución Preliminar de la revisión de oficio de la cuota compensatoria. Se

determinó continuar con el procedimiento de revisión de oficio y mantener la

cuota compensatoria de 99.9% a la mercancía investigada.

K. Convocatoria y notificaciones

21. Mediante la publicación a que se refiere el punto anterior, la

Secretaría convocó a la productora nacional para que presentara los argumentos

y las pruebas complementarias que estimara pertinentes, de conformidad con el

artículo 164 párrafo tercero del Reglamento de la Ley de Comercio Exterior

(RLCE).

22. La Secretaría notificó la Resolución Preliminar a la productora

nacional mencionada en el punto 10 de esta Resolución, así como al gobierno de

Japón.

L. Argumentos y pruebas complementarias

24. Mediante escritos

del 4 de mayo de 2011 y 20 de enero de 2012 la productora nacional TAMSA

argumentó lo siguiente:

A. Hay

falta de interés de importadores y exportadores para participar en estos

procedimientos.

B. En

el caso de que alguna importadora o exportadora pretendiera comparecer en esta

etapa del procedimiento se deberá desechar su información, por no considerarse

el segundo periodo probatorio un plazo razonable para hacerlo.

C. La

no comparecencia de los exportadores y productores de la mercancía investigada,

confirma el hecho de que no pueden competir en el mercado mexicano sin incurrir

en prácticas desleales de comercio internacional, lo que debe servir a la

autoridad investigadora para presumir que la eliminación de la cuota

compensatoria daría lugar a la repetición de la discriminación de precios y del

daño a la rama de producción nacional.

D. Al

no haber comparecido importadores y exportadores y al no ser representativas

las importaciones de la mercancía objeto de examen, la autoridad investigadora

deberá resolver con base en la mejor información disponible, que es la que

presentó TAMSA, siendo ésta la información que tuvo a su alcance.

E. En

un examen de vigencia la autoridad no está obligada a calcular un nuevo margen

de discriminación de precios cuando no existe información satisfactoria. Así lo

señaló el Grupo Especial en el caso de Estados Unidos–Japón acerca de las

medidas relativas a la reducción a cero y los exámenes por extinción. Este

razonamiento se aplica también para un procedimiento de revisión

administrativa, toda vez que no se cuenta con información reciente sobre

importaciones significativas a México de la mercancía objeto de investigación

porque no comparecieron importadores ni exportadores. TAMSA reitera su posición

de que al no existir una base razonable para la actualización del margen de

dumping, basta demostrar con la información disponible con la que cuenta la

rama de producción nacional, que existen pruebas positivas relativas al precio

de exportación y al valor normal que demuestren que la práctica de dumping

subsiste con márgenes mayores a minimis. La anterior postura ha sido adoptada

por la autoridad investigadora en diversas resoluciones relacionadas con

procedimientos similares.

F. TAMSA

presentó dos alternativas para probar la existencia de dumping:

a. los precios publicados por la revista

Shiryo Sekisan (SEKISAN) la cual es una publicación japonesa que se emite

mensualmente, que contiene datos de precios de materiales de la construcción, precio

unitario de mano de obra, subproductos y derivados de construcción, tarifas y

precios, y

b. los

precios publicados por The United Nations Commodity Trade Statistics Database

(UN Comtrade).

G. Los

márgenes de dumping han sufrido cambios con relación a la Resolución

Preliminar. Su representada consideró para el precio de exportación todas las

importaciones del periodo de enero a junio 2010 y los precios de SEKISAN para

el valor normal (Metodología 3). En la Metodología 4 consideró las estadísticas

de exportación de Japón para el precio de exportación y los precios de SEKISAN

para el valor normal. Atendió las observaciones de la Secretaría respecto a los

ajustes.

H. Respecto

a las Metodologías 3 y 4 para el cálculo del valor normal, los precios de

SEKISAN están dados en el curso de operaciones normales, puesto que en dicha

fuente se incluyen los precios públicos de todas las cotizaciones obtenidas. El

término “precio público” es el precio de cotización en precio regular, el cual

es el del fabricante genérico. Con el objeto de proveer de mayores elementos a

la autoridad investigadora en relación con los precios de SEKISAN, se consultó

a un experto en la materia quien expresó que dicha publicación constituye una

fuente de información fiable y seria. SEKISAN reporta para cada diámetro un

precio en diferentes ciudades de Japón, por tanto, debe usarse el precio

promedio de la tubería en todas las ciudades de Japón. Propone una metodología

adicional para el precio de exportación de Japón, el cual considera el uso de

las estadísticas de exportación oficiales de las aduanas japonesas a nivel de

fracción arancelaria. Dicha información la verificó en la base de datos de la

UN Comtrade, teniendo diferencias poco significativas. Consideró solamente las

exportaciones a México. Con dichos registros obtuvo un precio promedio, el cual

es utilizado como el precio de exportación para la Metodología 4.

25. TAMSA presentó:

A. Carta

del 19 de enero de 2012, de un especialista de la consultora White & Case

sobre SEKISAN e información sobre la metodología que utiliza para recolección y

reporte de precios.

B. Extracto

del Federal Register de Estados Unidos del 5 de agosto de 2011, relativo a la

Resolución final de la revisión de la medida antidumping sobre la tubería de

Japón y Rumania, en el que se señala que de eliminarse el derecho antidumping

llevaría probablemente a la continuación o repetición del dumping.

C. Importaciones

de Japón de la mercancía investigada, de enero a junio de 2010, cuya fuente son

pedimentos de importación.

D. Lista

a usuarios finales de Pipe Logix Line Pipe Spot Market Price de abril a junio

de 2009 y 2010.

E. Ajustes

de flete marítimo y terrestre, margen de comercialización de TransCanada Pipe

Line (TransCanada) y de Oil State Co. (Oil State) y margen de comercialización

de Japón.

F. Análisis

de operación de importación del periodo enero a junio de 2010, cuya fuente es

un pedimento de importación.

G. Precio

de exportación a México de enero a junio de 2010 de tubería de línea de 12

pulgadas (”) para la Metodología 3.

H. Base

de datos de la UN Comtrade con las exportaciones de Japón al mundo de 2010.

I. Estimación

del margen de discriminación de precios de TAMSA para la Metodología 3.

J. Precio

de exportación a México de enero a junio de 2010 para la Metodología 4, cuya

fuente es la UN Comtrade.

K. Tabla

de precios promedio de tubos de acero al carbono para la conducción de fluido a

presión, por ciudad de Japón, cuya fuente es SEKISAN.

L. Precio

de exportación a México de tubería sin costura, de enero a junio de 2010, para

la Metodología 4, cuya fuente es la UN Comtrade.

M. Precios

en el mercado interno del país de origen, de enero de 2010, cuya fuente es

SEKISAN.

N. Precio

de exportación del país de origen a un tercer país (China y Estados Unidos), de

junio de 2010, cuya fuente es la UN Comtrade.

O. Estimación del margen de discriminación de precios

de tubería de línea sin costura para la Metodología 4.

P. Lista

de precios de SEKISAN.

Q. Equivalencia

de las monedas de diversos países con el dólar de Estados Unidos (“dólar”), de

enero de 2010.

M. Requerimientos de información

26. La Secretaría requirió a TAMSA diversas precisiones respecto a su

propuesta de precio de exportación y sus ajustes, de la publicación SEKISAN,

sobre su estimación de exportaciones potenciales y sobre sus indicadores, entre

otra información.

1. TAMSA

27. El

15 de junio y 30 de septiembre de 2011, y el 8 de febrero de 2012, TAMSA

presentó en los siguientes términos su respuesta a los requerimientos de

información que la Secretaría le formuló el 8 de junio y 23 de septiembre de

2011 y 1 de febrero de 2012, respectivamente.

A. No

existe incongruencia en las propuestas para calcular el precio de exportación

de su representada. En la respuesta al formulario oficial presentó una

operación de importación de Japón para calcularlo porque así lo solicita el

formulario, sin embargo, expresó que no se deben tomar en cuenta las

operaciones de Japón a México, ya que no son representativas debido a su bajo

volumen.

B. El

precio de exportación de Japón a Vietnam es el más bajo, por lo que se prevé

que si se elimina la cuota compensatoria, sería el precio de exportación a

México.

C. Las

diferencias en relación a lo informado en las bases de la Cámara Nacional de la

Industria del Hierro y del Acero (CANACERO) y lo capturado del detalle de la

factura de los pedimentos (Base ONLINE) tienen su origen en errores de captura

en los que podría incurrir el agente aduanal en cuanto al peso de los productos

importados, las cuales son mínimas, ya que representan 0.10% del volumen total

analizado. La diferencia entre el valor en dólares se debe a que la información

estadística de la CANACERO utiliza en su conversión un tipo de cambio distinto

al del pedimento.

D. La

razón por la que existe diferencia entre el volumen total de la hoja “Base

enero 2006–junio 2010” y la hoja “resumengral” es que en la primera se

incluyeron las importaciones temporales.

E. Las

bases de donde obtuvo los datos para el resto de los países ya las presentó,

pero contenían importaciones temporales por lo que las presenta nuevamente

considerando sólo las definitivas, en las que también se incluyen los datos de

Japón.

F. Corrigió

los cálculos para la estimación en 2008 de las importaciones del producto

objeto de examen, toda vez que al preparar la información, aplicó

incorrectamente el factor de 2009 a los volúmenes totales de importación de

2008.

G. La

tubería investigada no se transporta en contenedores de 20 pies debido a que

tiene una longitud de 12 metros y éstos tienen una capacidad de 6.1 metros.

H. La

póliza de seguros de TAMSA es válida para ser utilizada en el cálculo del

ajuste de operaciones de importación de Japón, ya que es representativa del

costo de los seguros pagados por el manejo y transporte de tubería en el mundo,

además, se encuentra respaldada por la compañía Lloyds, empresa líder en el

mercado de los seguros, especialmente los marítimos, y las primas que maneja

son las mejores del mundo, así lo refiere en su página de Internet. Dicha

empresa contrata el 40% de los seguros marítimos y es por ello que considera

que los costos de sus primas son los que se manejan en el mercado

internacional.

I. La

tubería de Japón va de Tokio, Japón a Vancouver, Canadá; después a Calgary,

Canadá, y finalmente a Nuevo Laredo, México.

J. Tokio

es el principal puerto de salida de Japón y el lugar donde se encuentra uno de

los principales fabricantes de tubería objeto de este examen. Vancouver es el

principal puerto de entrada de la costa oeste de Canadá. Calgary, Canadá, es la

ciudad en la cual tiene su sede la empresa exportadora TransCanada. Nuevo

Laredo es la ciudad mexicana en la que se encuentra la aduana por la cual se

importa la mercancía a México.

K. La

venta de la mercancía fue directamente de TransCanada hacia el importador y

ninguna empresa con sede en Estados Unidos participó en la transacción.

L. La

información financiera de TransCanada la presentó en dólares canadienses y al

hacer la conversión a dólares, el margen de comercialización no tiene ningún

cambio, ya que éste lo tomó como un porcentaje aplicable al precio de venta.

M. SEKISAN

es una publicación japonesa que se emite mensualmente desde el 1 de julio de

1948, en la que se informa sobre los precios de materiales de la construcción,

precio unitario de mano de obra, subproductos y derivados de construcción. En

el rubro de tubería sin costura publica los precios de casi toda la gama de

diámetros contemplados en el presente examen de vigencia, éstos van desde ¾”

hasta 14”, equivalentes a 15 distintas dimensiones de tubo, que son

distribuidos en 13 de las ciudades más importantes de Japón, lo cual implica

que 195 precios se actualicen mensualmente. Dicha publicación cubre hasta 661

precios y ha sido reconocida por la Organización para la Cooperación y el

Desarrollo Económicos (OCDE), además, ha servido como referencia de precios de

mercado en investigaciones hechas por autoridades como la Comisión de Comercio

y Finanzas de Japón; asimismo, muchos organismos relacionados con el gobierno

la utilizan para estimar los costos de sus proyectos.

N. La

metodología de SEKISAN para obtener los precios de Japón es mediante estudios

de mercado realizados por casi 200 investigadores a través de la aplicación de

encuestas y la elaboración de cotizaciones a las principales empresas

fabricantes y vendedoras del ramo de materiales de construcción y de las

asociaciones de la industria.

O. SEKISAN

indica “Año 2009-2010” por lo que pareciera que se refiere al periodo de

obtención de los precios, sin embargo, esta referencia corresponde a un

artículo que se incluyó en la publicación de enero de 2010 titulado “Año

2009-2010, visión de la economía de la construcción”; por lo que los precios

corresponden a enero de 2010 y se encuentran dentro del periodo de examen.

P. En

la revista se incluyen los precios al público de todas las cotizaciones

obtenidas de los fabricantes del producto, las cuales se dan en el curso de

operaciones comerciales normales. El término “precio público”, es el precio de

la cotización en precio regular, el cual es el precio del fabricante del

genérico.

Q. SEKISAN

realiza encuestas de precios a nivel de fabricantes locales. En Tokio y Nagoya

existen fabricantes establecidos. En el resto de las ciudades el comercio se

realiza a través de mayoristas.

R. Unicamente

consideró el precio para Tokio toda vez que corresponde al del fabricante

local.

S. Llevó

a cabo la actualización de los precios de 2009 mediante la aplicación de un

factor del 0.881%, es decir, calculó una variación del -11.9%, debido a que no

se encontraban disponibles las estadísticas de la ONU para 2010. Este factor lo

determinó comparando los precios de junio de 2009 con los de junio de 2010 de

la publicación Pipe Logix Line Pipe Spot Market Price, dado que Estados Unidos

es el referente mundial de los precios de tubería, asumió que el mercado japonés

seguiría estas mismas tendencias.

T. En

las exportaciones a México es aplicable el ajuste por comercialización en Japón

debido a que es muy común que los productores japoneses realicen sus

operaciones de exportación a través de los comercializadores.

U. Al

no tener acceso a los pedimentos, la mejor información disponible para su

representada la constituye la que se ha presentado en otras investigaciones

sobre productos de acero de Japón realizadas principalmente en Estados Unidos.

V. La

razón por la que utilizó el costo de transporte marítimo de contenedores de 20’

correspondiente a la costa Este y no el de la costa Oeste de Estados Unidos es

porque en la Resolución Preliminar de la revisión de oficio la autoridad

investigadora mencionó en el punto 38 que los exportadores se encuentran en el

Golfo y que TAMSA contaba con la información del flete marítimo a la costa Este

de Estados Unidos, por lo que asumió que la información requerida debería

seguir esta ruta, además, no cuenta con los pedimentos y, por ende, no tiene

forma de asegurarse cuál fue la ruta que siguió la mercancía investigada.

Adicionalmente, proporciona el ajuste alternativo correspondiente al tránsito

de mercancía de la costa Oeste hacia los exportadores y de este punto hacia

México. El ajuste antes referido es complementario a los presentados

previamente y dependerá de la determinación que tome la autoridad investigadora

con base en la información de los pedimentos a que tiene acceso.

W. En

lo relativo al ajuste por concepto de flete terrestre en el que consideró un

número de millas diferente a los que señala la cotización correspondiente a un

determinado trayecto, afirma que la observación de la Secretaría es correcta, y

su representada modificó el anexo correspondiente utilizando las distancias de la

cotización.

X. Respecto

al uso de fórmulas distintas para llevar el precio del flete en dólares por

kilo de 2009 a mayo de 2010 entre las distancias que reporta la cotización,

indica que la Secretaría está en lo correcto, por lo que modificó el anexo

correspondiente y usó la fórmula adecuada para la actualización del precio.

Y. Toda

vez que asumió que la mercancía arribó por la costa Este y por no tener acceso

a los pedimentos presenta como mejor información disponible la Metodología 5,

en el cual considera el flete desde la costa Oeste a las ciudades donde se

encuentran los exportadores. Dado que Los Angeles es el principal puerto en la

costa Oeste de Estados Unidos, asume que la mercancía objeto de investigación

ingresó a través de dicho puerto; sin embargo, dicha propuesta es alternativa y

su aplicación dependerá de la decisión que tome la autoridad investigadora, si

la mercancía ingresó por la costa Este u Oeste.

Z. Por

lo que hace al caso de la Metodología 3, correspondiente a los 8 pedimentos de

importación en que la Secretaría le solicitó aclarar cómo verificó que el

volumen utilizado para el cálculo del precio de exportación está en kilogramos,

afirma que su representada no cuenta con la información para llevar a cabo la

verificación solicitada, no obstante, manejó los volúmenes utilizados en la

estadística y reitera que es la mejor información con que cuenta.

AA. En

lo tocante a las estadísticas de exportación que presentó para acreditar la

Metodología 4, correlaciona los códigos arancelarios de Japón con las

fracciones arancelarias investigadas, cuya fuente es la base de las

exportaciones de Japón y el tarifario de México.

BB. El

término de venta de las operaciones de exportaciones de Japón es Libre a Bordo

(FOB, por las siglas en inglés de Free on Board), lo que consta en la página de

Internet sobre las estadísticas comerciales de Japón.

CC. Los

precios de SEKISAN están en yenes por kilogramo, tal como lo señala el reporte

de la consultora White & Case, en dicho reporte también existen excepciones

donde los precios se presentan en unidades distintas, en cuyo caso se indica.

28. Presentó:

A. Precios

de importaciones y exportaciones de Japón por las fracciones 730411, 730419,

730439 y 730459, cuya fuente es la UN Comtrade.

B. Datos

de Importaciones a Japón 2009, cuya fuente es la UN Comtrade.

C. Nota

metodológica de la CANACERO para obtener el valor en dólares de las

importaciones de productos siderúrgicos, del 21 de julio de 2009.

D. Detalle de la muestra de pedimentos de importación del resto del mundo

de 2006 a 2009 y enero a junio de 2010, cuya fuente es la Base de importaciones

de la CANACERO y correlación pedimento por pedimento de la Base de datos de la

CANACERO con la información obtenida ONLINE para el resto del mundo.

E. Análisis de pedimentos de 2006 a 2009 y enero a junio de 2010 del

producto analizado, cuya fuente es la información ONLINE.

F. Estadísticas de importaciones de tubería de la CANACERO, de enero de

2006 a junio de 2010.

G. Diferencias entre la Base de importaciones de la CANACERO y la

información ONLINE, de 2006 a junio de 2010, cuya fuente son las Hojas

“Conciliado (Periodo)” del archivo de Importaciones caso Japón UPCI R2.xls.

H. Hoja del presupuesto de TAMSA que se utilizó para obtener las ventas

internas con cuota compensatoria en 2011.

I. Importaciones del producto objeto de examen de 2006 a 2009 y enero a

junio de 2009 y 2010 y proyecciones a 2011 con y sin cuota compensatoria.

J. Indicadores de TAMSA de 2006 a 2010 y enero a junio de 2009 y 2010, y

sus proyecciones para 2011 con y sin cuota compensatoria.

K. Ventas de TAMSA de la tubería objeto de los presentes procedimientos de

2006 a 2009 y primer semestre de 2010.

L. Tipo de cambio dólar-peso de 2006 a junio de 2010, cuya fuente es el

Banco de México.

M. Indicadores del mercado del país exportador de 2006 a 2009 y primer

semestre de 2009 y 2010.

N. Indicadores del mercado de Japón en tubería sin costura de 2006 a 2009

y primer semestre de 2009 y 2010.

O. Informe Japón 2010 con indicadores económicos de 2006 a 2010, cuya

fuente es la página de Internet http://www.trading-safely.com.

P. Producción de tubería sin costura por región y país, de 2009 y 2010.

Q. Crude Oil (petroleum); West Texas Intermediate

-Monthly Price- Commodity Prices de noviembre de 2005 a octubre de 2010.

R. Production and inventory of iron and steel

products (1985-2007), cuya fuente es el Research and Statistics Department,

Economic and Industrial Policy Bureau, Ministry of Economy, Trade and Industry.

S. Información de la capacidad de producción de tubería sin costura en

Japón, cuyas fuentes son Pipe & Tube Mills of the World y Iron and Steel

Works of the World.

T. Exportaciones de Japón de las fracciones 730411, 730419, 730439 y

730459 de 2004 a 2009, cuya fuente es la UN Comtrade.

U. Análisis de exportaciones de Japón por país de destino de 2006 a 2009.

V. Exportaciones de Japón al mundo de tubería de acero sin costura de 2004

a 2009, cuya fuente es la UN Comtrade.

W. Importaciones y exportaciones de Japón al mundo, de 2007 a 2009, cuya

fuente es la UN Comtrade.

X. Exportaciones e importaciones por país al y del mundo, de tubería en

2009.

Y. Países exportadores e importadores de tubería en 2009, cuya fuente es

la UN Comtrade.

Z. Producción de tubería sin costura en 2007, cuya fuente es el Steel Statical

Yearbook 2010.

AA. Precios de importaciones y exportaciones de Japón por las fracciones

730411, 730419, 730439 y 730459, cuya fuente es la UN Comtrade.

BB. Base de datos de importaciones a Japón en 2009, cuya fuente es la UN

Comtrade.

CC. Los países productores más importantes de acero, cuya fuente es la

publicación World Steel in Figures de la World Steel Association, 2009.

DD. Datos de las exportaciones netas de los principales países

exportadores, cuya fuente es la publicación World Steel in Figures de la World

Steel Association, 2009.

EE. Reporte

Drewry con información de tasas de precios de transporte marítimo en el mercado

mundial, de enero a mayo de 2010, cuya fuente es la página de Internet Drewry

Publishing.

FF. Información

técnica de las especificaciones de un contenedor para almacenamiento portátil

de la empresa SITEVAULT, cuya fuente es la página de Internet

htpp://www.containers4you.co.uk.

GG. Impresión

de la publicación en Internet del “Módulo 7 del segundo curso del ciclo

formativo superior Com301 Comercio Internacional”, que contiene información

referente al seguro marítimo, cuya fuente es la página de Internet

http://transporteinternacional.blogspot.com/2006/11/seguro-marítimo.html.

HH. Información

de la ruta que sigue la tubería de Japón a México:

a. información de la ubicación de 9

fábricas de acero de la empresa Nippon Steel de Japón;

b. rutas de transporte seguidas por

la mercancía a través de Canadá: i) mapa de distancia Vancouver- Calgary, cuya fuente

es la página de Internet http://www.travelmath.com/driving,

y ii) mapa de

distancia Calgary, Canadá-Nuevo Laredo, México, cuya fuente es la página de

Internet: http://www.travelmath.com/driving, e

c. impresión de la página de Internet

de TransCanada.

II. Estados

financieros de la empresa Oil State de 2010 vs 2009.

JJ. Margen

de comercialización de TransCanada y tabla con la información del tipo de

cambio mensual de dólares canadienses y americanos de 2010.

KK. Reporte

de la OCDE y lista de los estudios de los hechos de investigación de la

Comisión de Comercio de Japón de 1997 a 2007.

LL. Impresión

de una publicación de SEKISAN en la que se señala la política editorial de la

revista, cuya fuente es la página de Internet http://www.km-net.jp.

MM. Reporte

de Pipe Logix Line Pipe Spot Market Price con la descripción de la tubería de

línea y los precios de venta del distribuidor para los usuarios finales, de

abril a junio de 2009 y 2010, cuya fuente es la página de Internet

www.pipe-logix.com.

NN. Extractos

de resoluciones de investigaciones llevadas a cabo por Estados Unidos,

relativas al acero.

OO. Ajustes

de flete marítimo y terrestre, margen de comercialización de Oil State y

TransCanada, seguros y margen de comercialización en Japón.

PP. Ajustes,

precio de exportación y margen de dumping para la Metodología 5.

QQ. Precio

de exportación a México, estimación del margen de discriminación de precios, y

ajustes, para la Metodología 3.

RR. Exportaciones

de Japón al mundo en 2010, para la Metodología 4.

SS. Exportaciones

de Japón a México de enero a junio de 2010.

TT. Exportaciones

de Japón en 2010 de la UN Comtrade para la Metodología 4.

UU. Lista

de precios de diversas ciudades de Japón de SEKISAN de 2010.

VV. Exportaciones

de Japón al mundo con y sin México, de enero a junio de 2010, cuya fuente es la

UN Comtrade.

WW. Estimación

del margen de discriminación de precios, utilizando el precio de exportación al

mundo con México.

XX. Margen

de dumping para la Metodología 6.

29. Mediante escrito del 28 de febrero de 2012 TAMSA presentó su respuesta

a las preguntas que quedaron pendientes por contestarse en la audiencia

pública.

2. No partes

a. Importadoras

30. El 30 de mayo de 2011 la Secretaría

requirió 129 pedimentos al Servicio de Administración Tributaria. El 11 de

julio de 2011 presentó 103.

b. Gobierno de Japón

33. El 7 de diciembre de 2011 la Secretaría le requirió información

relativa a los códigos arancelarios a través de los cuales se clasifica en

Japón la mercancía objeto de los presentes procedimientos. No respondió.

N. Prórrogas

34. Mediante oficios del 18 de julio y 24 de octubre de 2011 la Secretaría

otorgó prórrogas a Cerrey para dar respuesta a los requerimientos de

información a que se refieren los puntos 31 y 32 de esta Resolución, mismas que

vencieron el 12 de agosto y 24 de octubre de 2011, respectivamente.

35. Mediante oficio del 23 de febrero de 2012 se le concedió prórroga a

TAMSA para dar respuesta a las preguntas formuladas en la audiencia pública de

los presentes procedimientos, así como para presentar sus alegatos, la cual

venció el 28 de febrero de 2012.

O. Audiencia pública

36. El 21 de febrero de 2012 se llevó a cabo en las oficinas de la

Secretaría la audiencia pública. Compareció la productora nacional TAMSA, quien

tuvo oportunidad de exponer sus argumentos, según consta en el acta que se

levantó con tal motivo, la cual constituye un documento público de eficacia

probatoria plena, de conformidad con los artículos 85 de la LCE, 46 fracción I

de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA) y 202 del

Código Federal de Procedimientos Civiles (CFPC). La Secretaría informó a la

parte interesada compareciente a través de la Resolución Preliminar y en la

audiencia pública los hechos esenciales de conformidad con el artículo 6.9 del

Acuerdo Antidumping.

P. Alegatos

37. La Secretaría declaró abierto el periodo de alegatos de conformidad con

los artículos 82 párrafo tercero y 89 F fracción II de la LCE y 172 del RLCE a

efecto de que la parte interesada presentara por escrito sus conclusiones sobre

el fondo de los procedimientos. El 28 de febrero de 2012 TAMSA presentó su

escrito de alegatos, los cuales se consideraron para emitir la presente

Resolución.

Q. Opinión de la Comisión de Comercio Exterior

38. Con fundamento en los artículos 58 y 89 F fracción III de la LCE y 16

fracción XI del Reglamento Interior de la Secretaría de Economía (RISE), ésta

sometió el proyecto de Resolución final a la opinión de la Comisión de Comercio

Exterior (la “Comisión”), que lo consideró en su sesión del 12 de abril de

2012.

39. El Secretario Técnico de la Comisión, una vez que constató la

existencia de quórum en los términos del artículo 6 del RLCE dio inicio a la

sesión. El proyecto se sometió a votación y la opinión de la Comisión fue

favorable por mayoría.

CONSIDERANDOS

A. Competencia

40. La Secretaría es competente para emitir la presente Resolución,

conforme a lo dispuesto en los artículos 16 y 34 fracciones V y XXXI de la Ley

Orgánica de la Administración Pública Federal; 1, 2 y 16 fracciones I y V del

RISE; 11.1, 11.2, 11.3, 11.4 y 12.3 del Acuerdo Antidumping; 5 fracción VII, 59

fracción I, 67, 68, 70 y 89 F de la LCE; 99 y 100 del RLCE.

B. Legislación

aplicable

41. Para efectos de estos procedimientos son aplicables el Acuerdo

Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación y su

Reglamento, la LFPCA y el CFPC, los cuatro últimos de aplicación supletoria.

C. Protección

de la información confidencial

42. La Secretaría no puede revelar públicamente la información confidencial

que las partes interesadas presenten, ni la información confidencial que ella

misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping,

80 de la LCE, 152 y 158 del RLCE.

D. Derecho

de defensa y debido proceso

43. Las partes interesadas tuvieron amplia oportunidad para presentar toda

clase de argumentos, excepciones y defensas, y las pruebas para sustentarlos,

de conformidad con los artículos 6.1 del Acuerdo Antidumping, y 82 y 89 F de la

LCE. La autoridad los valoró con sujeción a las formalidades esenciales de los

procedimientos administrativos.

E. Análisis

de discriminación de precios

44. Durante estos procedimientos

administrativos ninguna empresa importadora ni exportadora compareció, por lo

que la Secretaría realizó la determinación final con base en los hechos de los

que tuvo conocimiento, de conformidad con el artículo 6.8 y Anexo II del

Acuerdo Antidumping, así como los artículos 54 y 64 último párrafo de la LCE.

Estos hechos se refieren a la información que aportó TAMSA.

1. Precio de exportación

47. En la etapa preliminar TAMSA presentó las estadísticas de

importación que obtuvo de la CANACERO, las cuales depuró en función del pago de

cuotas compensatorias. El volumen de importaciones que se registró durante el

periodo de enero a junio 2010 fue de 18 toneladas. Afirmó que sólo tuvo acceso

a un pedimento de importación, el cual representa 63% del volumen importado del

producto objeto de este procedimiento, por lo que propuso calcular el precio de

exportación con esta operación.

48. En la etapa final

TAMSA propuso utilizar el precio promedio ponderado de todas las transacciones

de importación de la mercancía objeto de este procedimiento para el periodo

enero a junio de 2010. Aclaró que no tuvo acceso al resto de los pedimentos

físicos.

49. TAMSA propuso

ajustar el precio de exportación por términos y condiciones de venta, en

particular por los conceptos de flete marítimo; seguros de transporte; flete

terrestre en Canadá y Estados Unidos; debido a que éstos son los países

vendedores de la mercancía originaria de Japón; márgenes de comercialización en

Japón y en los países vendedores, según corresponda. La metodología y fuentes

de información para realizar el cálculo correspondiente a estos ajustes se

describe en los puntos del 35 al 54 de la Resolución Preliminar. Se aclara que

en el caso del ajuste por el margen de comercialización en Estados Unidos,

empleó una metodología de cálculo similar a la que utilizó para el margen de

comercialización en Canadá y presentó los estados financieros de una empresa

distribuidora de productos tubulares en Estados Unidos para obtener el margen

de intermediación. También presentó precisiones para obtener el monto del

ajuste por flete marítimo.

51. La Secretaría solicitó pedimentos de importación a los agentes

aduanales. Con esta información, la autoridad se percató de que el volumen que

se reporta en algunos de los pedimentos de importación no corresponden a

kilogramos, que es la unidad de medida de la TIGIE. Asimismo, observó que el

espesor de pared y la longitud de la tubería —características físicas que

identifican al producto objeto de este procedimiento— no se especifican en los

pedimentos ni en la factura de venta correspondiente.

52. También solicitó a los importadores información específica de las

características físicas de la tubería así como los términos de venta, con el

objetivo de determinar, a partir de la metodología que presentó TAMSA, el

volumen en kilogramos. Unicamente un importador de la mercancía investigada

identificado por haber pagado la cuota compensatoria no respondió. Con esta

información, la Secretaría corroboró que los volúmenes en kilogramos que

reportó el GESCOM son similares a los que obtuvo para los pedimentos que no

reportan el volumen en kilogramos.

53. La Secretaría observó que en la base del GESCOM y en los mismos

pedimentos de importación que analizó, existen diferencias en precios

significativas, por ejemplo, la diferencia entre el precio más bajo y el más

alto resultó en 1,386%. También encontró transacciones que reportan pesos tan

dispares entre sí, que van de 63 a 11,000 kilogramos. Aunado a ello, el bajo

volumen de importación de 18 toneladas —equivalente a un contenedor de 20

pies—, sólo se realizó a través de 3 de las 16 fracciones investigadas. En

consecuencia, la Secretaría considera que estas operaciones no permiten

observar el comportamiento de los precios de la mercancía investigada.

54. Con la finalidad de allegarse de mayores elementos de prueba, la

Secretaría también solicitó a la Embajada de Japón en México información sobre

las exportaciones de este país al mundo. Sin embargo, no respondió.

55. La producción nacional también propuso calcular el precio de

exportación a partir del precio de exportación de Japón a México y al resto del

mundo, que sustentó con base en las estadísticas de

exportación para el 2010 que obtuvo de la página de Internet de la aduana

japonesa http://www.customs.go.jp/english/index.htm. Las operaciones de

exportación se reportan por código arancelario, en dólares, en kilogramos y a

nivel FOB. Adicionalmente, presentó un cuadro en el que correlacionó los

códigos arancelarios de las estadísticas de Japón con las fracciones

investigadas de la TIGIE.

56. TAMSA depuró la información y consideró sólo los códigos arancelarios

que emplea Japón correspondientes a las fracciones arancelarias investigadas.

Calculó el precio promedio de las exportaciones a México y al resto del mundo

que se efectuaron durante el periodo enero a junio de 2010. Propuso

ajustar ambos precios de exportación por concepto de comercialización, con base

en la información y prueba que se señaló en el punto 51 de la Resolución

Preliminar.

58. Con fundamento en los artículos 39 y 40 del RLCE, la Secretaría calculó

el precio de exportación promedio ponderado en dólares para la tubería de acero

sin costura para el periodo enero a junio de 2010, con base en la información

que aportó TAMSA, específicamente con las exportaciones de Japón a que se

refiere el punto anterior. La ponderación refiere a la participación del volumen

de cada fracción arancelaria entre el volumen total de las operaciones de

exportación de la mercancía investigada a Corea del Sur.

2. Valor Normal

61. Respecto a los

precios internos en Japón, presentó la lista de precios de la mercancía

investigada que reporta SEKISAN, de enero de 2010. Los datos son mensuales y

corresponden a los precios que se reportan para diferentes ciudades de ese

país. Argumentó que tomó como referencia los precios de la capital de Japón

debido a que son a nivel de fabricantes locales.

62. TAMSA manifestó

que SEKISAN es reconocida por la OCDE como un referente de precios de mercado

en investigaciones realizadas por autoridades de la Comisión de Comercio y

Finanzas de Japón. Para acreditar lo anterior presentó el listado de estudios

de mercado del Comité de Competencia de la OCDE de junio de 2008. Además,

presentó un estudio de la consultora estadounidense White & Case en el que

se señala la metodología que se emplea en la obtención de los precios y afirma

que es una fuente de información seria y veraz.

63. La Secretaría

encontró que en el documento de White & Case se menciona que los precios de

SEKISAN se encuentran a nivel mayorista, en “lugar de entrega”. Como los

precios no están dados a nivel fabricante sino a nivel de comercializador,

TAMSA propuso un ajuste por concepto de margen del distribuidor en Japón, con

la información que se indicó en el punto 51 de la Resolución Preliminar.

Calculó un precio en dólares por kilogramo con el tipo de cambio de dólares a

yenes, correspondiente a enero de 2010, que se publicó en el DOF el 4 de

febrero de 2010.

64. TAMSA

argumentó que China es el principal país comprador de productos japoneses en

ese periodo y que Estados Unidos es el principal consumidor de tubería en el

mundo. Agregó que en ambos países existen productores de tubería, por lo que

consideró que los precios son razonables para determinar un valor normal. Esta

información la obtuvo de la página de Internet www.comtrade.un.org de la ONU.

Las cifras se reportan a nivel subpartida.

65. Debido

a que la información no corresponde al periodo objeto de este procedimiento,

TAMSA realizó un ajuste con el índice que publica el informe Pipe Logix para

llevar el precio de exportación a junio de 2010. Aclaró que este reporte es una

publicación de Estados Unidos especializada en el mercado de la tubería de acero

sin costura con reconocimiento internacional. El ajuste por los efectos de la

inflación está previsto en el artículo 58 del RLCE.

66. La

Secretaría reitera su determinación del punto 65 de la Resolución Preliminar,

en el sentido de determinar el valor normal con base en los precios internos en

Japón dado que esta información se refiere al precio comparable de la mercancía

en el país exportador, tal como lo establecen los artículos 2.1 del Acuerdo

Antidumping y 31 de la LCE.

67. De conformidad con los

artículos 39 y 40 del RLCE, la Secretaría calculó el precio promedio para la

tubería de acero sin costura en Tokio para cada uno de los diferentes diámetros

investigados, en dólares por kilogramo. Utilizó el tipo de cambio de yenes a

dólares correspondientes a enero de 2010 que obtuvo del Banco de México.

68. De conformidad con los

artículos 36 de la LCE y 54 del RLCE, la Secretaría ajustó los precios internos

en Japón por el margen de comercialización en ese país, con base en la

información y pruebas que TAMSA presentó.

3. Determinación de la Secretaría sobre el margen de discriminación de

precios y si la supresión de la cuota compensatoria daría lugar a la

continuación o a la repetición del daño y del dumping

F. Análisis de daño y causalidad

1. Similitud de producto

72. Según

se establece en el punto 48 de la Resolución Final, la Secretaría determinó que

la tubería de acero sin costura originaria de Japón y la de fabricación

nacional son similares, en términos de lo establecido en el artículo 2.6 del

Acuerdo Antidumping y 37 fracción II del RLCE. En el presente procedimiento la

Secretaría no contó con elementos y/o pruebas que controvirtieran lo relativo a

la similitud del producto.

2. Representatividad

73. TAMSA

manifestó su interés para el inicio del examen de vigencia de la cuota

compensatoria y que es la única productora de la mercancía. Para acreditarlo

proporcionó una carta de la CANACERO del 24 de septiembre de 2010. Esta

información es consistente con la que obra en el expediente de la investigación

ordinaria y del primer examen de vigencia de la cuota compensatoria. De acuerdo

con las estadísticas de importación del GESCOM, TAMSA realizó importaciones

procedentes de Japón en 2007; sin embargo, éstas fueron insignificantes debido

a que representaron menos del 0.05% con respecto a las importaciones totales.

74. En

consecuencia y debido a que no se contó en el expediente con argumento o prueba

alguna que lo controvirtiera, la Secretaría determinó que TAMSA es

representativa de la producción nacional de tubería de acero sin costura para

los efectos de esta investigación, de conformidad con lo establecido en los

artículos 40 y 50 de la LCE; 60, 61 y 62 del RLCE; y 4.1 y 5.4 del Acuerdo

Antidumping.

3. Mercado internacional

75. TAMSA presentó estadísticas

internacionales de producción, exportaciones e importaciones de tubería de

acero sin costura del mercado internacional obtenidas del Steel Statistical

Yearbook 2010 y de la UN Comtrade. Si bien, las estadísticas incluyen tubería

de diámetros distintos al investigado, representa la mejor información

disponible a la que tuvo acceso.

76. Con base en

estadísticas del Steel Statistical Yearbook 2010, los principales países

productores de tubos sin costura a nivel mundial fueron China con una participación

de 62%, seguido de Japón con 7%, Alemania y Estados Unidos de América con 6%

cada uno. Italia, Francia y Argentina representaron el 3%, respectivamente.

México participó con el 2% de la producción mundial.

77. De acuerdo con la

UN Comtrade, los principales exportadores de tubería sin costura en 2009 fueron

China con una participación de 35% en el mercado mundial, Alemania tuvo una

participación de 15%, Italia y Japón de 11% cada uno, Rusia de 7% y Estados

Unidos de 6%.

78. De acuerdo con la

misma fuente los principales importadores de tubería sin costura en 2009 fue

Estados Unidos con 11% de las importaciones mundiales, Corea del Sur 8%, Italia

7%, Alemania 6%, India 5% y China 4%. México ocupó el lugar 41 como destino de

tubería sin costura, con una participación inferior al 1%.

4. Mercado nacional

79. TAMSA señaló que

la producción de tubería de acero sin costura se encuentra ligada al

comportamiento de la demanda por parte de la industria petrolera nacional

(Petróleos Mexicanos).

80. TAMSA abastece el

mercado nacional de tubería de acero sin costura que produce en su planta

ubicada en el Puerto de Veracruz, misma que está en la zona en donde se

encuentran sus principales consumidores, dedicados tanto a la perforación y

operación de pozos petroleros, como a la refinación de hidrocarburos,

principalmente asentados en Cd. Reynosa, Veracruz, Villahermosa y Cd. Del

Carmen. Otros consumidores se encuentran en el Distrito Federal, Monterrey,

Guadalajara y Puebla.

81. En el periodo 2006

a 2009, la producción nacional de la mercancía objeto de este procedimiento

disminuyó 19% de manera acumulada: se incrementó 58% de 2006 a 2007; se mantuvo

constante en 2008, pero cayó 49% en 2009. En el primer semestre de 2010, que

corresponde con el periodo de examen y de revisión, la producción cayó 46% con

respecto del mismo periodo de 2009.

82. Las ventas al

mercado interno disminuyeron 39%, 4% y 49% en 2007, 2008 y 2009,

respectivamente, lo que implicó una reducción del 70% para todo el periodo en

su conjunto. No obstante, en el primer semestre de 2010 se registró un

crecimiento de 36%.

83. La proporción de

la producción destinada al mercado de exportación se incrementó en el periodo

2006 a 2009 al pasar de 14% en 2006 a 66% en 2009. En el primer semestre de

2010, la participación de las exportaciones disminuyó a 37%.

5. Análisis de las importaciones objeto de examen

a. Valor y volumen de las importaciones

86. TAMSA

señaló que la mercancía objeto de examen y revisión se clasifica en las

fracciones arancelarias, 7304.11.01, 7304.11.02, 7304.11.03, 7304.11.99,

7304.19.01, 7304.19.02, 7304.19.03, 7304.19.99, 7304.39.05, 7304.39.06,

7304.39.07, 7304.39.99, 7304.59.06, 7304.59.07, 7304.59.08 y 7304.59.99 de la

TIGIE, por las cuales también ingresaron otros productos. Para cuantificar las

importaciones específicas de la mercancía investigada, TAMSA determinó las

transacciones de tubería con los diámetros y espesores que corresponden a la

definición del producto objeto de examen y revisión, a partir de la información

contenida en una muestra de pedimentos de importación y facturas, identificada

a partir de las estadísticas de importación que la CANACERO proporciona a sus

afiliados. Dicha muestra representó 77% de las importaciones de Japón y 58% de

las importaciones del resto del mundo de 2006 a junio de 2010.

87. La Secretaría

aceptó la metodología aplicada por TAMSA en virtud de que pudo replicar sus

cálculos y cifras con base en los registros de los sistemas de información

oficial, y los pedimentos y facturas de que la propia Secretaría se allegó. Sin

embargo, determinó utilizar el listado de pedimentos del GESCOM, debido a que

su base de datos, a diferencia de la empleada por TAMSA, sí contiene el campo

de pago de cuota compensatoria, lo que permite identificar con mayor precisión

las importaciones de la mercancía específica, objeto de esta investigación. En

el caso de las importaciones de otros países, aplicó los porcentajes que TAMSA

estimó del producto investigado a partir de la revisión de pedimentos y facturas

empleados en la metodología ya validada.

88. Debido a que las

importaciones que pagaron la cuota compensatoria en el periodo analizado fueron

insignificantes, el comportamiento de las importaciones totales se explica por

las importaciones de países distintos a Japón. Estas se incrementaron 1% en

2007, 59% en 2008 y disminuyeron 31% en 2009. En el primer semestre de 2010 se

incrementaron 17%.

89. En relación con el

CNA, las importaciones de países distintos a Japón representaron 33%, 40%, 67%,

60% y 68% en 2006, 2007, 2008, 2009 y el primer semestre de 2010,

respectivamente. Las importaciones de Japón representaron menos de 0.2% del CNA

en todo el periodo analizado.

b. Comportamiento potencial de las importaciones

90. TAMSA indicó que

las importaciones objeto de examen disminuyeron significativamente como

resultado de la imposición de cuotas compensatorias. También señaló que la

eliminación de la cuota compensatoria daría lugar a la repetición de la

discriminación de precios y del daño a la rama de producción nacional, ya que

las importaciones de Japón en condiciones de dumping volverían a ingresar al

mercado mexicano y podrían alcanzar volúmenes similares a los registrados en la

investigación ordinaria (aproximadamente 3 mil toneladas).

92. Cabe mencionar que

no se contó con la participación de contrapartes o terceros interesados, por lo

que la información proporcionada representa la mejor información disponible. La

Secretaría consideró que la estimación propuesta por TAMSA es razonable y en

volúmenes similares a los registrados en la investigación ordinaria.

93. De acuerdo con el

incremento estimado por TAMSA, las importaciones de tubería de acero sin

costura en condiciones de dumping pasarían de ser insignificantes en el mercado

mexicano a representar el 10% del CNA, lo cual tendría lugar en perjuicio de la

producción nacional, que perdería esos 10 puntos porcentuales de participación

en 2011. La Secretaría considera que si bien el CNA muestra una tendencia

decreciente en el periodo analizado, el aumento de las importaciones de Japón

tendría lugar en el mercado mexicano principalmente en razón del margen de

dumping y los niveles de subvaloración a los que ingresarían, tal como se

indica en los puntos subsecuentes.

94. Adicionalmente, el

incremento estimado es congruente con lo establecido en los puntos del 103 al

110 de esta Resolución, según los cuales la industria de Japón cuenta con una

capacidad libremente disponible suficiente para abastecer la totalidad del

mercado mexicano de tubería de acero sin costura, lo que representa un volumen

varias veces superior al incremento estimado por TAMSA: las 4,253 toneladas

representan únicamente el 1% del volumen exportado de Japón en 2009.

6. Efectos sobre los precios

95. TAMSA señaló que

la eliminación de la cuota compensatoria daría lugar a la repetición de la

discriminación de precios y del daño a la rama de producción nacional, debido

al incremento sustancial de las importaciones a precios dumping, el

desplazamiento de la producción y la afectación al margen de utilidad del

productor por la baja en precios.

96. Al respecto, TAMSA

indicó que el precio de las importaciones de Japón a México no es

representativo debido al bajo volumen de las mismas durante la vigencia de la

cuota compensatoria, por lo que no se deben tomar en cuenta para analizar el

efecto en los precios. La Secretaría observó que los precios de las

importaciones de Japón (obtenidos del GESCOM) se ubicaron por arriba del precio

promedio nacional en el periodo analizado.

97. Como

alternativa, TAMSA utilizó las estadísticas de exportación de Japón de tubería

de acero sin costura, obtenidas de la UN Comtrade correspondientes a 2009.

Propuso comparar el precio de exportación de Japón a México con el precio de

exportación de Japón a otros destinos, considerando tres alternativas: i) el

precio de exportación de Japón a Vietnam; ii) el precio de exportación a los 16

países que registraron los precios más bajos y que representaron el 27% del

total exportado, y iii) el precio promedio de exportación de Japón a todos los

demás países distintos de México. Con base en ello manifestaron que:

a. el precio

de exportación de Japón a Vietnam se ubicó 60% por debajo del precio de exportación a México;

b. el precio promedio de exportación de Japón a los 16 países se ubicó 14%

por debajo del precio de exportación a México, y

c. el precio promedio de exportación de Japón a países distintos de México

en relación con el precio de exportación a México no registró subvaloración, ya

que se ubicó 19% por arriba.

98. TAMSA

indicó que aunque dicha información incluye diámetros de tubería de acero sin

costura distintos a los objeto de estos procedimientos, representa la mejor

información disponible considerando la nula participación de exportadores del

país investigado en el presente procedimiento. Además de que, incluye la gama

de productos más restringida a la que tuvo acceso.

99. La

Secretaría determinó que la propuesta de TAMSA sobre considerar el precio de

exportación de Japón a México es inadecuada dado que dichas importaciones

fueron insignificantes durante el periodo de análisis, según establece el punto

84 de esta Resolución, por lo que sus precios no son representativos.

100. Por

su parte, la Secretaría se allegó de estadísticas de exportación de tubería de

Japón de las subpartidas arancelarias donde se clasifica el producto objeto de

los presentes procedimientos del “e-stat Portal Site of Official Statistics of

Japan”. A partir de éstas, calculó el precio promedio de exportación (ajustado

por flete externo, arancel, derechos de trámite aduanero y gastos de agente

aduanal) correspondiente al primer semestre de 2010. Al comparar este precio

con el de fabricación nacional, observó un margen de subvaloración de 6%.

101. Adicionalmente,

de acuerdo con lo señalado en los puntos del 47 al 59 de esta Resolución, la

Secretaría consideró el precio de exportación que sirvió de base para la

obtención del margen de dumping a un nivel comparable con el precio promedio de

producción nacional. De esta información, observó que el precio de exportación

de Japón a México se ubicaría 28% por debajo del precio nacional.

102. Con

base en lo anterior, la Secretaría identificó que las distintas fuentes de

información a que tuvo acceso concuerdan en presentar elementos que indican

que, en caso de eliminarse la cuota compensatoria, las importaciones de tubería

de acero sin costura ingresarían al mercado mexicano en un nivel de precios

inferior al precio promedio nacional, repitiendo el dumping, lo que podría

tener efectos negativos sobre los precios e indicadores de la industria nacional.

7. Capacidad

productiva o potencial exportador de Japón

a. estadísticas de exportación-importación de Japón de la UN Comtrade del

periodo 2006 a 2009 y estimación de 2010-2011;

b. producción con base en información del Steel Statistical Yearbook de

2006 a junio de 2010;

c. capacidad

instalada de Pipe & Tube Mills of the World y Iron & Steel Works of the

World de 2009;

d. inventarios

con base en Production and Inventory of Iron and Steel Products (2006-2007), y

e. crecimiento del consumo de la economía japonesa tomado de la página de

Internet http://www.trading-safely.com de 2008 a 2010.

104. Información

de la UN Comtrade, muestra que Japón se situó en 2009 como el cuarto exportador

de tubería sin costura en el mundo con una participación del 11%. TAMSA estimó

la capacidad exportadora de la tubería sujeta a cuota compensatoria a partir de

la proporción de las exportaciones de las fracciones objeto de examen con

respecto a las exportaciones totales de tubería de Japón según las cifras de la

UN Comtrade. No obstante, que las cifras estimadas de capacidad exportadora

incluyen otros tipos de tubería, dicha información representa la mejor

información disponible a la que tuvo acceso TAMSA, conforme a lo establecido en

los artículos 6.8 y Anexo II del Acuerdo Antidumping y 64 último párrafo de la

LCE.

105. De acuerdo con

datos del Steel Statistical Year Book, Japón se ubicó como el segundo productor

mundial de tubería sin costura en 2007 después de China, con una participación

de 7%. No obstante, la Secretaría observó que la producción de tubería de acero

sin costura de Japón disminuyó hacia el final del periodo analizado, lo que

podría estar asociado con la crisis económica mundial de 2009, ya que aumentó

6% en 2007, se mantuvo constante en 2008 y disminuyó 24% en 2009. En contraste,

la producción se recuperó al aumentar 24% en el primer semestre de 2010 con

respecto al mismo periodo de 2009.

106. Por otra parte,

la información que obra en el expediente administrativo muestra que Japón

cuenta con una significativa capacidad libremente disponible, suficiente para

abastecer varias veces al mercado nacional en su totalidad, y que además

registró un aumento acumulado de 32% entre 2006 y 2009. De acuerdo con dicha

información, el CNA de México representaría el 12% de la capacidad disponible

de Japón (capacidad instalada menos producción) en 2006. De 2007 al primer

semestre de 2010, el CNA de México pasaría de representar el 9% al 6% con

respecto a la capacidad disponible de Japón.

107. Japón mantiene su

orientación altamente exportadora en la tubería de acero sin costura, ya que

entre 2006 y el primer semestre de 2010 sus exportaciones representaron entre

el 66 y 79% de su producción. En congruencia con el comportamiento antes

descrito, los volúmenes de exportación de Japón disminuyeron 30% en 2009 pero

se recuperaron en el primer semestre de 2010, al aumentar 53% con respecto del

mismo periodo del año anterior.

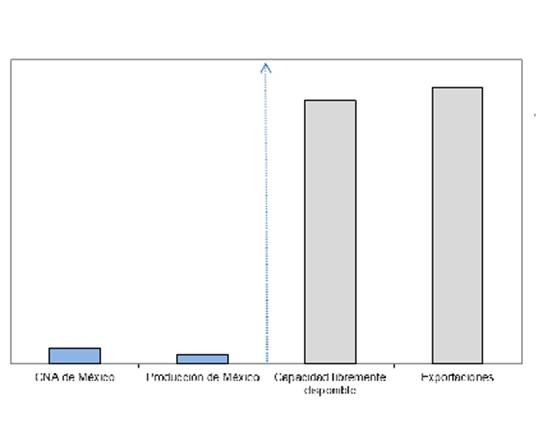

108. La Gráfica 1

muestra la asimetría entre el mercado mexicano y la capacidad disponible de la

industria de tubería de Japón, lo que sugiere que, aun abasteciendo sus

mercados tradicionales, dicho país cuenta con suficiente capacidad para

destinar a México tubería en condiciones de discriminación de precios, en caso

de que se elimine la cuota compensatoria, lo cual podría tener efectos

negativos sobre la rama de producción nacional del producto similar.

Gráfica 1. Mercado y producción nacional vs potencial exportador de

Japón enero-junio 2010

Fuente:

Respuesta a formulario de TAMSA con base en información de la UN Comtrade, Steel

Statistical Yearbook, Pipe & Tube Mills of the World y Iron & Steel

Works of the World y Production and Inventory of Iron and Steel Products.

109. TAMSA

añadió que las exportaciones de Japón están sujetas a medidas de defensa

comercial en Estados Unidos y Venezuela:

a. de acuerdo con la Investigación 731-TA-847

y 849 (Second Review), del 22 de septiembre de 2011, la Comisión de Comercio

Internacional de Estados Unidos determinó que la revocación de la cuota

compensatoria a las exportaciones de tubería sin costura de carbono y de

aleación de acero, estándar de línea y de presión de diámetro pequeño y grande,

originarias de Japón, traería como consecuencia la continuación o recurrencia

del daño material a la industria estadounidense, y

b. de acuerdo con el informe G/ADP/N/202/VEN

de la OMC del 17 de agosto de 2010, Venezuela mantiene derechos antidumping

vigentes a las exportaciones de Japón de tubos de acero sin costura para la

conducción de fluidos a presión. Sin embargo, como se señala en el punto 46 de

la presente Resolución, en Venezuela ya no están vigentes.

8. Situación de la rama de

producción nacional y efectos potenciales

111. TAMSA señaló que la eliminación de la cuota compensatoria impuesta a

las importaciones de tubería de acero sin costura de Japón daría lugar a la

repetición del daño, debido a que las importaciones en condiciones de dumping

se incrementarían absorbiendo una parte significativa del mercado, lo que

afectaría los principales indicadores de la industria nacional, tales como

producción, ventas, utilización de la capacidad instalada, utilidades y margen

operativo, entre otros.

112. La producción nacional orientada al mercado interno de tubería de acero

sin costura mostró un comportamiento similar al registrado por el CNA (punto 85

de esta Resolución) al disminuir 64% de 2006 a 2009 y 35% en el primer semestre

de 2010. Asimismo, redujo su participación en el CNA al pasar de 66% en 2006 a

39% en 2009 y 32% en el primer semestre de 2010.

113. El empleo y la masa salarial registraron un comportamiento similar. El

primero tuvo una reducción de 48% de 2006 a 2009 y 57% en el primer semestre de

2010. La segunda, una disminución de 55% de 2006 a 2009 y de 50% en el primer

semestre de 2010.

114. La capacidad instalada disminuyó 10% de 2006 a 2009 y 61% en el primer

semestre de 2010, mientras que la utilización de la misma pasó de 71% a 63% de

2006 a 2009, mientras que en el primer semestre de 2010 aumentó a 74%.

115. Sin embargo, las ventas y los ingresos por ventas mostraron un

comportamiento distinto. Por un lado, si bien las ventas al mercado interno

disminuyeron 70% de 2006 a 2009; éstas se recuperaron en el primer semestre de

2010, cuando registraron un aumento de 36% en relación con el mismo periodo del

año anterior. Por otro lado, los ingresos por ventas mostraron un

comportamiento creciente hasta antes de 2009, cuando cayeron por el efecto de

la crisis y bajaron nuevamente en el primer semestre de 2010, como consecuencia

de una importante caída en el precio.

116. El incremento de 41% en los ingresos por ventas registrado de 2006 a

2009, aunado a una reducción de 60% en los costos de operación para el mismo

periodo, tuvieron como consecuencia un incremento de 123% en los resultados

operativos de la producción nacional de tubería objeto de este examen y

revisión. Ello dio lugar a un crecimiento de 32 puntos porcentuales en el

margen operativo, que pasó de un nivel de 55% en 2006 a 87% en 2009. En el

primer semestre de 2010, los beneficios operativos se redujeron 58%, como