|

REGLAS para el capital mínimo de garantía de las instituciones de seguros |

|

Miércoles 12 de agosto de 2009 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Hacienda y Crédito Público.

REGLAS PARA EL CAPITAL MINIMO DE GARANTIA DE LAS INSTITUCIONES DE SEGUROS

La Secretaría de Hacienda y Crédito Público, con fundamento en los artículos 31, fracciones II y XXV de la Ley Orgánica de la Administración Pública Federal, 2o., 33-B, 35, fracción II, 59, 60, 61, 76 y 107 de la Ley General de Instituciones y Sociedades Mutualistas de Seguros, y en ejercicio de las atribuciones que a su titular confiere el artículo 6o., fracción XXXIV del Reglamento Interior de la Secretaría de Hacienda y Crédito Público, y

CONSIDERANDO

Que el Plan Nacional de Desarrollo 2007-2012 contempla dentro de las estrategias del objetivo relativo a la democratización del sistema financiero, sin poner en riesgo la solvencia del mismo en su conjunto y fortaleciendo el papel de dicho sector como detonador del crecimiento, la equidad y el desarrollo de la economía nacional, entre otras acciones, la promoción de una regulación que mantenga la solidez del sistema y la competencia en el sector financiero a través de la entrada de nuevos participantes, de una mayor diversidad de productos, vehículos y servicios financieros, así como mediante la ampliación de las operaciones de los participantes ya existentes, lo que se traducirá en menores costos, mejores servicios y mayor cobertura.

Que en el Programa Nacional de Financiamiento del Desarrollo 2008-2012, se establece que el dinamismo del sector asegurador mexicano no sólo se encuentra vinculado con el comportamiento de factores macroeconómicos, sino también con factores como el mantenimiento de un marco de regulación y de supervisión eficiente y efectivo, actualizado conforme a estándares y a las mejores prácticas internacionales; con iniciativas gubernamentales que permitan ampliar las áreas de participación de los seguros en la economía y estimulen una mayor adquisición de los mismos; con estrategias y acciones que implemente la propia industria aseguradora para ampliar el entendimiento entre la población del mecanismo de compensación que representan los seguros entre la misma; y también con una mayor cultura de prevención de riesgos y aseguramiento en México.

Que conforme al artículo 60 de la Ley General de Instituciones y Sociedades Mutualistas de Seguros, corresponde a la Secretaría de Hacienda y Crédito Público determinar, mediante reglas de carácter general, los procedimientos de cálculo que deberán aplicar las instituciones de seguros para mantener recursos de capital suficientes para cubrir el requerimiento de capital mínimo de garantía que deben conservar, sin perjuicio de mantener el capital mínimo pagado para cada operación o ramo autorizado, a que se refiere el artículo 29, fracción I, de la citada Ley.

Que con el objeto de adecuar al entorno actual el régimen de inversión del capital mínimo de garantía y el requerimiento por el riesgo de crédito financiero de las instituciones de seguros, se incorporan nuevos elementos a considerar para la afectación de los activos que respaldan el requerimiento de capital mínimo de garantía, al especificar las características de las operaciones de préstamo de valores y del uso de instrumentos derivados.

Que para estar en posibilidad de medir de manera más adecuada el requerimiento por descalce de vida como la suma de las utilidades y pérdidas esperadas asociadas a cada porción de pasivo, la Secretaría de Hacienda y Crédito Público en coordinación con la Comisión Nacional de Seguros y Fianzas ha considerado conveniente la necesidad de evaluar dicho concepto hasta el plazo en que exista algún activo disponible en el mercado al cual puedan acceder las instituciones para calzar dicho pasivo, tomando en consideración las diferentes clasificaciones para las inversiones de las instituciones de seguros, en particular la de Disponibles para la Venta.

Que para la determinación del riesgo de crédito financiero integrante del requerimiento de solvencia por inversiones, se considera necesario adecuar al entorno actual la operación de préstamo de valores dependiendo del tipo de garantías con que cuenten las instituciones de seguros.

Que con la entrada en vigor de la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, publicada en el Diario Oficial de la Federación el 31 de marzo de 2007, se establece la participación de las instituciones de seguros autorizadas para la práctica de los seguros de pensiones, derivados de las leyes de seguridad social en la contratación de los seguros a los que se refieren los artículos 63, 67, 68, 80, 81, 87, fracción I, 91, fracción I, 105, fracción IX, 122 y 129 de la misma Ley.

Que con el fin de fortalecer la viabilidad y eficiencia de la participación del sector asegurador en los esquemas de Seguridad Social, el Comité al que se refiere el artículo 81 de la Ley de los Sistemas de Ahorro para el Retiro aprobó un nuevo esquema de mercado para determinar el precio de los montos constitutivos, mismo que repercute en los procedimientos para la determinación de las reservas técnicas de este tipo de seguros, y como consecuencia, del capital mínimo de garantía.

En virtud de lo expuesto, después de haber escuchado la opinión de la Comisión Nacional de Seguros y Fianzas y en términos de los fundamentos legales expresados anteriormente, se emiten las siguientes:

REGLAS PARA EL CAPITAL MINIMO DE GARANTIA DE LAS INSTITUCIONES DE SEGUROS

TITULO PRIMERO

DISPOSICIONES GENERALES

CAPITULO UNICO

PRIMERA.- Para efectos de las presentes Reglas, se entenderá por:

I. Comisión, a la Comisión Nacional de Seguros y Fianzas.

II. Institución, en singular o plural, a la institución de seguros autorizada para organizarse y funcionar con tal carácter de conformidad con la Ley General de Instituciones y Sociedades Mutualistas de Seguros.

III. LGISMS, a la Ley General de Instituciones y Sociedades Mutualistas de Seguros.

IV. LISSSTE, a la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado.

V. LSS, a la Ley del Seguro Social.

VI. Reglas sobre el Registro General de Reaseguradoras Extranjeras, a las Reglas sobre el Registro General de Reaseguradoras Extranjeras para tomar reaseguro y reafianzamiento del país a que se refieren los artículos 27 de la LGISMS y 34 de la Ley Federal de Instituciones de Fianzas.

VII. Secretaría, a la Secretaría de Hacienda y Crédito Público.

SEGUNDA.- Las Instituciones deberán determinar y mantener, en todo momento, el capital mínimo de garantía (CMG) que establece el artículo 60 de la LGISMS, de acuerdo a los procedimientos de cálculo que, para tales efectos, se establecen en las presentes Reglas.

TERCERA.- La Secretaría, oyendo la opinión de la Comisión, podrá modificar los procedimientos de cálculo a que se refieren las presentes Reglas y las Instituciones estarán obligadas a determinar su capital mínimo de garantía considerando dichas modificaciones, a partir del trimestre que la Secretaría indique.

La Secretaría podrá interpretar para efectos administrativos, las presentes Reglas.

CUARTA.- Dentro de los veinte días naturales posteriores al cierre de los trimestres que concluyen en los meses de marzo, junio y septiembre y dentro de los treinta días naturales posteriores al cierre del trimestre que concluye en el mes de diciembre de cada ejercicio, las Instituciones deberán presentar, informar y comprobar a la Comisión, en la forma y términos que ésta determine mediante disposiciones administrativas de carácter general, el cálculo y la cobertura de su capital mínimo de garantía, así como de su margen de solvencia, conteniendo cuando menos, la información relativa a dichos cálculos y a las inversiones correspondientes a los meses del trimestre de que se trate, a fin de que la propia Comisión compruebe si el cálculo y la cobertura del capital mínimo de garantía se ajustan a lo establecido en las presentes Reglas.

La Comisión, en uso de las facultades de inspección y vigilancia que le otorga la LGISMS, podrá, en los casos que estime necesarios, modificar la periodicidad en que las Instituciones deberán presentar, informar y comprobar todo lo concerniente a su capital mínimo de garantía.

TITULO SEGUNDO

DEL CAPITAL MINIMO DE GARANTIA

CAPITULO PRIMERO

QUINTA.- El capital mínimo de garantía (CMG) que de conformidad con estas Reglas, deberán mantener las Instituciones, se determinará como la cantidad que resulte de sumar los requerimientos individuales para cada operación de seguros y sus ramos respectivos, según corresponda, integrantes del requerimiento bruto de solvencia (RBS) que se establecen de la sexta a la vigésima primera bis-2 de las presentes Reglas, menos las deducciones (D) establecidas en la vigésima segunda y vigésima tercera de las presentes Reglas, es decir que:

CMG = RBS – D

CAPITULO SEGUNDO

DEL REQUERIMIENTO BRUTO DE SOLVENCIA

SEXTA.- Se entiende por requerimiento bruto de solvencia (RBS) el monto de recursos que las Instituciones deben mantener para enfrentar la exposición a desviaciones en la siniestralidad esperada de las distintas operaciones del seguro, la exposición a quebrantos por insolvencia de reaseguradores, y la exposición a las fluctuaciones adversas en el valor de los activos que respaldan a las obligaciones contraídas con los asegurados, así como el descalce entre activos y pasivos.

SEPTIMA.- El requerimiento bruto de solvencia (RBS) para las

Instituciones que practiquen el seguro directo será igual a la cantidad que

resulte de sumar los siguientes requerimientos de solvencia individuales (![]() ), cuyas

fórmulas de cálculo se establecen de la novena a la décima novena y de la

vigésima primera a la vigésima primera bis-2 de las presentes Reglas, es decir,

que:

), cuyas

fórmulas de cálculo se establecen de la novena a la décima novena y de la

vigésima primera a la vigésima primera bis-2 de las presentes Reglas, es decir,

que:

![]()

Donde:

Ri Es el requerimiento de solvencia para:

(R1) Operación de vida,

(R2) Seguros de pensiones, derivados de las leyes de seguridad social,

(R3) Operación de accidentes y enfermedades, (ramos de accidentes personales y gastos médicos, excepto el ramo de salud)

(R4) Ramo de salud,

(R5) Ramo agrícola y de animales,

(R6) Ramo de automóviles,

(R7) Ramo de crédito,

(R8) Ramo de responsabilidad civil y riesgos profesionales,

(R9) Los demás ramos de la operación de daños, (marítimo y de transportes, incendio y diversos)

(R10) Operación de reafianzamiento,

(R11) Inversiones,

(R12) Seguros de terremoto y otros riesgos catastróficos,

(R13) Ramo de crédito a la vivienda,

(R14) Ramo de garantía financiera, y

(R15) Seguros de huracán y otros riesgos hidrometeorológicos.

OCTAVA.- Para el cálculo de los requerimientos de solvencia individuales correspondientes a la operación de accidentes y enfermedades (R3), el ramo de salud (R4), el ramo agrícola y de animales (R5), el ramo de automóviles (R6), el ramo de crédito (R7), el ramo de responsabilidad civil y riesgos profesionales (R8), los demás ramos de la operación de daños (R9), los seguros de terremoto y otros riesgos catastróficos (R12), el ramo de crédito a la vivienda (R13), el ramo de garantía financiera (R14), y los seguros de huracán y otros riesgos hidrometeorológicos (R15), se utilizará el ponderador de reaseguro que estará integrado por los siguientes índices:

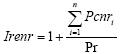

1. Indice de reaseguradoras extranjeras no registradas (Irenr)

Donde:

Pcnri = Primas cedidas a la reaseguradora extranjera no registrada i -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- durante los últimos doce meses transcurridos al cierre del periodo a reportar, en la operación, ramo o seguro donde se esté determinando el índice.

Pr = Primas retenidas durante los últimos doce meses transcurridos al cierre del periodo a reportar, correspondiente a la operación, ramo o seguro para el cual se está determinando el índice.

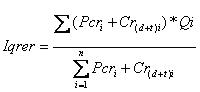

2. Indice de calidad de reaseguradoras extranjeras registradas (Iqrer)

Donde:

Pcri = Total de primas cedidas, por todas las operaciones y ramos, a la reaseguradora extranjera registrada i -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- durante los últimos doce meses transcurridos al cierre del periodo a reportar.

Cr(d+t)i = Total de costos de reaseguro no proporcional, del directo y del tomado, pagados en todas las operaciones y ramos, a la reaseguradora extranjera registrada i -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- durante los últimos doce meses transcurridos al cierre del periodo a reportar.

Qi = Factor de calidad de la reaseguradora extranjera registrada i, que se determinará de acuerdo con la calificación que -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- presente al cierre del periodo a reportar, considerando la siguiente tabla:

|

Calificación |

Standard & Poor’s |

A. M. Best |

Moody´s |

Fitch |

Factores de Calidad Q |

|

Superior |

AAA |

A++, A+ FPR =9 |

Aaa |

AAA |

0.95 |

|

Excelente |

AA+, AA, AA- |

A, A- FPR = 8 y 7 |

Aa1, Aa2, Aa3 |

AA+, AA, AA- |

0.90 |

|

Muy Bueno/ Bueno |

A+, A, A- |

B++, B+ FPR = 6 y 5 |

A1, A2, A3 |

A+,A,A- |

0.85 |

|

Adecuado |

BBB+, BBB, BBB- |

|

Baa1, Baa2, Baa3 |

BBB+, BBB, BBB- |

0.80 |

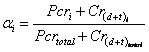

3. Indice de concentración de reaseguradoras extranjeras registradas (Icrer)

![]()

Donde:

αi = Participación de la reaseguradora extranjera registrada i, en las operaciones totales de reaseguro de la Institución, durante los últimos doce meses transcurridos al cierre del periodo a reportar, es decir:

siendo:

Pcri = Total de primas cedidas, por todas las operaciones y ramos, a la reaseguradora extranjera registrada i -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- durante los últimos doce meses transcurridos al cierre del periodo a reportar.

Cr(d+t)i = Total de costos de reaseguro no proporcional, del directo y del tomado, pagados en todas las operaciones y ramos a la reaseguradora extranjera registrada i -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- durante los últimos doce meses transcurridos al cierre del periodo a reportar.

Pcrtotal = Total de primas cedidas, por todas las operaciones y ramos, al total de reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- utilizadas por la Institución cedente durante los últimos doce meses transcurridos al cierre del periodo a reportar.

Cr(d+t)total = Total de costos de reaseguro no proporcional, del directo y del tomado, pagados en todas las operaciones y ramos al total de reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- que haya utilizado la Institución cedente durante los últimos doce meses transcurridos al cierre del periodo a reportar.

NOVENA.- El requerimiento de solvencia para la operación de vida (R1), sin considerar a los seguros de pensiones, derivados de las leyes de seguridad social, se calculará como la suma de los requerimientos de solvencia R1a, R1b, R1c y DACV calculados conforme a los procedimientos que se establecen a continuación:

R1 = R1a + R1b + R1c+DACV

a) Para los planes de seguros cuyo beneficio consista en el pago de sumas aseguradas por muerte o supervivencia, con independencia de la forma de pago de la suma asegurada, el requerimiento de solvencia R1a se obtendrá como la suma de los requerimientos de solvencia del Beneficio Básico Individual (RBInd), del Beneficio Básico Grupo y Colectivo (RBGC) y del Beneficio Adicional (RBAdi) de acuerdo a lo siguiente:

![]()

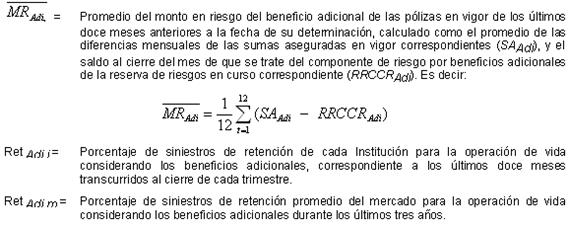

i) El requerimiento de solvencia del Beneficio Básico Individual RBInd, será el

0.0496% del promedio del monto en riesgo (![]() ) del beneficio básico de las

pólizas de seguro individual en vigor de los últimos doce meses, anteriores a

la fecha de su determinación, y aplicando a dicho resultado el porcentaje de

siniestros de retención correspondientes al beneficio básico de las pólizas de

seguro individual (RetInd,i) de cada Institución, sin que éste pueda ser

en ningún momento inferior al porcentaje promedio del mercado del beneficio

básico de las pólizas de seguro individual durante los tres últimos años (RetInd,m), el cual

emitirá la Comisión mediante disposiciones administrativas de carácter general.

) del beneficio básico de las

pólizas de seguro individual en vigor de los últimos doce meses, anteriores a

la fecha de su determinación, y aplicando a dicho resultado el porcentaje de

siniestros de retención correspondientes al beneficio básico de las pólizas de

seguro individual (RetInd,i) de cada Institución, sin que éste pueda ser

en ningún momento inferior al porcentaje promedio del mercado del beneficio

básico de las pólizas de seguro individual durante los tres últimos años (RetInd,m), el cual

emitirá la Comisión mediante disposiciones administrativas de carácter general.

![]()

Donde:

![]() =

Promedio del monto en riesgo del beneficio básico de las pólizas de

seguro individual en vigor de los últimos doce meses anteriores a la fecha de

su determinación, calculado como el promedio de las diferencias mensuales de

las sumas aseguradas en vigor correspondientes (SABIndt) y el saldo al cierre del mes de que se trate del componente de riesgo

por muerte o supervivencia de la reserva matemática correspondiente (RMCRBIndt). Es decir,

=

Promedio del monto en riesgo del beneficio básico de las pólizas de

seguro individual en vigor de los últimos doce meses anteriores a la fecha de

su determinación, calculado como el promedio de las diferencias mensuales de

las sumas aseguradas en vigor correspondientes (SABIndt) y el saldo al cierre del mes de que se trate del componente de riesgo

por muerte o supervivencia de la reserva matemática correspondiente (RMCRBIndt). Es decir,

Donde:

Para efectos de estas Reglas se entenderá por beneficio básico de los seguros de vida, aquellos que tengan como base riesgos de muerte o supervivencia que puedan afectar la persona del asegurado en su existencia. Los beneficios adicionales serán aquellos que, basados en la salud o en accidentes personales, se incluyan en pólizas regulares de seguros de vida, entre los cuales se incluyen de manera enunciativa, mas no limitativa los siguientes: beneficio adicional de exención de pago de primas por invalidez, beneficio de invalidez sin espera, beneficio adicional por muerte accidental o pérdidas orgánicas y beneficio de anticipo de suma asegurada por enfermedad en fase terminal.

La Comisión emitirá en el primer trimestre de cada año, mediante disposiciones administrativas de carácter general los porcentajes de siniestros de retención promedio del mercado para el beneficio básico individual, para el beneficio básico grupo y colectivo y para beneficios adicionales. Cuando dicha Comisión no emita las citadas disposiciones, las Instituciones tomarán en cuenta los que se hubieren determinado al último periodo de que se trate.

b) Para los planes cuyo beneficio consista en el pago de rentas

contingentes inmediatas o diferidas, el requerimiento de solvencia R1b, será el 4% de

la reserva matemática de retención (![]() ), de las pólizas que se encuentren en vigor a la fecha de cálculo de

dicho requerimiento:

), de las pólizas que se encuentren en vigor a la fecha de cálculo de

dicho requerimiento:

![]()

Se entenderá como rentas contingentes, a aquellas rentas cuyo pago esté sujeto a la condición de supervivencia del asegurado.

Cuando un plan consista en la constitución de un fondo para el pago futuro de rentas y el monto de las rentas dependa del valor que alcance dicho fondo, ese plan no deberá considerarse para efectos de este cálculo durante el tiempo que se encuentre en el periodo de constitución del fondo.

c) Para los Fondos en Administración, vinculados con los seguros de vida, se considerará un requerimiento de solvencia R1c, equivalente al 1% de dichos fondos, es decir:

R1c = 1% Fondos en Administración

Para efectos de estas Reglas, se entenderá por Fondos en Administración:

i. A aquellos recursos afectados por fideicomisos, mandatos o comisiones, en los cuales la Institución actúe como fiduciaria.

ii. A los recursos vinculados con los seguros de vida y que se relacionen con el pago de primas, dividendos o indemnizaciones por los contratos de seguros que celebren, distintos a los que mantenga la Institución como componente de riesgo por muerte o supervivencia de las reservas técnicas correspondientes, aun y cuando no se formalicen mediante fideicomisos, mandatos o comisiones.

iii. A los recursos vinculados a los planes de seguros que consistan en la constitución de un fondo para el pago futuro de rentas y el monto de las rentas dependa del valor que alcance dicho fondo, durante el tiempo que dicho plan se encuentre en el periodo de constitución del referido fondo.

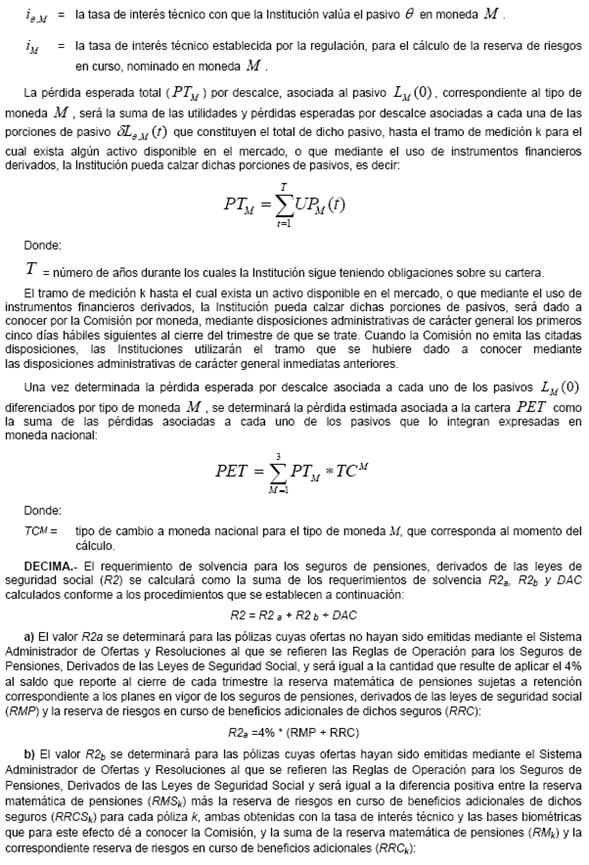

d) Para los seguros de vida, sin considerar a los seguros de pensiones, derivados de las leyes de seguridad social, las Instituciones deberán calcular un requerimiento de capital por descalce entre activos y pasivos (DACV).

El requerimiento de capital por descalce entre activos y pasivos (DACV) se determinará como la suma de los requerimientos de capital por dicho descalce correspondiente a cada uno de los tipos de moneda (PTM) que opera la Institución expresados en moneda nacional, sin que dicho requerimiento pueda ser inferior a cero, es decir:

La probabilidad de permanencia de la póliza deberá considerar el efecto tanto de la caducidad como de la supervivencia de la persona o personas cubiertas por el seguro de que se trate. Las Instituciones deberán presentar a la Comisión, antes del 1o. de octubre de cada año, las tasas de caducidad que utilizarán para el cálculo de este requerimiento de capital durante el ejercicio siguiente, acompañadas de un estudio técnico que sustente el valor de dichas tasas, con base en la experiencia de la Institución o, cuando así se justifique, basada en experiencia estadística de mercado, en la forma y términos que la propia Comisión determine mediante disposiciones administrativas de carácter general. Dicho estudio deberá ser elaborado y firmado por el actuario responsable de la valuación de las reservas técnicas y contar con la opinión favorable del auditor externo actuarial de la Institución.

La Comisión contará con un plazo de 40 días hábiles a partir de la entrega de las tasas de caducidad y el estudio técnico a que se refiere el párrafo anterior, para que, en su caso, comunique a las Instituciones respectivas las observaciones o deficiencias del estudio correspondiente que sustenta el cálculo de dichas tasas de caducidad. En este caso y en tanto no se subsanen dichas observaciones o deficiencias, el cálculo de la probabilidad de permanencia del plan (Pr (t)), señalado en este numeral 2 considerará únicamente la probabilidad de supervivencia de la persona o personas cubiertas por el seguro de que se trate. Si la Institución no presenta dichas tasas de caducidad en los términos señalados en el párrafo anterior, el cálculo de la probabilidad de permanencia del plan (Pr (t)) considerará únicamente la probabilidad de supervivencia de la persona o personas cubiertas por el seguro de que se trate.

La proyección de los pasivos de acuerdo con este numeral 2, deberá realizarse con base en los supuestos demográficos y financieros utilizados en el cálculo de las reservas, de conformidad con lo previsto en el artículo 47 de la LGISMS y demás disposiciones aplicables.

La Comisión dará a conocer, mediante disposiciones administrativas de carácter general, los lineamientos y principios técnicos específicos que las Instituciones habrán de observar en la realización y presentación ante la propia Comisión de la proyección del pasivo señalado en este numeral 2. Dicha proyección deberá ser elaborada y firmada por el actuario responsable de la valuación de las reservas técnicas. Para tal efecto, las Instituciones deberán registrar ante la Comisión la nota técnica respectiva, misma que deberá ser elaborada y firmada por el actuario responsable de la valuación de las reservas técnicas, y contar con el visto bueno del auditor externo actuarial.

Asimismo, la propia Comisión dará a conocer, mediante disposiciones administrativas de carácter general, las condiciones específicas y lineamientos para que las Instituciones puedan utilizar, en su caso, métodos simplificados de proyección del pasivo.

Las Instituciones podrán asignar activos en moneda extranjera o indizada para calzar pasivos constituidos en moneda nacional. Asimismo, podrán utilizar activos en una moneda diferente a la moneda a calzar, siempre y cuando se garantice que a través del uso de derivados los flujos de dichos activos se conviertan al mismo tipo de la moneda a calzar.

La Comisión, mediante disposiciones administrativas de carácter general, definirá los criterios para la proyección del activo en estos casos.

En el caso de que el monto de los activos sea menor al monto del pasivo por tipo de moneda (M) al cual fue asignado, el proceso de medición de la pérdida o utilidad por descalce considerará que dicho faltante está cubierto por activos con una tasa de rendimiento y reinversión igual a la que determine la Comisión para efectos de lo previsto en el numeral 6.2 de la presente Regla, en el entendido que dicha carencia de activos se incorporará al requerimiento de solvencia por faltante de cobertura de reservas técnicas.

En el caso de que el monto de los activos sea mayor al monto de la porción del pasivo que pretenden calzar, el proceso de medición de la pérdida o utilidad por descalce deberá realizarse con una parte del monto de dichos activos equivalente al monto del pasivo al cual fue asignado, en el entendido que el sobrante será considerado como activo afecto a la cobertura del requerimiento de solvencia.

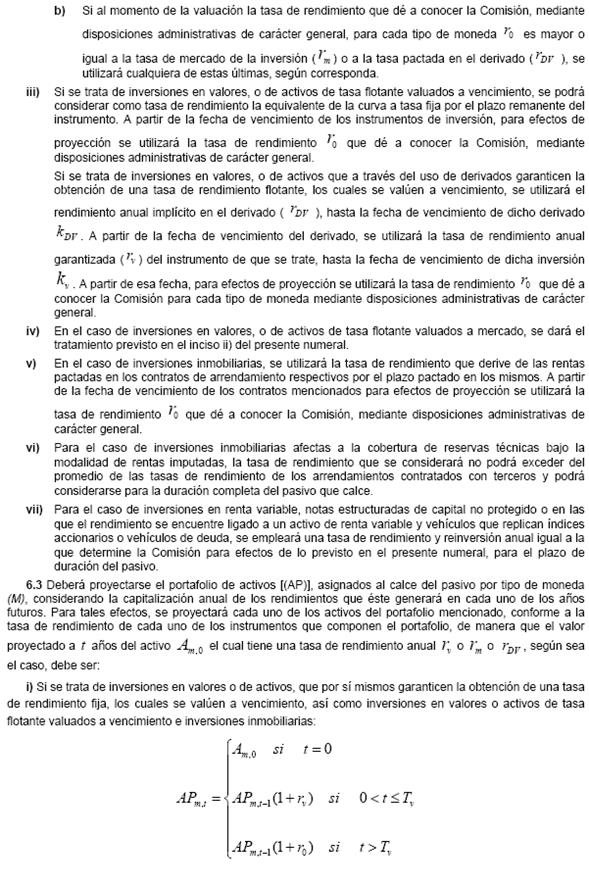

6. Una vez realizada la asignación de activos conforme al numeral 5 anterior, la Institución deberá estimar el valor esperado de la pérdida por descalce mediante el siguiente procedimiento:

6.1 Las Instituciones deberán determinar el valor proyectado de los activos con los que estarán respaldando los pasivos, durante el tiempo en el cual esperan seguir teniendo pasivos derivados de su cartera actual de pólizas en vigor.

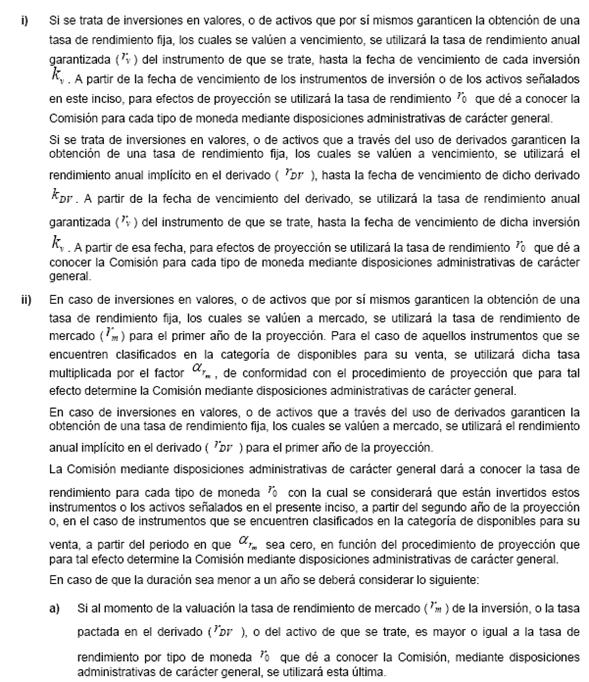

6.2 Para efectos de calcular el valor proyectado del activo, se utilizará una tasa de rendimiento anual que se determinará de acuerdo con los siguientes criterios:

iv) Si se trata de inversiones en valores o de activos, que a través del uso de derivados, garanticen la obtención de una tasa de rendimiento fija, los cuales se valúen a mercado, así como inversiones en valores o activos de tasa flotante valuados a mercado e inversiones de renta variable, notas estructuradas de capital no protegido o en las que el rendimiento se encuentre ligado a un activo de renta variable y vehículos que replican índices accionarios o vehículos de deuda:

Donde:

Para estos efectos, se deberá incluir en el saldo de la reserva matemática de pensiones y de riesgos en curso de beneficios adicionales, tanto las obligaciones derivadas de la LSS, como las obligaciones derivadas de la LISSSTE.

c) El requerimiento bruto de capital por descalce entre activos y pasivos (DAC) se determinará como la suma del valor presente del requerimiento adicional por descalce entre los activos y pasivos (VPRAk), correspondientes a los intervalos de medición (k), considerando en dicha suma hasta el intervalo (k) para el cual exista algún activo disponible en el mercado, o que mediante el uso de instrumentos financieros derivados, la Institución pueda calzar dicho pasivo:

![]()

Donde:

k = Intervalo de medición anual.

![]() = Valor

presente del requerimiento adicional por descalce entre los activos y pasivos

correspondiente al tramo de medición k.

= Valor

presente del requerimiento adicional por descalce entre los activos y pasivos

correspondiente al tramo de medición k.

N = Número total de intervalos anuales de medición durante los cuales la Institución sigue teniendo obligaciones sobre su cartera, conforme a la proyección de los pasivos.

El tramo de medición k hasta el cual exista un activo disponible en el mercado, o que mediante el uso de instrumentos financieros derivados, la Institución pueda calzar dicho pasivo, será dado a conocer por la Comisión por moneda, mediante disposiciones administrativas de carácter general los primeros cinco días hábiles siguientes al cierre del trimestre de que se trate. Cuando la Comisión no emita las citadas disposiciones, las Instituciones utilizarán el tramo que se hubiere dado a conocer mediante las disposiciones administrativas de carácter general inmediatas anteriores.

Para la determinación del valor presente del requerimiento adicional por descalce entre activos y pasivos, de cada intervalo de medición (k) (VPRAk), las Instituciones deberán utilizar la tasa de descuento que determine la Comisión, mediante disposiciones administrativas de carácter general.

A efecto de que las Instituciones estén en posibilidades de determinar el requerimiento adicional por descalce entre activos y pasivos (Rk), deberán precisar dicho descalce, definido como la diferencia entre sus pasivos (Pk) y los activos (Ak) al final de cada intervalo de medición de la siguiente forma:

Rk = Pk - Ak

Si la diferencia entre el valor de los pasivos y los activos es positiva, se entenderá que existe descalce. En caso contrario se tomará como cero.

El procedimiento que deberán emplear las Instituciones para la valuación de activos y pasivos se sujetará a lo siguiente:

1. Los pasivos estarán conformados por las siguientes reservas técnicas, correspondientes en lo aplicable, tanto a las obligaciones derivadas de la LSS, como a las obligaciones derivadas de la LISSSTE: matemática de pensiones, de riesgos en curso de beneficios adicionales, matemática especial, de contingencia, para fluctuación de inversiones y de obligaciones pendientes de cumplir, incluyendo tanto las de beneficios básicos, como las de beneficios adicionales.

La valuación de los pasivos de las Instituciones (Pk) deberá determinarse para el total de intervalos anuales de medición durante los cuales la Institución sigue teniendo obligaciones sobre su cartera. El valor del pasivo correspondiente al intervalo de medición inicial k=0 será el equivalente al saldo al trimestre de que se trate.

Para la determinación de la proyección de las reservas técnicas de pensiones a que se refiere la presente Regla, deberán aplicarse las bases biométricas y tasa de interés técnico con las cuales se valúe la reserva matemática y la reserva de riesgos en curso de beneficios adicionales respectivas.

La proyección del pasivo se calculará empleando el método de valuación póliza por póliza de acuerdo al último estatus vigente en la composición familiar. Para tal efecto, las Instituciones deberán registrar ante la Comisión la nota técnica respectiva.

2. Los activos serán las inversiones en valores autorizadas a la cobertura de las reservas técnicas anteriores, atendiendo a los requisitos establecidos en las Reglas para la Inversión de las Reservas Técnicas de las Instituciones y Sociedades Mutualistas de Seguros.

Se deberán asignar a

cada uno de los pasivos por tipo de moneda (M) un portafolio compuesto

por ![]() activos

activos![]() , de manera

que la suma de valores de los activos que sean asignados en el momento de

valuación sea igual al monto de la porción del pasivo que se pretende calzar.

, de manera

que la suma de valores de los activos que sean asignados en el momento de

valuación sea igual al monto de la porción del pasivo que se pretende calzar.

En el caso de que el monto de los activos sea menor al monto del pasivo por tipo de moneda (M) al cual fue asignado, el proceso de medición de la pérdida o utilidad por descalce considerará que dicho faltante está cubierto por activos con una tasa de rendimiento y reinversión igual a la que determine la Comisión para efectos de lo previsto en el numeral 6.2 de la novena de las presentes Reglas, en el entendido de que dicha carencia de activos se incorporará al requerimiento de solvencia por faltante de cobertura de reservas técnicas.

En el caso de que el monto de los activos sea mayor al monto de la porción del pasivo que pretenden calzar, el proceso de medición de la pérdida o utilidad por descalce deberá realizarse con una parte del monto de dichos activos equivalente al monto del pasivo al cual fue asignado, en el entendido de que el sobrante será considerado como activo afecto a la cobertura del requerimiento de solvencia.

Las Instituciones deberán valuar los activos para el total de intervalos de medición (Ak), durante los cuales la Institución siga teniendo obligaciones sobre su cartera.

Para obtener la proyección de los activos se procederá de la siguiente forma:

a) Se calculará el valor del activo al cierre del trimestre de que se trate (A0).

b) Para efecto de la proyección del activo, en la medida en que exista en los periodos de valuación, las Instituciones podrán utilizar inversiones en valores que ofrezcan un rendimiento garantizado superior o igual a la inflación o inversiones en valores que ofrezcan rendimientos nominales, siempre y cuando dichas inversiones se encuentren cubiertas mediante la adquisición de productos derivados sobre el Indice Nacional de Precios al Consumidor o sobre Unidades de Inversión que realicen con intermediarios autorizados, a fin de garantizar un rendimiento superior o igual a la inflación, de acuerdo con lo siguiente:

i) Si se trata de inversiones en valores, o de activos que por sí

mismos garanticen la obtención de una tasa de rendimiento fija superior o igual

a la inflación, los cuales se valúen a vencimiento, se utilizará la tasa de

rendimiento anual garantizada (![]() ) del instrumento de que se

trate, hasta la fecha de vencimiento de cada inversión

) del instrumento de que se

trate, hasta la fecha de vencimiento de cada inversión![]() . A partir

de la fecha de vencimiento de los instrumentos de inversión u de los activos

señalados en este inciso, para efectos de proyección se utilizará la tasa de

rendimiento para cada tipo de moneda

. A partir

de la fecha de vencimiento de los instrumentos de inversión u de los activos

señalados en este inciso, para efectos de proyección se utilizará la tasa de

rendimiento para cada tipo de moneda ![]() que dé a conocer la Comisión

mediante disposiciones administrativas de carácter general.

que dé a conocer la Comisión

mediante disposiciones administrativas de carácter general.

Si se trata de

inversiones en valores, o de activos que a través del uso de derivados

garanticen la obtención de una tasa de rendimiento fija superior o igual a la

inflación, los cuales se valúen a vencimiento, se utilizará el rendimiento

anual implícito en el derivado (![]() ), hasta la fecha de vencimiento

de dicho derivado

), hasta la fecha de vencimiento

de dicho derivado![]() . A partir de la fecha de

vencimiento del derivado, se utilizará la tasa de rendimiento anual garantizada

(

. A partir de la fecha de

vencimiento del derivado, se utilizará la tasa de rendimiento anual garantizada

(![]() ) del

instrumento de que se trate, hasta la fecha de vencimiento de dicha inversión

) del

instrumento de que se trate, hasta la fecha de vencimiento de dicha inversión![]() . A partir de

esa fecha, para efectos de proyección se utilizará la tasa de rendimiento para

cada tipo de moneda

. A partir de

esa fecha, para efectos de proyección se utilizará la tasa de rendimiento para

cada tipo de moneda ![]() que dé a conocer la Comisión

mediante disposiciones administrativas de carácter general.

que dé a conocer la Comisión

mediante disposiciones administrativas de carácter general.

ii) En caso de inversiones en valores, o de activos que por sí mismos

garanticen la obtención de una tasa de rendimiento fija superior o igual a la

inflación, los cuales se valúen a mercado, se utilizará la tasa de rendimiento

de mercado (![]() ) para el primer año de la

proyección. Para el caso de aquellos instrumentos que se encuentren

clasificados en la categoría de disponibles para su venta, se utilizará dicha

tasa multiplicada por el factor

) para el primer año de la

proyección. Para el caso de aquellos instrumentos que se encuentren

clasificados en la categoría de disponibles para su venta, se utilizará dicha

tasa multiplicada por el factor![]() , de conformidad con el

procedimiento de proyección que para tal efecto determine la Comisión mediante

disposiciones administrativas de carácter general.

, de conformidad con el

procedimiento de proyección que para tal efecto determine la Comisión mediante

disposiciones administrativas de carácter general.

En caso de inversiones en valores, o de activos que a través del uso de derivados garanticen la obtención de una tasa de rendimiento fija, los cuales se valúen a mercado y aquellos que se valúen a mercado y se encuentren clasificados en la categoría de disponibles para su venta, se utilizará el rendimiento anual implícito

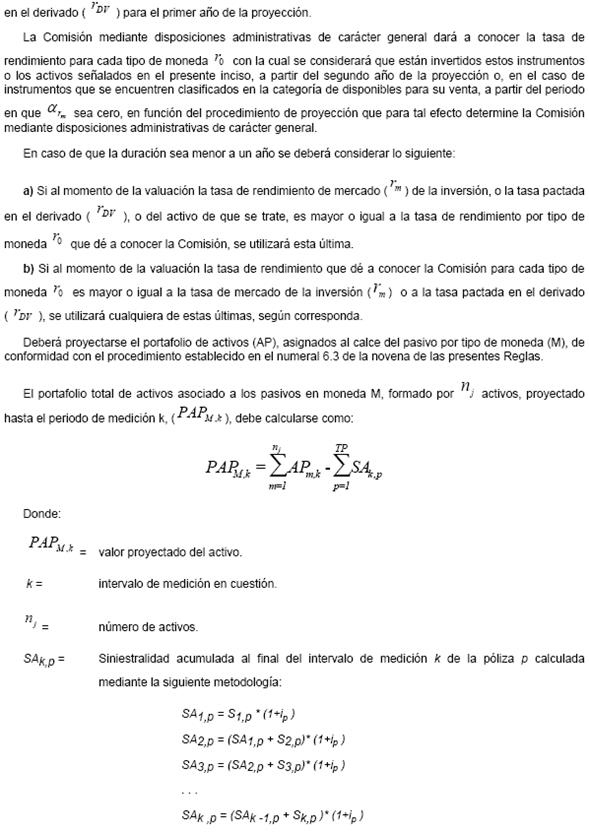

Donde:

Sk,p = valor de la nómina (siniestros) proyectado actuarialmente al intervalo de medición k de la póliza p calculado tomando en cuenta las diferentes combinaciones de la pensión a pagar de acuerdo al estatus que sobreviva y éste se multiplicará por la probabilidad de sobrevivencia de dicho estatus, para lo cual deberán aplicarse las bases biométricas con las cuales se valúe la reserva matemática de pensiones y de riesgos en curso de beneficios adicionales respectivas, de acuerdo al sexo y edad de cada uno de los asegurados, integrantes del grupo familiar del pensionado.

TP = Total de pólizas en vigor.

ip = tasa de interés técnico con la que se valúe la Reserva Matemática de Pensiones de la póliza p, de acuerdo a la Décima Cuarta de las Reglas de Operación para los Seguros de Pensiones, derivados de las Leyes de Seguridad Social.

Para los efectos de determinar la siniestralidad real y la siniestralidad real acumulada a que se refiere la presente Regla, deberán considerarse tanto las obligaciones derivadas de la LSS y de la LISSSTE. La metodología para determinar el valor de la siniestralidad deberá someterse a consideración de la Comisión mediante el registro de la nota técnica respectiva.

El requerimiento adicional para cada intervalo de medición (k), (RAk), será obtenido mediante el siguiente procedimiento:

RA0 = R0 , donde R0 = P0 - A0

RA1 = R1 - R0

. . .

RAk = Rk - R k-1 , donde Rk= Pk - Ak

Las Instituciones deberán contar, en todo momento, con los elementos que sustenten la valuación y proyección de los pasivos y activos, a efecto de que la Comisión compruebe su cálculo cuando así lo determine.

DECIMA PRIMERA.- El requerimiento de solvencia para la operación de accidentes y enfermedades (R3), será igual a la cantidad que resulte mayor entre el requerimiento determinado en base a las primas emitidas (R3(a)) o el requerimiento determinado en base a los siniestros netos (R3(b)), aplicando a dicha cantidad el Indice de reaseguradoras extranjeras no registradas (Irenr), más el resultado de multiplicar 14.77% por la suma de la prima cedida a reaseguradoras extranjeras registradas y el costo de reaseguro no proporcional, del directo y del tomado, pagado a reaseguradoras extranjeras registradas, multiplicado por uno menos el Indice de calidad de reaseguradoras extranjeras registradas (Iqrer) y por el Indice de concentración de reaseguradoras extranjeras registradas (Icrer), tal y como se muestra en la siguiente fórmula:

R3 = Max (R3(a) , R3(b)) * Irenr + 14.77%*( Pcedida + Costo )* (1-Iqrer)*Icrer

Donde:

R3(a) = Requerimiento en base a las primas emitidas.

R3(b) = Requerimiento en base a los siniestros netos ocurridos.

Pcedida = Primas cedidas a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para la operación de accidentes y enfermedades, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

Costo = Costos de reaseguro no proporcional, del directo y del tomado, pagados a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para la operación de accidentes y enfermedades, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

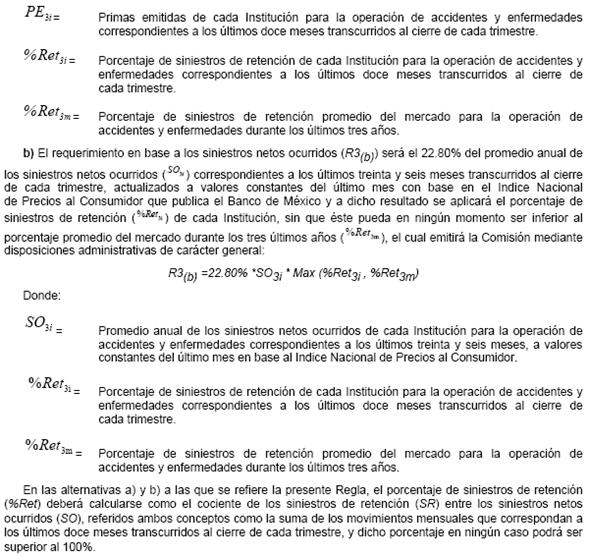

a) El requerimiento en base a las primas emitidas (R3(a))

será el 14.77% de la suma de las primas emitidas (![]() ) correspondientes a los últimos

doce meses transcurridos al cierre de cada trimestre y aplicando a dicho

resultado el porcentaje de siniestros de retención (

) correspondientes a los últimos

doce meses transcurridos al cierre de cada trimestre y aplicando a dicho

resultado el porcentaje de siniestros de retención (![]() ) de cada Institución, sin que

éste pueda en ningún momento ser inferior al porcentaje promedio del mercado

durante los tres últimos años (

) de cada Institución, sin que

éste pueda en ningún momento ser inferior al porcentaje promedio del mercado

durante los tres últimos años (![]() ), el cual emitirá la Comisión

mediante disposiciones administrativas de carácter general:

), el cual emitirá la Comisión

mediante disposiciones administrativas de carácter general:

R3(a) = 14.77% *PE3i * Max (%Ret3i , %Ret3m)

Donde:

La Comisión emitirá en el primer trimestre de cada año, mediante disposiciones administrativas de carácter general, el porcentaje de siniestros de retención promedio del mercado durante los tres últimos años. Cuando dicha Comisión no emita las citadas disposiciones, las Instituciones tomarán en cuenta los que se hubieren determinado al último periodo de que se trate.

DECIMA SEGUNDA.- El requerimiento de solvencia para el ramo de salud (R4) será igual a la cantidad que resulte mayor entre el requerimiento determinado en base a las primas emitidas (R4(a)) o el requerimiento determinado en base a los siniestros netos (R4(b)), aplicando a dicha cantidad el Indice de reaseguradoras extranjeras no registradas (Irenr), más el resultado de multiplicar 11.76% por la suma de la prima cedida a reaseguradoras extranjeras registradas y el costo de reaseguro no proporcional, del directo y del tomado, pagado a reaseguradoras extranjeras registradas, multiplicado por uno menos el Indice de calidad de reaseguradoras extranjeras registradas (Iqrer) y por el Indice de concentración de reaseguradoras extranjeras registradas (Icrer), tal y como se muestra en la siguiente fórmula:

R4 = Max (R4(a), R4(b)) * Irenr + 11.76% * (Pcedida + Costo)* (1-Iqrer)* Icrer

Donde:

R4(a) = Requerimiento en base a las primas emitidas.

R4(b) = Requerimiento en base a los siniestros netos ocurridos.

Pcedida = Primas cedidas a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo de salud, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

Costo = Costos de reaseguro no proporcional, del directo y del tomado, pagados a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo de salud, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

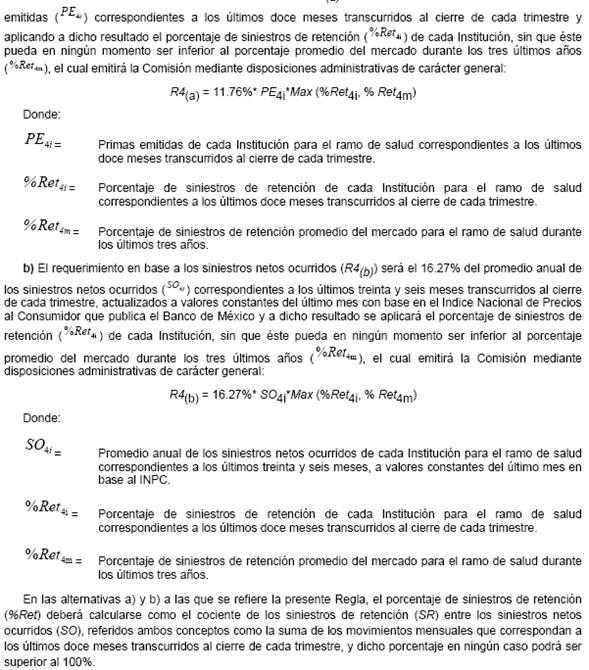

a) El requerimiento en base a las primas emitidas (R4(a))

será el 11.76% de la suma de las primas

La Comisión, emitirá en el primer trimestre de cada año, mediante disposiciones administrativas de carácter general, el porcentaje de siniestros de retención promedio del mercado durante los tres últimos años. Cuando dicha Comisión no emita las citadas disposiciones, las Instituciones tomarán en cuenta los que se hubieren determinado al último periodo de que se trate.

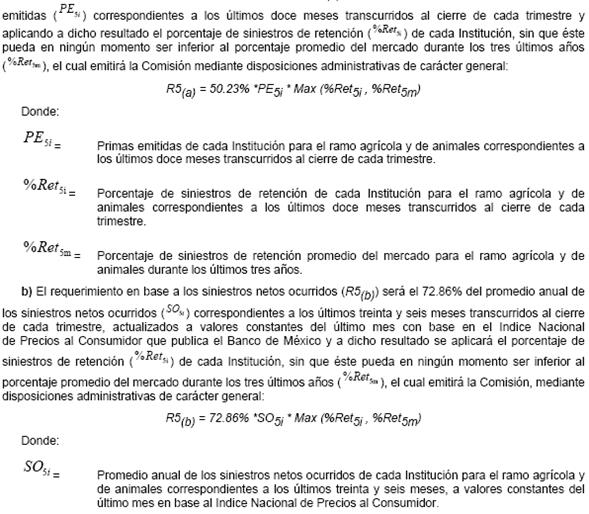

DECIMA TERCERA.- El requerimiento de solvencia para el ramo agrícola y de animales (R5), será igual a la cantidad que resulte mayor entre el requerimiento determinado en base a las primas emitidas (R5(a)) o el requerimiento determinado en base a los siniestros netos (R5(b)), aplicando a dicha cantidad el Indice de reaseguradoras extranjeras no registradas (Irenr), más lo que resulte de multiplicar 50.23% por la suma de la prima cedida a reaseguradoras extranjeras registradas y el costo de reaseguro no proporcional, del directo y del tomado, pagado a reaseguradoras extranjeras registradas, multiplicado por uno menos el Indice de calidad de reaseguradoras extranjeras registradas (Iqrer) y por el Indice de concentración de reaseguradoras extranjeras registradas (Icrer), tal y como se muestra en la siguiente fórmula:

R5 = Max (R5(a) , R5(b)) * Irenr + 50.23% * (Pcedida + Costo)* (1-Iqrer)*Icrer

Donde:

R5(a) = Requerimiento en base a las primas emitidas.

R5(b) = Requerimiento en base a los siniestros netos ocurridos.

Pcedida = Primas cedidas a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo agrícola y de animales, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

Costo = Costos de reaseguro no proporcional, del directo y del tomado, pagados a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo agrícola y de animales, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

a) El requerimiento en base a las primas

emitidas (R5(a)) será el 50.23% de la suma de las primas

![]() = Porcentaje

de siniestros de retención de cada Institución para el ramo agrícola y de

animales correspondientes a los últimos doce meses transcurridos al cierre de

cada trimestre.

= Porcentaje

de siniestros de retención de cada Institución para el ramo agrícola y de

animales correspondientes a los últimos doce meses transcurridos al cierre de

cada trimestre.

![]() = Porcentaje

de siniestros de retención promedio del mercado para el ramo agrícola y de

animales durante los últimos tres años.

= Porcentaje

de siniestros de retención promedio del mercado para el ramo agrícola y de

animales durante los últimos tres años.

En las alternativas a) y b) a las que se refiere la presente Regla, el porcentaje de siniestros de retención (%Ret) deberá calcularse como el cociente de los siniestros de retención (SR) entre los siniestros netos ocurridos (SO), referidos ambos conceptos como la suma de los movimientos mensuales que correspondan a los últimos doce meses transcurridos al cierre de cada trimestre, y dicho porcentaje en ningún caso podrá ser superior al 100%.

La Comisión emitirá en el primer trimestre de cada año, mediante disposiciones administrativas de carácter general, el porcentaje de siniestros de retención promedio del mercado durante los tres últimos años. Cuando dicha Comisión no emita las citadas disposiciones, las Instituciones tomarán en cuenta los que se hubieren determinado al último periodo de que se trate.

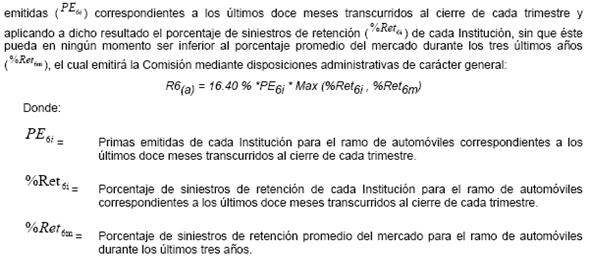

DECIMA CUARTA.- El requerimiento de solvencia para el ramo de automóviles (R6), será igual a la cantidad que resulte mayor entre el requerimiento determinado en base a las primas emitidas (R6(a)) o el requerimiento determinado en base a los siniestros netos (R6(b)), aplicando a dicha cantidad el Indice de reaseguradoras extranjeras no registradas (Irenr), más lo que resulte de multiplicar 16.40% por la suma de la prima cedida a reaseguradoras extranjeras registradas y el costo de reaseguro no proporcional, del directo y del tomado, pagado a reaseguradoras extranjeras registradas, multiplicado por uno menos el Indice de calidad de reaseguradoras extranjeras registradas (Iqrer) y por el Indice de concentración de reaseguradoras extranjeras registradas (Icrer), tal y como se muestra en la siguiente fórmula:

R6 = Max (R6(a), R6(b)) * Irenr + 16.40% * (Pcedida + Costo)* (1-Iqrer)*Icrer

Donde:

R6(a) = Requerimiento en base a las primas emitidas.

R6(b) = Requerimiento en base a los siniestros netos ocurridos.

Pcedida = Primas cedidas a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo de automóviles, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

Costo = Costos de reaseguro no proporcional, del directo y del tomado, pagados a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo de automóviles, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

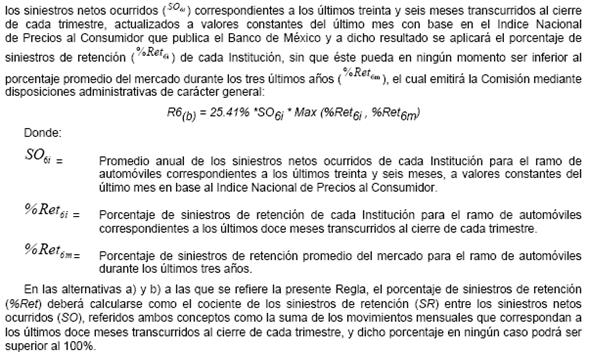

a) El requerimiento en base a las primas emitidas (R6(a)) será el 16.40% de la suma de las primas

b) El requerimiento en base a los siniestros netos ocurridos (R6(b)) será el 25.41% del promedio anual de

La Comisión emitirá en el primer trimestre de cada año, mediante disposiciones administrativas de carácter general, el porcentaje de siniestros de retención promedio del mercado durante los tres últimos años. Cuando dicha Comisión no emita las citadas disposiciones, las Instituciones tomarán en cuenta los que se hubieren determinado al último periodo de que se trate.

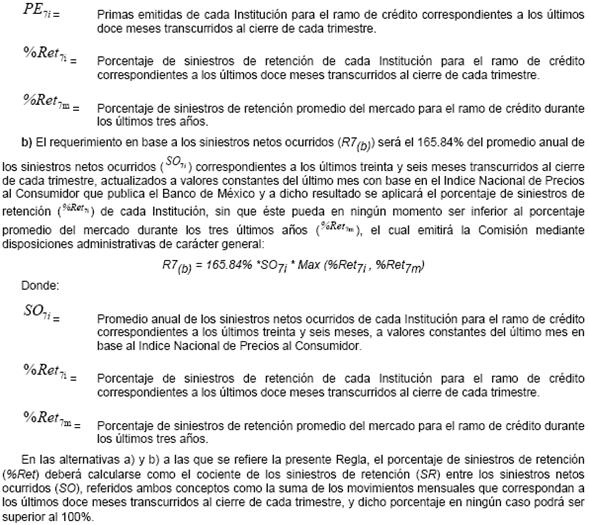

DECIMA QUINTA.- El requerimiento de solvencia para el ramo de crédito (R7), será igual a la cantidad que resulte mayor entre el requerimiento determinado en base a las primas emitidas (R7(a)) o el requerimiento determinado en base a los siniestros netos (R7(b)), aplicando a dicha cantidad el Indice de reaseguradoras extranjeras no registradas (Irenr), más lo que resulte de multiplicar 101.41% por la suma de la prima cedida a reaseguradoras extranjeras registradas y el costo de reaseguro no proporcional, del directo y del tomado, pagado a reaseguradoras extranjeras registradas, multiplicado por uno menos el Indice de calidad de reaseguradoras extranjeras registradas (Iqrer) y por el Indice de concentración de reaseguradoras extranjeras registradas (Icrer), tal y como se muestra en la siguiente fórmula:

R7 = Max (R7(a), R7(b)) * Irenr + 101.41% * (Pcedida + Costo)* (1-Iqrer)*Icrer

Donde:

R7(a) = Requerimiento en base a las primas emitidas.

R7(b)= Requerimiento en base a los siniestros netos ocurridos.

Pcedida= Primas cedidas a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo de crédito, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

Costo = Costos de reaseguro no proporcional, del directo y del tomado, pagados a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo de crédito, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

a) El requerimiento en base a las primas emitidas (R7(a))

será el 101.41% de la suma de las primas emitidas (![]() ) correspondientes a los últimos

doce meses transcurridos al cierre de cada trimestre y aplicando a dicho

resultado el porcentaje de siniestros de retención (

) correspondientes a los últimos

doce meses transcurridos al cierre de cada trimestre y aplicando a dicho

resultado el porcentaje de siniestros de retención (![]() ) de cada Institución, sin que

éste pueda en ningún momento ser inferior al porcentaje promedio del mercado

durante los tres últimos años (

) de cada Institución, sin que

éste pueda en ningún momento ser inferior al porcentaje promedio del mercado

durante los tres últimos años (![]() ), el cual emitirá la Comisión

mediante disposiciones administrativas de carácter general:

), el cual emitirá la Comisión

mediante disposiciones administrativas de carácter general:

R7(a) =101.41% *PE7i * Max (%Ret7i , %Ret7m)

Donde:

La Comisión emitirá en el primer trimestre de cada año, mediante disposiciones administrativas de carácter general, el porcentaje de siniestros de retención promedio del mercado durante los tres últimos años. Cuando dicha Comisión no emita las citadas disposiciones, las Instituciones tomarán en cuenta los que se hubieren determinado al último periodo de que se trate.

DECIMA SEXTA.- El requerimiento de solvencia para el ramo de responsabilidad civil y riesgos profesionales (R8), será igual a la cantidad que resulte mayor entre el requerimiento determinado en base a las primas emitidas (R8(a)) o el requerimiento determinado en base a los siniestros netos (R8(b)), aplicando a dicha cantidad el Indice de reaseguradoras extranjeras no registradas (Irenr), más lo que resulte de multiplicar 43.29% por la suma de la prima cedida a reaseguradoras extranjeras registradas y el costo de reaseguro no proporcional, del directo y del tomado, pagado a reaseguradoras extranjeras registradas, multiplicado por uno menos el Indice de calidad de reaseguradoras extranjeras registradas (Iqrer) y por el Indice de concentración de reaseguradoras extranjeras registradas (Icrer), tal y como se muestra en la siguiente fórmula:

R8 = Max (R8(a), R8(b)) * Irenr + 43.29% * (Pcedida + Costo)* (1-Iqrer)*Icrer

Donde:

R8(a) = Requerimiento en base a las primas emitidas.

R8(b) = Requerimiento en base a los siniestros netos ocurridos.

Pcedida= Primas cedidas a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo de responsabilidad civil y riesgos profesionales, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

Costo = Costos de reaseguro no proporcional, del directo y del tomado, pagados a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para el ramo de responsabilidad civil y riesgos profesionales, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

a) El requerimiento en base a las primas emitidas (R8(a)) será el 43.29% de la suma de las primas emitidas (PE8i) correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre y aplicando a dicho resultado el porcentaje de siniestros de retención (%Ret8i) de cada Institución, sin que éste pueda en ningún momento ser inferior al porcentaje promedio del mercado durante los tres últimos años (%Ret8m), el cual emitirá la Comisión mediante disposiciones administrativas de carácter general:

R8(a) = 43.29% *PE8i * Max (%Ret8i , %Ret8m)

Donde:

PE8i = Primas emitidas de cada Institución para el ramo de responsabilidad civil y riesgos profesionales correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

%Ret8i = Porcentaje de siniestros de retención de cada Institución para el ramo de responsabilidad civil y riesgos profesionales correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

%Ret8m = Porcentaje de siniestros de retención promedio del mercado para el ramo de responsabilidad civil y riesgos profesionales durante los últimos tres años.

b) El requerimiento en base a los siniestros netos ocurridos (R8(b)) será el 100.10% del promedio anual de los siniestros netos ocurridos (SO8i) correspondientes a los últimos treinta y seis meses transcurridos al cierre de cada trimestre, actualizados a valores constantes del último mes con base en el Indice Nacional de Precios al Consumidor que publica el Banco de México y a dicho resultado se aplicará el porcentaje de siniestros de retención (%Ret8i) de cada Institución, sin que éste pueda en ningún momento ser inferior al porcentaje promedio del mercado durante los tres últimos años (%Ret8m), el cual emitirá la Comisión mediante disposiciones administrativas de carácter general:

R8(b) = 100.10% *SO8i * Max (%Ret8i , %Ret8m)

Donde:

SO8i = Promedio anual de los siniestros netos ocurridos de cada Institución para el ramo de responsabilidad civil y riesgos profesionales correspondientes a los últimos treinta y seis meses, a valores constantes del último mes en base al Indice Nacional de Precios al Consumidor.

%Ret8i = Porcentaje de siniestros de retención de cada Institución para el ramo de responsabilidad civil y riesgos profesionales correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

%Ret8m = Porcentaje de siniestros de retención promedio del mercado para el ramo de responsabilidad civil y riesgos profesionales durante los últimos tres años.

En las alternativas a) y b) a las que se refiere la presente Regla, el porcentaje de siniestros de retención (%Ret) deberá calcularse como el cociente de los siniestros de retención (SR) entre los siniestros netos ocurridos (SO), referidos ambos conceptos como la suma de los movimientos mensuales que correspondan a los últimos doce meses transcurridos al cierre de cada trimestre, y dicho porcentaje en ningún caso podrá ser superior al 100%.

La Comisión emitirá en el primer trimestre de cada año, mediante disposiciones administrativas de carácter general, el porcentaje de siniestros de retención promedio del mercado durante los tres últimos años. Cuando dicha Comisión no emita las citadas disposiciones, las Instituciones tomarán en cuenta los que se hubieren determinado al último periodo de que se trate.

DECIMA SEPTIMA.- El requerimiento de solvencia para los demás ramos de la operación de daños (R9), será igual a la cantidad que resulte mayor entre el requerimiento determinado en base a las primas emitidas (R9(a)) o el requerimiento determinado en base a los siniestros netos (R9(b)), aplicando a dicha cantidad el Indice de reaseguradoras extranjeras no registradas (Irenr), más lo que resulte de multiplicar 32.78% por la suma de la prima cedida a reaseguradoras extranjeras registradas y el costo de reaseguro no proporcional, del directo y del tomado, pagado a reaseguradoras extranjeras registradas, multiplicado por uno menos el Indice de calidad de reaseguradoras extranjeras registradas (Iqrer) y por el Indice de concentración de reaseguradoras extranjeras registradas (Icrer), tal y como se muestra en la siguiente fórmula:

R9 = Max (R9(a), R9(b)) * Irenr + 32.78% * (Pcedida + Costo)*(1-Iqrer)*Icrer

Donde:

R9(a )= Requerimiento en base a las primas emitidas.

R9(b )= Requerimiento en base a los siniestros netos ocurridos.

Pcedida = Primas cedidas a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para los demás ramos de daños, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

Costo = Costos de reaseguro no proporcional, del directo y del tomado, pagados a reaseguradoras extranjeras registradas -conforme lo establecen las Reglas sobre el Registro General de Reaseguradoras Extranjeras- para los demás ramos de la operación de daños, correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

a) El requerimiento en base a las primas emitidas (R9(a) ) será el 32.78% de la suma de las primas emitidas (PE9i) correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre y aplicando a dicho resultado el porcentaje de siniestros de retención (%Ret9i) de cada Institución, sin que éste pueda en ningún momento ser inferior al porcentaje promedio del mercado durante los tres últimos años (%Ret9m), el cual emitirá la Comisión mediante disposiciones administrativas de carácter general:

R9(a) = 32.78% *PE9i * Max (%Ret9i , %Ret9m)

Donde:

PE9i = Primas emitidas de cada Institución para los demás ramos de daños correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre.

%Ret9i = Porcentaje de siniestros de retención de cada Institución para los demás ramos de daños correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre, con excepción de los seguros de huracán y otros riesgos hidrometeorológicos, para los cuales se considerarán los siniestros de retención de los últimos 36 meses al cierre de cada trimestre.

% Ret9m= Porcentaje de siniestros de retención promedio del mercado para los demás ramos de daños durante los últimos tres años.

b) El requerimiento en base a los siniestros netos ocurridos (R9(b) ) será el 56.87% del promedio anual de los siniestros netos ocurridos (SO9i) correspondientes a los últimos treinta y seis meses transcurridos al cierre de cada trimestre, actualizados a valores constantes del último mes con base en el Indice Nacional de Precios al Consumidor que publica el Banco de México y a dicho resultado se aplicará el porcentaje de siniestros de retención (%Ret9i) de cada Institución, sin que éste pueda en ningún momento ser inferior al porcentaje promedio del mercado durante los tres últimos años (%Ret9m), el cual emitirá la Comisión mediante disposiciones administrativas de carácter general:

![]()

Donde:

SO9i = Promedio anual de los siniestros netos ocurridos de cada Institución para los demás ramos de daños correspondientes a los últimos treinta y seis meses, a valores constantes del último mes en base al Indice Nacional de Precios al Consumidor.

%Ret9i = Porcentaje de siniestros de retención de cada Institución para los demás ramos de daños correspondientes a los últimos doce meses transcurridos al cierre de cada trimestre, con excepción de los seguros de huracán y otros riesgos hidrometeorológicos, para los cuales se considerarán los siniestros de retención de los últimos 36 meses al cierre de cada trimestre.

%Ret9m = Porcentaje de siniestros de retención promedio del mercado para los demás ramos de daños durante los últimos tres años.

En las alternativas a) y b) a las que se refiere la presente Regla, el porcentaje de siniestros de retención (%Ret) deberá calcularse como el cociente de los siniestros de retención (SR) entre los siniestros netos ocurridos (SO), referidos ambos conceptos como la suma de los movimientos mensuales que correspondan a los últimos doce meses transcurridos al cierre de cada trimestre, con excepción de los seguros de huracán y otros riesgos hidrometeorológicos, para los cuales se considerarán los movimientos mensuales que corresponden a los últimos 36 meses al cierre de cada trimestre y dichos porcentajes en ningún caso podrán ser superiores al 100%.

La Comisión emitirá en el primer trimestre de cada año mediante disposiciones administrativas de carácter general, el porcentaje de siniestros de retención promedio del mercado durante los últimos tres años. Cuando dicha Comisión no emita las citadas disposiciones, las Instituciones tomarán en cuenta los que se hubieren determinado al último periodo de que se trate.

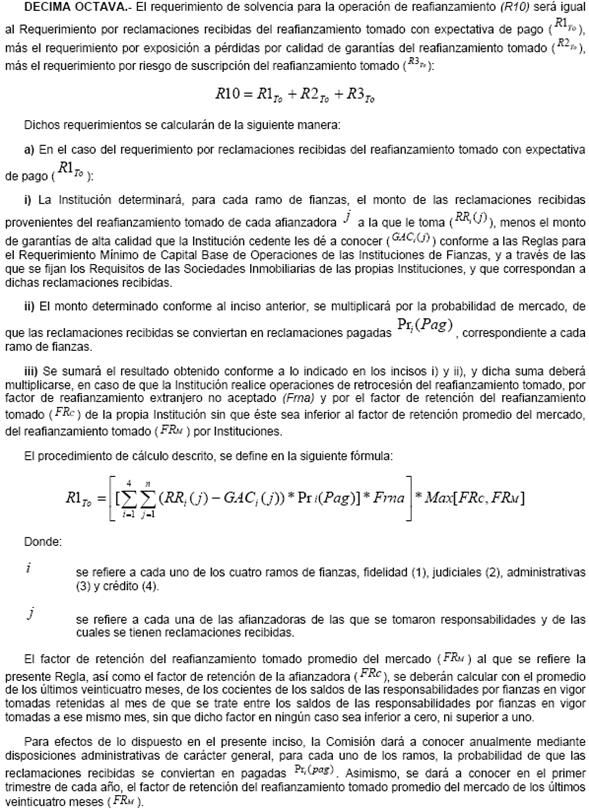

c) El requerimiento por riesgo de suscripción del reafianzamiento tomado

(![]() ), se

determinará como la suma de los montos afianzados retenidos provenientes del

reafianzamiento tomado de pólizas en vigor suscritas en condiciones de riesgo (

), se

determinará como la suma de los montos afianzados retenidos provenientes del

reafianzamiento tomado de pólizas en vigor suscritas en condiciones de riesgo (![]() ) de

conformidad con lo establecido en las Reglas para el Requerimiento Mínimo de

Capital Base de Operaciones de las Instituciones de Fianzas, y a través de las

que se fijan los Requisitos de las Sociedades Inmobiliarias de las propias

Instituciones. Para estos efectos, la Institución deberá verificar con su

cedente al momento de suscribir una fianza, si dicha fianza ha sido suscrita en

condiciones de riesgo.

) de

conformidad con lo establecido en las Reglas para el Requerimiento Mínimo de

Capital Base de Operaciones de las Instituciones de Fianzas, y a través de las

que se fijan los Requisitos de las Sociedades Inmobiliarias de las propias

Instituciones. Para estos efectos, la Institución deberá verificar con su

cedente al momento de suscribir una fianza, si dicha fianza ha sido suscrita en

condiciones de riesgo.

Las condiciones de riesgo a que se refiere el párrafo anterior son las siguientes:

1. Para el caso de fianzas que requieran de garantías de recuperación y su emisión se base en garantías reales, el monto afianzado retenido no cubierto con las mismas.

2. En el caso de fianzas que requieran de garantías de recuperación y su emisión se base en un análisis de acreditada solvencia que no se haya sustentado en lo previsto en las disposiciones legales aplicables, el monto afianzado retenido.

3. Un porcentaje del monto afianzado retenido de pólizas en vigor correspondiente a fiados con antecedentes crediticios desfavorables, excepto aquellas que cuenten con garantías en efectivo. La situación crediticia de los fiados así como los porcentajes aplicables a las obligaciones garantizadas de pagar, dar o hacer, se determinarán conforme a las disposiciones administrativas de carácter general que al efecto dé a conocer la Comisión a las instituciones de fianzas.

Adicionalmente, se entenderá que el monto de reafianzamiento tomado de una fianza ha sido suscrito en condiciones de riesgo, cuando el monto afianzado de reafianzamiento tomado exceda el límite de retención de la Institución.

El procedimiento de cálculo descrito en este inciso se define en la siguiente fórmula:

![]()

Donde:

![]() = número

de pólizas en vigor suscritas bajo los supuestos considerados en el presente

inciso.

= número

de pólizas en vigor suscritas bajo los supuestos considerados en el presente

inciso.

DECIMA NOVENA.- El requerimiento de solvencia por inversiones (R11) será igual a la cantidad que resulte de sumar el requerimiento por faltantes en la cobertura de la inversión de las reservas técnicas (RRT) y el requerimiento por el riesgo de crédito financiero (RRC):

R11 = RRT + RRC

a) El requerimiento por faltantes en la cobertura de la inversión de las reservas técnicas (RRT) será igual a la cantidad que resulte de aplicar, al monto total del faltante en la cobertura (T), al de moneda extranjera (E), al de moneda indizada (I), y al de liquidez (L), a la fecha de su determinación, los porcentajes que les correspondan de acuerdo a lo establecido en la siguiente tabla:

|

Tipo de faltante |

Porcentaje |

|

Total |

100 |

|

Moneda Extranjera |

8.0 |

|

Moneda Indizada |

6.5 |

|

Liquidez |

6.5 |

![]()

b) Para la determinación del requerimiento por el riesgo de crédito financiero, (RRC), las Instituciones deberán clasificar los saldos de los diferentes instrumentos de inversión afectos a la cobertura de las reservas técnicas, a la fecha de su determinación, en atención al riesgo de crédito de los emisores de cada instrumento, y se deberá aplicar a dichos saldos los porcentajes que les correspondan de acuerdo a lo siguiente:

I. Valores emitidos o avalados por el Gobierno Federal, préstamo de valores cuando las garantías estén constituidas por valores emitidos o respaldados por el Gobierno Federal y el monto de dichas garantías sea en todo momento superior al importe de los títulos o valores otorgados en préstamo, así como las demás inversiones autorizadas que se asimilen a este grupo, los cuales no generarán requerimiento.

II. Valores emitidos o respaldados por organismos descentralizados, empresas de participación estatal mayoritaria, gobiernos estatales y municipales, así como por fideicomisos en los que el fideicomitente sea cualquiera de las entidades antes mencionadas, que no cuenten con el respaldo del Gobierno Federal y se encuentren inscritos en el Registro Nacional de Valores a cargo de la Comisión Nacional Bancaria y de Valores, cuyo porcentaje dependerá del rango de clasificación de calificación, establecido conforme a las disposiciones administrativas de carácter general que, para tal efecto, dé a conocer la Comisión, de acuerdo con lo siguiente:

|

Rango de calificación: |

Porcentaje: |

|

Sobresaliente |

1.6% |

|

Alto |

2.0% |

|

Bueno |

4.0% |

|

Aceptable |

6.0% |

III. Valores a cargo de instituciones de seguros, de reaseguro y de fianzas; operaciones de descuento y redescuento realizadas con esas instituciones, así como con instituciones de crédito, a los que se les aplicará un porcentaje del 1.6%.

IV.- Valores emitidos por organismos financieros internacionales de los que los Estados Unidos Mexicanos sea miembro, y por Gobiernos de los países pertenecientes al Comité Técnico de la Organización Internacional de Comisiones de Valores, depósitos y operaciones de reporto sobre valores gubernamentales, llevados a cabo en instituciones de crédito, operaciones de préstamo de valores con instituciones de crédito o valores emitidos o avalados por dichas instituciones, productos derivados listados que sean operados en mercados cuya cámara de compensación cuente con una calificación otorgada por una empresa calificadora de valores autorizada por la Comisión Nacional Bancaria y de Valores, así como productos derivados no listados donde la contraparte sea una institución de crédito, el porcentaje que se aplicará, dependerá del rango de clasificación de calificación, de acuerdo con lo siguiente:

|

Rango de clasificación de calificación: |

Porcentaje: |

|

Sobresaliente |

1.6% |

|

Alto |

2.0% |

|

Bueno |

4.0% |

|

Aceptable |

6.0% |

Lo anterior, de conformidad con las disposiciones administrativas de carácter general que, para tal efecto, dé a conocer la Comisión.

V. Operaciones de descuento y redescuento, no comprendidas en las fracciones III y VI de este inciso; productos derivados listados que sean operados en mercados cuya cámara de compensación no cuente con una calificación otorgada por una empresa calificadora de valores autorizada por la Comisión Nacional Bancaria y de Valores; operaciones de reporto sobre valores gubernamentales realizadas con casas de bolsa; operaciones de préstamo de valores con casas de bolsa; a los que se les aplicará un porcentaje del 4.0%.

VI. Títulos de deuda emitidos por empresas privadas; notas estructuradas de capital protegido, vehículos de deuda e instrumentos bursatilizados considerados como colocados por un emisor independiente, que cuenten con una calificación otorgada por una empresa calificadora de valores autorizada por la Comisión Nacional Bancaria y de Valores; operaciones de préstamo de valores con una institución distinta a las señaladas en las fracciones IV y V de este inciso; así como productos derivados no listados que cuenten con calificación de contraparte y esta última sea distinta a las instituciones señaladas en la fracción IV de este inciso, el porcentaje que se aplicará, dependerá del rango de clasificación de calificación, de acuerdo con lo siguiente:

|

Rango de clasificación de calificación: |

Porcentaje: |

|

Sobresaliente |

2.0% |

|

Alto |

4.0% |

|

Bueno |

6.0% |

|

Aceptable |

8.0% |

Lo anterior, de conformidad con las disposiciones administrativas de carácter general que, para tal efecto, dé a conocer la Comisión.

VII. Créditos, valores y demás activos financieros, no comprendidos en las fracciones I a VI de este inciso, a los que se les aplicará un porcentaje del 8.0%.

VIII. Inversión en fondos de inversión de capital privado, en sociedades de inversión de capitales (SINCAS), así como en fideicomisos que tengan como propósito capitalizar a empresas del país. Para que un fondo o fideicomiso a los que se refiere esta fracción sea considerado como objeto de inversión, deberá contar para ese fin con la previa autorización de la Secretaría, que la otorgará a través de la Unidad de Seguros, Pensiones y Seguridad Social, adscrita a la Subsecretaría de Hacienda y Crédito Público, la que escuchará la opinión de la Comisión, a los que se les aplicará un porcentaje del 12.0%.

La autorización estará sujeta al cumplimiento de los siguientes requisitos:

a) Los Fondos o Fideicomisos deberán de estipular que la Institución sólo aportará recursos para invertir en empresas mexicanas constituidas conforme a las leyes mexicanas y con residencia en el territorio nacional, absteniéndose de participar en las inversiones que el Fondo o Fideicomiso realice que no cumplan con estas características.

b) La cartera de inversiones de los Fondos o Fideicomisos debe estar diversificada y en ningún caso podrá invertirse más de un 20% de los compromisos totales de inversión en una sola empresa o grupo de empresas que tengan nexos patrimoniales entre sí.

Para efectos de este inciso se entenderá como nexo patrimonial el que existe entre las empresas comprometidas en el proyecto de inversión, de acuerdo a lo siguiente:

b.1) Cuando participen entre sí en su capital social;

b.2) Cuando las empresas de que se trate relacionadas con el proyecto de inversión formen parte de un grupo industrial, empresarial o financiero;

b.3) Cuando las empresas que formen un conjunto o grupo en las que por sus nexos patrimoniales, la situación financiera de una o de varias de ellas pueda influir en forma decisiva en la de las demás, o cuando la administración de esas empresas dependa directa o indirectamente de una misma persona.

c) Quienes tengan bajo su responsabilidad la operación del Fondo o Fideicomiso deberán tener como única actividad profesional la atención de aquellos asuntos propios del Fondo o Fideicomiso de que se trate. No podrán ser parte de la operación del Fondo o Fideicomiso ni del Grupo Patrocinador, quienes hayan sido condenados por algún delito patrimonial intencional o hubieren sido declarados sujetos a concurso, suspensión de pagos o quiebra, sin haber sido rehabilitados. Tampoco lo podrán ser quienes por su posición o por cualquier circunstancia puedan ejercer coacción para la realización de las inversiones a que se refiere este inciso.

d) Quienes integren el Grupo Patrocinador y aquellos que tengan bajo su responsabilidad la operación del Fondo o Fideicomiso deberán acreditar que cuentan con experiencia y capacidad técnica para ejercer su actividad.

e) El Fondo o Fideicomiso deberá contar con un comité de inversiones el cual será el único responsable de autorizar, en su caso, el destino de los recursos afectos a los mismos, conforme a las propuestas de inversión que sean sometidas a su consideración. El comité de inversiones deberá contar con la participación de personas externas al Grupo Patrocinador del Fondo o Fideicomiso, entre las que podrán figurar las Instituciones inversionistas. Las sesiones y acuerdos del comité de inversiones deberán hacerse constar en actas debidamente circunstanciadas y suscritas de acuerdo a lo convenido en el Fideicomiso o contrato de inversión, las cuales deberán estar disponibles en caso de que la Secretaría o la Comisión las soliciten.

f) Los Fondos o Fideicomisos deberán contar con políticas y lineamientos para prevenir conflictos de interés del Grupo Patrocinador. En particular, se prohíbe que el Grupo Patrocinador o alguno de sus integrantes tengan o adquieran de manera directa o indirecta un interés jurídico o económico vinculado con las empresas promovidas distinto al que adquiera el propio Fondo o Fideicomiso.

g) Es responsabilidad del Fondo o del Fiduciario acreditar a la Institución la totalidad del producto de la inversión, previa deducción de los gastos y comisiones autorizados en el Fideicomiso o bien en el contrato de inversión. El Fondo o la Fiduciaria deberán proporcionar a la Institución, en forma mensual, dentro de los veinte días naturales posteriores al cierre de cada mes, un informe sobre las inversiones realizadas y el estado que guarda el Fondo o Fideicomiso.

h) El Fondo o Fideicomiso convendrá con la Institución de que se trate, la forma y términos en que ésta pueda cumplir oportunamente con la información que le solicite la Comisión sobre la contabilidad de las inversiones, la transformación o reciclaje de las mismas y demás elementos que dicho Organismo Desconcentrado de la Secretaría considere pertinentes sobre la operación del propio Fondo o Fideicomiso.

La Secretaría, a través de la Unidad de Seguros, Pensiones y Seguridad Social, adscrita a la Subsecretaría de Hacienda y Crédito Público, llevará un registro de aquellos Fondos y Fideicomisos autorizados para los fines del presente inciso.

El requerimiento por el riesgo de crédito financiero (RRC) se determinará como la suma de los saldos de los diferentes instrumentos de inversión afectos a la cobertura de las reservas técnicas, a la fecha de su determinación, multiplicados por el porcentaje que les corresponda conforme a la clasificación establecida en la presente Regla.

Cuando los saldos de los diferentes instrumentos de inversión afectos a la cobertura de las reservas técnicas, a los que se aplicarán los porcentajes señalados en la presente Regla, presenten un sobrante, éste no se considerará como elemento integrante de dichas inversiones.

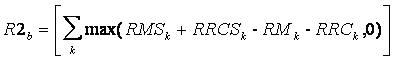

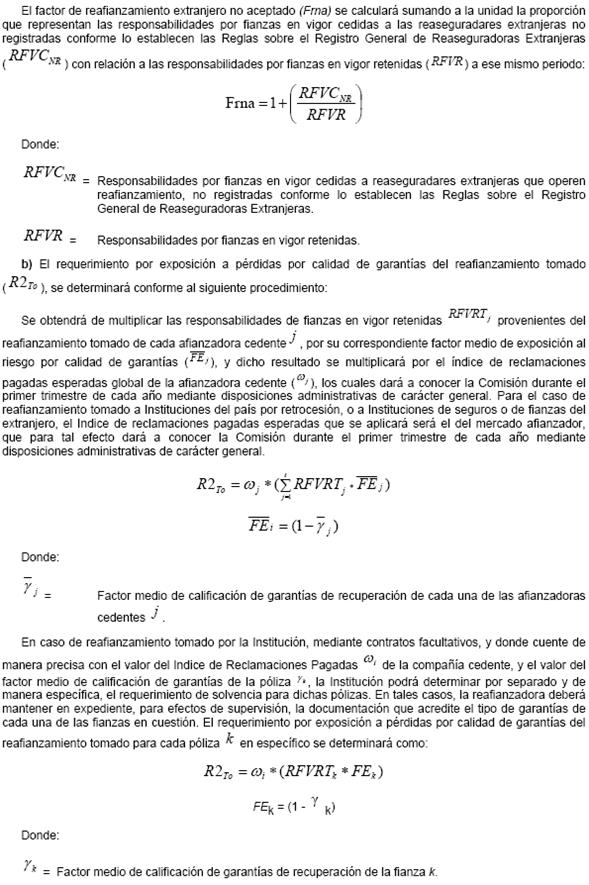

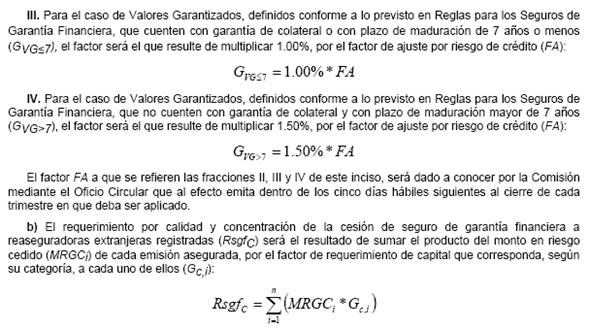

VIGESIMA.- El requerimiento bruto de solvencia para las Instituciones que

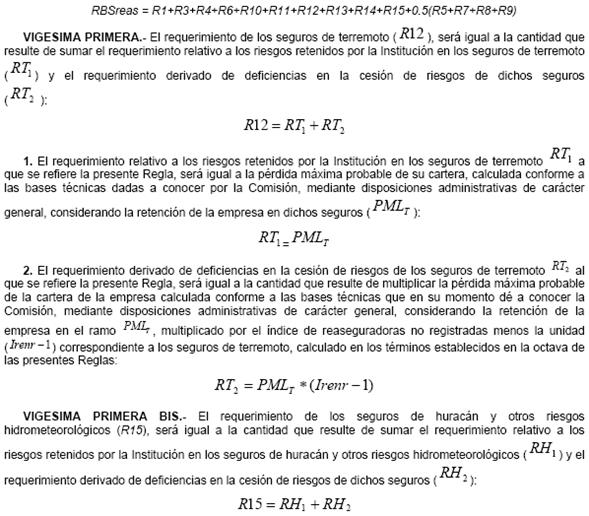

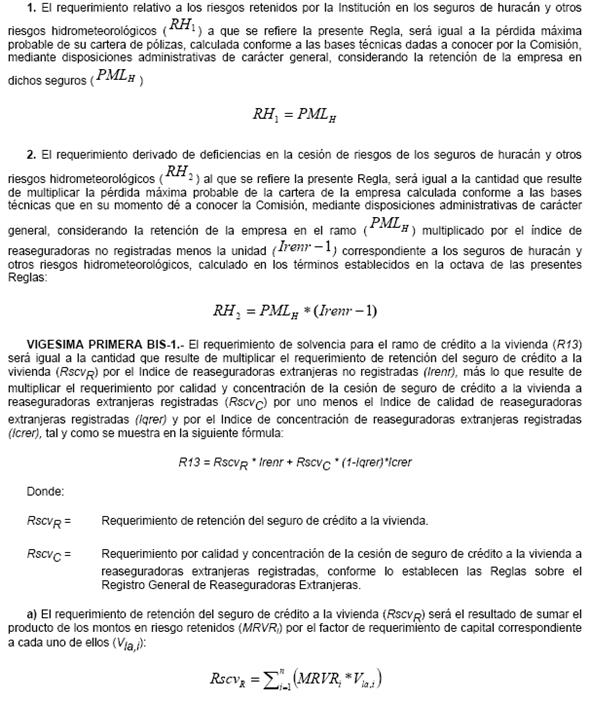

practiquen exclusivamente el reaseguro (![]() ) en la operación de vida (R1),